[IPO 모니터]한국증권, 에이아이코리아·14호스팩 합병 상장 추진전체 공모규모 96억…4월 코스닥 시장 상장

안윤해 기자공개 2025-01-22 07:47:04

이 기사는 2025년 01월 17일 10시03분 thebell에 표출된 기사입니다

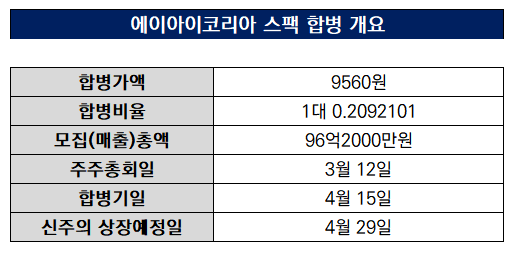

한국투자증권이 에이아이코리아와 한국제14호스팩(SPAC·기업인수목적회사)의 합병 상장을 추진한다. 에이아이코리아는 상장 재수생으로 지난 2023년 기업공개(IPO) 직상장 문턱을 넘지 못했다. 이후 2년 만에 스팩 합병 상장으로 노선을 선회하고 증시 입성을 노리고 있다.◇에이아이코리아 합병가액 9560원…시총 790억대 조준

17일 투자은행(IB) 업계에 따르면 한국투자증권은 최근 증권신고서를 제출하고 한국제14호스팩과 에이아이코리아의 합병 상장 절차에 돌입했다. 상장은 존속법인인 에이아이코리아가 소멸법인인 한국제14호스팩을 흡수합병하는 방식이다.

에이아이코리아는 지난해 9월 30일 이사회 결의를 통해 합병계약을 체결하고 본격적인 상장 준비에 나섰다. 오는 3월 12일 주주총회와 주식매수청구권 행사 기간 등을 거쳐 4월 말 코스닥 시장 상장을 목표로 하고 있다.

에이아이코리아의 합병 후 주식총수는 829만6414주다. 회사의 기발행 주식수 692만4839주와 합병신주 100만6300주, 한국제14호스팩의 발기주주 보유 전환사채(CB) 16만5275주, 미행사 주식매수선택권 20만주를 모두 포함한 수다. 이에 따라 합병 후 에이아이코리아의 시가총액은 약 790억원대로 예상된다.

합병을 통한 공모 규모는 약 96억원이다. 회사는 상장을 통한 조달자금을 그룹웨어, 내부통제시스템 구축을 위한 시설자금과 연구개발 등을 위한 운영자금으로 사용할 계획이다.

에이아이코리아는 지난 2023년 코스닥 상장을 노크했으나 한 차례 무산됐다. 회사는 당시 특허권 관련 소송이 불거짐에 따라 예비심사 청구서를 제출한지 약 1개월 만에 IPO를 자진 철회했다. 이후 주관사와의 협의를 통해 스팩합병으로 노선을 선회한 것으로 전해진다.

2003년 설립된 에이아이코리아는 2차전지·디스플레이 생산 설비를 제조하는 기업이다. 주로 2차전지 생산설비의 중앙전해액공급시스템(CESS) 사업과 2차전지 생산공정 프로세스 파이핑 등의 사업을 영위하고 있다. 회사는 삼성SDI 헝가리 공장에 중앙전해액 공급시스템을 제공하는 등 업계 내에서 경쟁 우위를 확보하고 있다.

회사는 2차전지 사업을 기반으로 꾸준한 성장세를 보이고 있다. 회사의 지난해 3분기 누적 매출은 762억원, 영업이익은 64억원, 순이익은 71억원을 기록했다. 전년 동기 대비 매출과 영업이익, 순이익이 모두 두 배에 달하는 성장세를 보이고 있다.

◇한국투자증권, 주관 수수료 쏠쏠…6억+α 기대

스팩 합병의 경우 상장 주관사는 인수, 자문수수료, 스팩이 발행한 전환사채(CB) 투자 등으로 수익을 낸다. 인수수수료는 스팩 상장 당시 절반을 받고 이후 합병이 마무리 되면 나머지 절반을 받게 된다.

한국투자증권은 에이아이코리아 딜로 인수수수료 1억2000만원, 자문수수료 4억5000만원을 받을 예정이다. 여기에 스팩의 CB 투자에서도 추가 수익을 기대할 수 있다. 한국증권은 제14호스팩 CB에 7억9000만원을 투자했다. 전환가격은 주당 1000원, 전환가능주식수는 16만5275주다.

이밖에 에이아이코리아의 주식 25만주(3.61%)도 보유하고 있다. 한국투자증권은 지난 2021년 타임폴리오자산운용의 펀드로부터 총 3만5000주를 취득했다. 해당 주식은 2022년 액면분할을 통해 31만5000주로 늘어났고, 지난해 9월 코리아에셋투자증권에 약 10만주를 매도하면서 지분을 줄였다.

한국투자증권이 보유하는 CB와 보통주는 상장일로부터 각각 6개월, 1개월 간 보호예수가 설정돼있다. 회사는 락업 이후 주가 흐름에 따라 수수료 이상의 차익 실현도 가능할 전망이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 파이낸스

-

- 이찬일 BNK캐피탈 전무, PF 부실 잡고 수익성 반등 과제

- [저축은행중앙회 차기 리더는]탄핵정국 속 오화경 회장 후임 누가될까

- [CFO 워치]전수광 전무, 단기금융시장 중심 조달 이어갈까

- 수은 신임 자금시장단장, 불확실성 돌파 '과제'

- KB증권 상무보 승진서 나타난 기업금융 '힘싣기'

- [IPO 모니터]한국증권, 에이아이코리아·14호스팩 합병 상장 추진

- [ELS Monthly]발행잔액 50조 턱걸이…연말효과도 역부족

- NH증권 14조 쌓은 직접수탁, 한국금융지주는 '글쎄'

- 황병우 DGB회장, 자사주 매입…부실 딛고 주가 '가속페달'

- 김청호 BNK저축은행 전무, 최우선 과제는 '건전성'

안윤해 기자의 다른 기사 보기

-

- [IPO 모니터]한국증권, 에이아이코리아·14호스팩 합병 상장 추진

- [IB 풍향계]신영증권, 엘케이켐 상장으로 주관·수익 '일석이조'

- KAI, 2500억 모집에 2.4조 몰려…수요예측 '대성공'

- [Deal Story]'BBB' 신용등급 두산, 수요예측서 흥행

- [Deal Story]'BBB' 크레딧 한진, 올해 첫 공모채 완판

- [유안타증권 밸류업 점검]'ROE 10%·PBR 1배' 공약…고배당 기조 유지

- [thebell interview]전성호 솔루엠 대표 "친환경 시대 핵심 파트너로 거듭날 것"

- [유안타증권 밸류업 점검]주주환원 키포인트 '리테일-IB' 수익성 강화

- [유안타증권 밸류업 점검]기업가치 제고 작업에 최대주주도 발벗고 나섰다

- 우리투자증권에게 보내는 응원