[오름테라퓨틱 IPO]기관·외인 팔고 개인은 베팅…시총 4600억, 코스닥 139위몸값 낮추며 초반 강한 매수흐름, 기존 투자자 엑시트로 9% 상승 마감

정새임 기자공개 2025-02-17 08:21:51

이 기사는 2025년 02월 14일 20시06분 thebell에 표출된 기사입니다

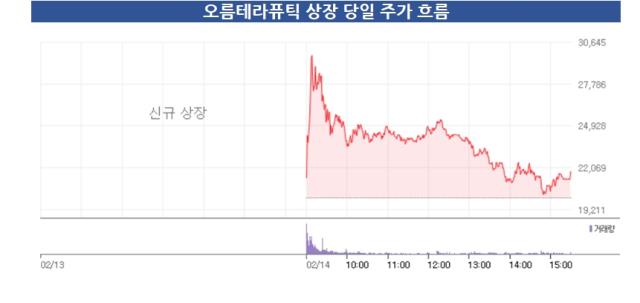

오름테라퓨틱이 코스닥 시장에 상장한 첫날 개인과 기관 투자가들의 투자심리는 엇갈렸다. 오름테라퓨틱의 성장성에 베팅한 개인 투자자들이 200만주 이상을 사들이면서 상장 직후 주가를 끌어올렸다.장중 공모가 대비 50%까지 치솟았던 주가는 기관·외국인 투자자들의 대규모 물량 매도(오버행) 앞에 상승흐름이 꺾였다. 결국 공모가 대비 9% 상승으로 상장 첫날을 마무리했다.

◇2번 걸쳐 낮춘 공모가, 개인투자자 강한 순매수

오름테라퓨틱은 14일 상장 첫날 공모가 2만원 대비 9% 오른 2만1800원으로 장을 마쳤다. 장 개시 직후 강세를 보이며 한때 공모가 대비 50%(9950원) 오른 2만9950원까지 치솟았지만 기존투자가의 매도 물량이 이어지며 상승 흐름이 이어지지 못했다.

시가총액은 4563억원, 코스닥 내 139위다. 제약바이오 기준으로는 대략 40위에 이름을 올린다. 체외진단 기업 아이센스보다 낮고 휴온스글로벌보다 높은 수준이다.

오름테라퓨틱은 지난해 상장을 자진철회하고 1월 재추진하는 과정에서 몸값을 크게 낮췄다. 처음 오름테라퓨틱이 매긴 예상시총은 밴드 하단 기준 6428억원이다. 몸값이 높다는 지적과 얼어붙은 공모주 투자 심리를 감안해 재추진 하며 20% 낮춘 5023억원을 제시했다. 희망밴드는 2만4000~3만원이었다.

수요예측 과정에서 공모가액이 또 한 번 낮아졌다. 참여 기관투자가들의 약 70%가 밴드 하단 미만을 적어낸 점을 고려해 밴드 하단에 못 미치는 2만원으로 공모가액을 확정했다. 시총 4185억원 수준이다.

2차례 걸쳐 공모가액이 2만원으로 낮아진 점이 관심을 모으면서 개인 투자자들이 강한 매수세를 보였다. 이날 개인 투자자들이 순매수한 수량은 207만3065주에 달했다.

이들은 글로벌 빅파마와 빅딜을 이뤄낸 오름테라퓨틱의 성장성에 베팅한 것으로 보인다. 오름테라퓨틱은 BMS와 1억8000만달러(약 2400억원) 규모의 기술이전 계약을 체결한데 이어 미국 바이오텍 버텍스와 총 9억4500만달러(약 1조3000억원) '빅딜'도 성사시켰다.

◇상승세 막은 '오버행', 기관·외국인 등 10% 물량 순매도

상승세는 매도 물량이 대거 쏟아지며 힘을 잃었다. 상장 직후 유통가능한 물량이 상장 예정 주식수의 31%에 달했기에 강한 상승 흐름을 보이기 힘들었다. 그나마 청약 과정에서 의무보유확약 비율을 늘리며 유통 물량이 소폭 줄어든 편이다.

상장 첫날 기관과 외국인, 기관투자가들이 순매도한 물량은 총 144만2106주였다. 전체 주식수의 6.9%에 달하는 물량이다. 기관으로 분류되지 않는 기타법인의 순매도 물량도 65만2605주에 달했다. 약 10%에 해당하는 물량이 쏟아지면서 주가 상승을 막는 요인으로 작용했다.

최근 상장한 기업들이 대부분 상장 후 좋은 성적을 내지 못했던 분위기도 일부 영향을 미쳤을 것으로 분석된다. 올해 첫 새내기주였던 미트박스글로벌부터 와이즈넛, 데이원컴퍼니 등이 모두 상장 첫날 공모가를 밑도는 주가로 장을 마감했다. 올해 IPO 최대어로 꼽혔던 LG CNS마저 상장일 공모가 대비 10% 폭락해 투자심리가 얼어붙었다.

오름테라퓨틱은 공모자금을 연구개발에 집중 투입하며 '넥스트 딜'에 속도를 낸다. 결국 신약개발기업의 가치는 기술이전으로 결정될 수밖에 없기 때문이다.

오름테라퓨틱은 BMS와 버텍스에 기술이전한 물질 외에도 핵심 파이프라인을 여럿 갖고 있다. 유방암 신약 ORM-5029, 혈액암 신약 ORM-1153, 소세포폐암 ORM-1023이 대표적이다. 세 물질 개발에 주로 공모자금을 집중 투입할 예정이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- [i-point]옵트론텍, 600% 상회하던 부채비율 158%로

- [i-point]옵트론텍 "강모씨 파산신청 법원이 기각"

- [i-point]케이쓰리아이, 호남권 유일 4K 돔영상관 구축

- [i-point]제일엠앤에스, 최대 매출 달성에도 적자 전환

- 국세청, 코빗·업비트 세무조사 착수…코인 업계 '긴장'

- [Red & Blue]JR에너지 맞손잡은 유진테크놀로지, 장비사업 기대감

- 김동명 LG엔솔 사장 "트럼프 변수 대비한 기업이 승자"

- 엘앤에프, 미국 LFP 투자 본격 검토…CFO 현지 출장

- 최수안 엘앤에프 부회장 "미국 LFP 투자, 자금 조달 방식 검토"

- 이에이트, TYM에 디지털트윈 플랫폼 공급

정새임 기자의 다른 기사 보기

-

- 제이인츠바이오 4세대 폐암 신약, 고용량도 '긍정적'

- 제일약품, 8000억 유통사 오명 벗는다 '체질개선' 승부수

- '상장 본격화' 지투지바이오 "상용화 위한 결실의 시점"

- [한미 오너가 분쟁]4인연합에 지분 넘긴 임종훈, 신동국 지분율 23%

- 반기 매출 급증한 프레스티지로직스, 수주잔고 '280억'

- [제약바이오 맨파워 분석]루닛, '백승욱-서범석' 투톱…구글식 경영모델

- [한미 오너가 분쟁]임종윤의 역할 '북경한미' 총괄, 4년6개월만에 동사장 복귀

- [한미 오너가 분쟁]'전문경영인' 내세웠던 '3자연합', 3월 주총에 쏠린 눈

- [오름테라퓨틱 IPO]기관·외인 팔고 개인은 베팅…시총 4600억, 코스닥 139위

- [thebell note]혹한기, 꽃 피는 K-바이오