[Korean Paper]일본 IR 공들인 KT, 복귀전서 '최저 스프레드' 기록썼다NDR만 두번, 우량 기관 공략…단기물 집중, 300억엔 발행 '확정'

윤진현 기자공개 2025-03-05 08:00:38

이 기사는 2025년 02월 28일 14시02분 thebell에 표출된 기사입니다

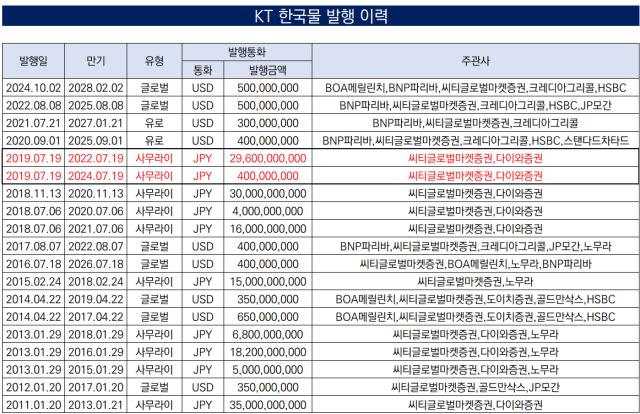

KT가 '사무라이본드(엔화 표시 채권)' 시장에 6년 만에 복귀해 300억엔 조달을 마쳤다. 과거 일본에서 빈번히 조달하던 전성기 시절 기록했던 대규모 발행액을 무난히 달성했다. 일본 역내외 우량 기관의 참여로 금리 스프레드 최저치도 기록했다.KT의 사무라이본드 시장 복귀는 단기간 내 이뤄진 게 아니다. 사전 수요 확인 작업을 수차례 진행했으며, NDR(Non-Deal Roadshow) 절차도 두 차례 밟았다. 그 결과 투자자 수요에 딱 맞는 전략을 제시해 흥행 기록을 써냈다.

◇300억엔 발행 확정…2019년 이후 최저 스프레드

28일 투자은행(IB) 업계에 따르면 KT가 지난 25일부터 이날 오전까지 사무라이본드 북빌딩 일정을 가졌다. 당초 KT는 만기구조(Tranche·트랜치)를 2년물과 3년물로 나눠 프라이싱에 돌입했다. 이번 KT의 발행은 씨티그룹글로벌마켓증권, 다이와증권, 미즈호증권 등이 주관사(북러너)로 참여했다.

북빌딩 결과 총 300억엔 규모로 발행을 확정했다. 2년물과 3년물을 각각 233억엔, 67억엔으로 나눠 조달액을 설정했다. 일본 시장을 빈번하게 찾던 2010년대 후반 달성한 최대치(300억엔) 수준이다.

IR 과정에서 투자자들의 수요가 집중됐던 초단기물을 주력으로 제시한 결과 2년물에 발행액의 대부분(233억엔)을 배정할 수 있었다. 쿠폰(Coupon) 금리는 2년물과 3년물이 각각 1.217%, 1.367%로 책정됐다.

토나 미드스와프(Tona Mid Swap)에 2년물 40bp, 3년물 47bp씩 가산한 수준이다. 당초 최초제시금리(이니셜가이던스·IPG) 대비 최대 3bp를 절감했다. 이는 사무라이본드 발행 공백이 본격화한 2019년 이후 나온 국내 민간기업 사무라이채권 중 가장 낮은 스프레드다.

IB 업계 관계자는 "은행 보증채가 아닌 민간기업 채권이 토나MS 대비 40~47bp대의 스프레드를 낸 점이 의미가 있다"며 "오랜만의 복귀전인데도 우량한 신용도와 안정적인 실적 등을 고루 고려해 일본 역내외 우량 기관이 매수 주문을 넣었다"고 밝혔다.

◇6년 공백 무색…NDR서 일본 우량 기관 '러브콜'

KT는 2019년 300억엔을 조달한 이후 사무라이본드 발행을 하지 않았다. 이 시기 한일 관계 경색으로 인해 발행 공백이 생겼다. 6년 만에 채권 투자자들과 대면하는 만큼 다시 초심으로 돌아가 사업 실적과 대외신인도를 설득하는 과정에 힘을 실어야 했다.

KT는 지난해 10월과 올해 2월 두 차례에 걸쳐 일본 투자자 IR을 가졌다. KT의 사업구조 개선과 인력 구조 혁신을 통한 수익성 강화를 적극 설명했다. 그 중에도 일본 투자자들이 관심을 가진 건 마이크로소프트(Microsoft)와의 제휴 성과였다. 일본 투자자들이 인공지능(AI) 및 클라우드(Cloud) 사업 등의 성장성에 대해 적극 질의했다고 전해진다.

게다가 KT는 글로벌 신용평가사로부터 A급 신용등급을 받고 있다. 무디스와 S&P, 피치는 KT에 각각 A3, A, A- 등급을 부여했다. 이는 KT의 투자 포인트이기도 하다. 한국물 민간기업 중 A급 발행사는 약 6곳에 불과하다.

해외 조달 시장 다변화는 물론, 투자자 저변을 확대할 수 있었다는 점에서 이번 발행이 의미가 있다. 그간 KT는 글로벌본드(144A/RegS)와 유로본드(RegS)를 활용해 달러화 조달에 집중해 왔다. 앞으로도 조달 다각화에 힘을 실을 것으로 전망된다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 딜

-

- 큐리어스파트너스, 3호 블라인드펀드 4300억 결성

- [서울보증보험 IPO]밴드내 수요에 공자위 '속전속결'...예보 엑시트 청신호

- 최지용 현대힘스 대표 "스마트 항만으로 제2 도약 꿈꾼다"

- [PMI 스토리]현대힘스, 글로벌 선박블록 기업 입지 굳힌다

- 속도 내는 코스톤·큐캐피탈, 노랑통닭 매각 하이라이트는

- 뉴레이크-다산네트웍스, '디티에스' 지분 48% 매각 추진

- '슈퍼스트로크 볼트온' 다올PE, 골프 그립 2위 램킨 인수

- '가격 괴리' 무궁화신탁 M&A, 몸값 조정되나

- 테일러메이드 경영권 노리는 F&F, IPO 원하는 속내는

- '매각 추진' 아시아종묘, 셀링 포인트는 '안정성·성장성'

윤진현 기자의 다른 기사 보기

-

- [서울보증보험 IPO]밴드내 수요에 공자위 '속전속결'...예보 엑시트 청신호

- [Korean Paper]일본 IR 공들인 KT, 복귀전서 '최저 스프레드' 기록썼다

- LS그룹 에식스솔루션즈 상장 주관사…'6파전' 윤곽

- [thebell interview]교보증권, 채권신탁 플랫폼 '매직' 안착에 총력

- [IPO 모니터]7년전 고평가 논란 SK엔무브, '현실적 조정' 가능할까

- 주금공, 유로 커버드본드도 거뜬…전방위 '조달모드'

- 전략 바꾼 현대위아, 공모채 복귀전 무난히 치렀다

- 쿠팡 협력 늘리는 씨메스, 물류 로봇 추가 공급

- [서울보증보험 IPO]공모가 하단 '유력'…공자위 결단만 남았다

- KB증권 대규모 IB 구인…맨파워 확장모드