거듭된 악재로 회사채 순발행 '주춤' [League Table/DCM]장기CP·사모채 범람…장기화, 대형화 가속

황철 기자공개 2013-10-01 13:41:01

이 기사는 2013년 10월 01일 11시18분 thebell에 표출된 기사입니다

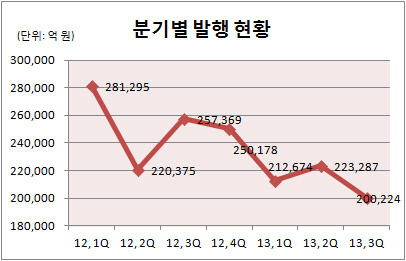

올해 3분기 공모 회사채 발행액은 20조 224억 원으로 분기 기준으로는 3년 만에 최저를 기록했다. 6월 벤 버냉키 미국 연준 의장의 양적완화 정책 철회 가능성 시사 이후 국내외 금융시장이 크게 출렁이면서 국내 회사채 발행도 급감했다. 그러나 이른바 버냉키 쇼크가 지나간 후 우량 대기업을 중심으로 회사채를 통한 자금조달이 다시 활기를 띠었다.올해 국내 공모 회사채 시장에는 유난히 악재가 많았다. 연초부터 공모채나 다름없는 긴 만기를 가진 장기 기업어음과 사모사채에 영역을 침범 당했다. 6월 버냉키 쇼크로 발행 시장이 일순간 멈췄다. 은행권이 대규모 자금을 집행해 레버리지 영업에 나서기 시작한 점도 회사채 시장에 위협 요인으로 작용했다. 올해 3분기까지 누적 발행 규모가 2011년과 2012년 같은 기간에 비해 10조 원 안팎 줄었던 이유들이다.

하지만 시장 위축으로 몰아가기에는 공모채 시장의 저변이 워낙 공고해졌다. 연간 100조 원에 이르는 폭발적 발행이 이뤄진 지난 2년간의 기저효과일 뿐 위축과는 거리가 멀다는 의견이 많다. 잇따른 악재 속에서도 분기별 수조 원대의 순발행을 이어가며 양적 팽창을 지속한 점은 오히려 탄탄한 수급 기반을 확인시켜 줬다는 분석.

특히 우량 회사채 중심으로 갈수록 만기구조가 길어지고 발행 규모가 커지는 등 질적인 성장도 이뤄지고 있다. 공급과 수요가 톱니바퀴처럼 맞물린 채권 시장에서 기업의 조달 안정성 확보는 투자저변 확대와 신용위험 축소로 이어질 수 있다.

◇ 순발행 속도는 다소 저하, 전년 폭퐁성장 기저효과

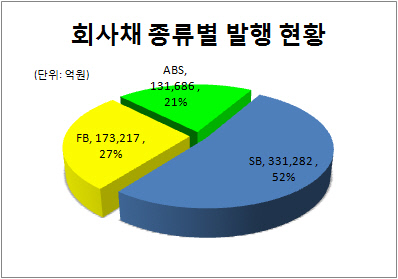

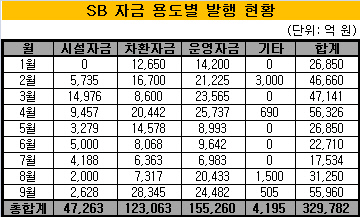

머니투데이더벨 리그테이블에 따르면 올해 국내 채권(SB, FB, ABS) 발행액은 9월말 현재 63조6185억 원을 나타내고 있다. 지난해 같은 기간 76조547억 원보다 12조 원 이상 줄었다. 여신전문금융채권과 자산유동화증권 발행 규모는 엇비슷했지만 일반 채권(SB)이 성황을 이루진 못했다. 3분기까지 발행된 SB 규모는 33조1282억 원으로 지난해 같은 기간 44조6107억 원보다 11조5000억 원 가량 적었다.

|

하지만 공급이나 수요 감소에 따른 시장 위축으로 몰아가는 것은 무리가 있다. 기업어음 규제를 앞두고 매달 수조 원씩 잔액을 늘린 장기 CP와 최근까지 발행 규모를 확대하며 공모채 시장의 영역을 침범하고 있는 사모사채를 포함하면 규모 면에서 떨어지지 않았다. 기업의 조달 의지나 투자 수요가 여전하다는 점을 보여 주는 대목.

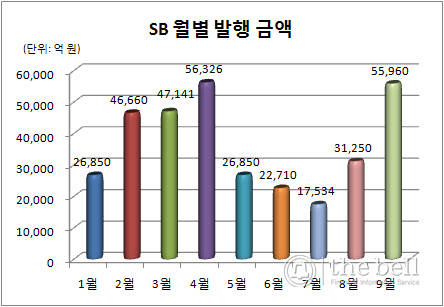

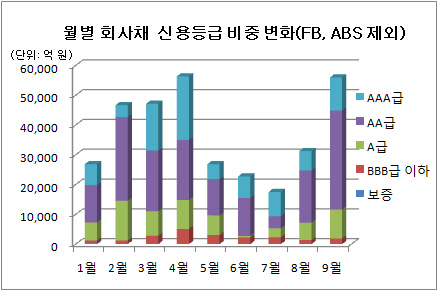

하지만 5월 이후 사정은 확실히 달랐다. 5월 말 일본 아베노믹스 실패 우려와 밴 버냉키 미 연준 의장의 양적완화 조기 축소 시사 발언으로 채권 시장이 냉각됐다. 여파는 8월 초까지 두 달여간 계속 됐다. 3분기 채권 발행액은 20조224억 원에 머물렀다. 2010년 3분기 이후 가장 적은 수준이었다.

|

6월과 7월 일반채권은 단 4조 원 어치만 발행 될 정도로 시장이 줄어들었다. 3분기는 기업 조달 사이클상 전통적으로 발행이 많지 않은 때이기도 하다. 연초 조달여건이 크게 악화하지 않은 이상 연간 투자집행을 위한 자금은 1, 2분기에 당겨 마련하는 게 일반적이다. 휴가와 추석 연휴 등이 맞물려 있는 것도 3분기 채권 발행량이 줄어든 이유 중 하나다.

|

◇ 회사채 장기화, 대형화 가속

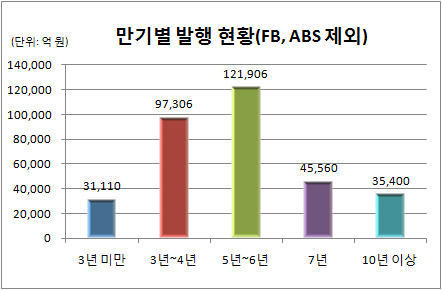

지난해부터 가속화한 회사채의 만기 장기화는 올해에도 이어졌다. 일반 회사채의 60% 이상(20조2866억 원)이 만기 5년물로 채워졌다. 7년물 4조5560억 원, 10년 이상 장기물도 3조5400억 원이나 나왔다. 과거 지표물로 통하던 3년물은 9조 원 수준에 머물렀다.

|

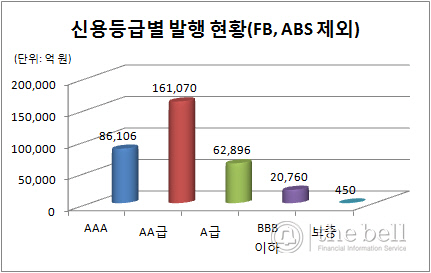

장기물 발행을 수월하게 할 수 있는 곳은 당연히 우량 기업이다. 올해에도 AA급 이상 기업이 채권 시장의 팽창을 주도했다. 역으로 보면 국내 회사채 시장이 극단적인 양극화 상태에 놓여 있음을 보여주는 대목이기도 하다.

|

SB 발행물 중 AA급 이상 채권은 전체 74%에 이르렀다. 초우량 채권의 폭발적 팽창은 상대적으로 신용도가 떨어지는 기업의 자금 조달을 위축시켰다. 지난해 같은 기간까지만해도 30% 수준을 나타내던 A급 채권 비중은 19%로 줄었다. BBB급 이하는 6% 수준인 2조760억 원 어치만 발행됐다.

|

조달 목적 측면에서는 기업의 선제적 자금조달을 반영하듯 시설·운영자금을 마련하는 데 발행 수요가 집중됐다. 시설·운용자금 용도는 SB 기준 20조2523억 원으로 전체 60%를 넘어섰다. 차환 목적 12조3063억 원을 압도하는 규모다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]배터리솔루션즈 "IPO 계획 변함없다"

- 다나와 "그래픽카드 거래액 증가…신제품 출시 효과"

- 메리츠증권 PBS 진출 사력…NH증권 키맨 영입 '불발'

- VIP운용 조창현 매니저, '올시즌 2호' 4년만에 내놨다

- [2025 주총 행동주의 리포트]머스트의 조용한 '구조 개입'…침묵이 아닌 설계

- 한국증권, 채권형 중심 가판대 재정비

- 알토스벤처스, 크림 구주 인수 검토…1조보다 낮은 밸류

- 한화증권, 해외 라인업 강화 스탠스 '고수'

- [연금시장에 분 RA 바람]금융사도 일임 경쟁 참전…관건은 은행권 확보

- [택스센터를 움직이는 사람들]"고객만족 최우선시, 시나리오별 절세 노하우 제공"