이랜드, 신용도 추락..만기 회사채 차환 어쩌나 BBB급 내에서도 위태, 자본시장 접근성 저하…유동성관리 '비상'

임정수 기자공개 2016-01-25 06:30:00

이 기사는 2016년 01월 22일 08시36분 thebell에 표출된 기사입니다

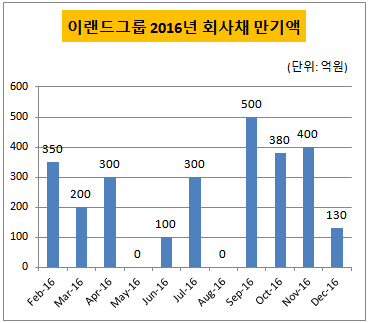

이랜드그룹 회사채 차환에 비상이 걸렸다. 연내 만기 도래하는 회사채가 2660억 원에 이르는데 계열사별 신용등급이 BBB급 내에서 추가로 하락할 가능성이 높아지면서 차환 성사 가능성이 불확실해졌기 때문이다.21일 투자은행(IB) 업계에 따르면 이랜드그룹 계열사가 연내 상환하거나 차환해야 하는 회사채 물량이 2660억 원에 이르는 것으로 집계됐다. 공모와 사모를 합쳐 이랜드월드가 1830억 원, 이랜드리테일이 830억 원어치의 회사채 만기를 맞는다. 대부분의 회사채가 2014년과 2015년에 발행된 것으로 주로 하이일드펀드와 개인투자자 등이 나눠 보유하고 있는 것으로 관측된다.

|

월별로는 2월에 350억 원, 3월에 200억 원, 4월에 300억 원어치의 만기가 대기하고 있다. 7월 300억 원 만기를 제외하고 5월~8월까지 잠잠하다가 9월부터 다시 300억~500억 원 규모의 회사채 만기가 매월 돌아온다.

회사채 만기가 줄줄이 돌아오고 있지만 차환 발행은 여의치 않을 것으로 예상되고 있다. 최근 한국신용평가가 신용등급을 BBB+에서 BBB0로 떨어트리면서 투자 수요를 찾기 더 어려워질 전망이다. NICE신용평가도 BBB+를 유지한 채로 '부정적' 전망을 달아놓은 상태다.

이랜드그룹은 지난해 하이일드펀드 수요에 힘입어 회사채를 발행해 왔다. 하지만 더 이상 하이일드펀드 수요를 기대하기 어렵다는 분석이 지배적이다. 대부분의 하이일드 펀드가 BBB급 중에서도 BBB+ 채권에 주로 투자하는 경향이 있기 때문이다. 업계 관계자는 "이랜드 계열 채권을 담고 있는 하이일드펀드들이 다른 BBB+급 채권으로 갈아탈 가능성이 크다"고 내다봤다.

CP나 전단채 발행도 제한적으로 이뤄질 것으로 예상된다. 회사채 신용등급이 BBB로 떨어지면서 단기신용등급도 A3-로 추락했다. 업계 관계자는 "신탁이나 머니마켓펀드(MMF) 등 주요 단기금융상품에는 주로 A2 이상의 기업어음(CP)이나 전단채(STB)만 담을 수 있도록 돼 있다"면서 "A3- 등급 단기물 수요를 찾는 것도 녹록치는 않을 것"이라고 평가했다.

최근에는 재무 부담이 지속되는 가운데 계열사 수익성이 하락하면서 신용도 하락에 대한 우려가 커졌다. 재무구조 개선을 위해 킴스클럽 매각에 나섰지만 매각까지는 시간이 걸리는데다 매각 성사 여부도 불투명하다는 평가다.

업계 관계자는 "이랜드리테일의 경우 2014년에 3000억 원 내외의 상각전영업이익(EBITDA)를 창출하고 있지만 절반 이상이 차입금 이자와 임차 비용 등으로 지출되고 있다"면서 "중국 사업을 계속 확대하면서 자금 부담도 늘고 있어 마이너스(-) 현금흐름이 지속되고 있다"고 평가했다. 이어 "이러한 상황에서 만기 회사채는 회사 유동성 관리에 상당한 부담으로 작용할 것"이라고 전망했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 신한증권 '콥데이' 문전성시…운용업계 참여 '후끈'

- 외면받던 TDF ETF, 3년만에 재조명 배경은

- 신한PWM '라운지형' 리뉴얼 속속…반포센터 벤치마킹

- "강남 VVIP 타깃, 리빙트러스트 특화점포 만든다"

- NH증권, 신흥국에 주목…미국 주식 비중은 축소

- 한투밸류, '글로벌리서치배당인컴' 월지급형 내놓는다

- [Deal Story]'실적 주춤' LX하우시스, '파트너 보강'에 회사채 흥행

- [회생절차 밟는 홈플러스]'고소장'에서 물러선 증권사, 다음 스텝은

- [Deal Story]CJ제일제당, 공모채 조 단위 수요…금리도 '만족'

- [thebell note]VIP운용의 ‘최애 양성소’