에쓰오일, 4000억 공모채 발행 착수 3월초 수요예측…대표주관 NH, KB, 미래대우, 신한

이지혜 기자공개 2020-02-18 15:20:36

이 기사는 2020년 02월 17일 14시56분 thebell에 표출된 기사입니다

에쓰오일(S-Oil)이 공모 회사채 발행에 착수했다. 일단 4000억원가량을 염두에 둔 것으로 파악된다. 3월 초 수요예측을 진행한다.17일 투자은행업계에 따르면 에쓰오일이 3월 공모채 발행 계획을 세웠다. 발행 규모는 4000억원으로 증액 여부는 확정되지 않았다. 27일 증권신고서를 제출하고 3월 2일 수요예측을 진행, 3월 10일 발행할 계획이다. 대표주관사는 NH투자증권과 KB증권, 미래에셋대우, 신한금융투자 등 4곳이다.

에쓰오일은 나이스신용평가, 한국기업평가에서 신용등급 ‘AA+/안정적’을 받아 유지하고 있다. 한국기업평가는 “사업다각화 수준이 높으며 고도화설비 비중이 커 사업안정성이 매우 우수하다”며 “대규모 투자자금을 집행하고 고배당 정책을 펴면서 재무안정성이 저하됐지만 투자효과가 나타나면서 회복할 수 있을 것”이라고 분석했다.

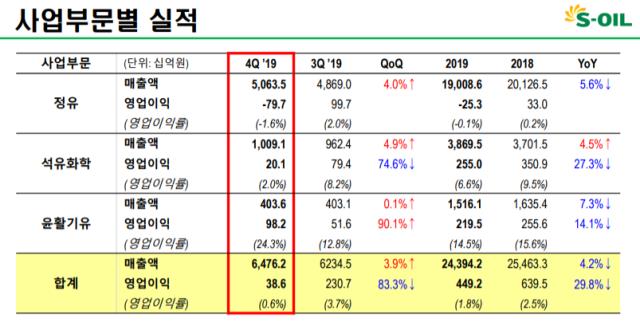

에쓰오일은 하루 66만9000배럴의 원유정제능력과 하루 22만6000배럴의 고도화설비를 보유한 국내 3위의 정유회사다. 대주주는 사우디아람코로 지분 63.4%를 보유하고 있다. 에쓰오일은 지난해 연결기준으로 매출 24조3942억원, 영업이익 4492억원을 냈다. 2018년보다 매출은 4.2%, 영업이익은 29.8% 줄었다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

이지혜 기자의 다른 기사 보기

-

- [Company Watch]테크 전략의 핵심 하이브IM, 적자에도 '5000억 밸류'

- [이사회 분석]하이브, '대기업 리스크 대응' 사외이사진 재편

- [상호관세 후폭풍]쇼크에도 K팝 엔터주는 '웃었다'

- [탈한한령 훈풍 부는 콘텐츠기업들]잠잠한 듯했는데…JYP엔터의 중국 굴기 '반격 노린다'

- 엔터4사 주총, 말의 온도와 숫자의 무게

- [이사회 모니터/SOOP]‘비욘드 코리아’ 달성 목표, 글로벌 인사 전진배치

- [주주총회 현장 돋보기]하이브 이재상 "어도어 사태, 멀티 레이블 튜닝 중 진통"

- [이사회 분석]NEW, 유제천 사장 포함 5인 재신임 ‘안정 택했다’

- [K-팬덤 플랫폼, 뉴 패러다임]카카오엔터, '베리즈'로 K컬처 통합 팬덤 플랫폼 야심

- [Company Watch]NEW, 2년 연속 적자…승부는 올해부터