NCR 하락세 '이상조짐'...차입형 토지신탁 문제될까 [부동산신탁사 경영분석]③14곳 평균 1305%, 전년비 153%P 하락...한자신 외 한토신·KB·코람코 일제히 하락

이정완 기자공개 2020-06-29 13:29:25

이 기사는 2020년 06월 24일 11시49분 thebell에 표출된 기사입니다

부동산신탁사 14곳 중 10곳의 영업용순자본비율(NCR)이 지난해 말 이후 3개월 만에 하락했다. 상위권 업체 중에선 올해 1분기 시장점유율 1위로 올라선 한국자산신탁만 NCR이 상승하고 나머지 2위부터 4위까지는 일제히 자본적정성이 약화됐다. 올해 NCR이 하락한 신탁사 모두 금융당국이 요구하는 기준은 넉넉하게 충족하고 있지만 차입형 토지신탁 사업 확대가 향후 재무건전성에 부담을 줄까 염려하는 목소리도 나온다.올해 1분기 말 기준 부동산신탁사 14곳의 평균 NCR은 1305%를 기록했다. 지난해 말 NCR 1458%에서 153%포인트 하락했다. 지난해부터 영업을 본격적으로 시작해 아직 높은 NCR을 유지하고 있는 대신자산신탁·한국투자부동산신탁·신영부동산신탁을 제외한 기존 11개 부동산신탁사의 NCR 평균은 지난해 말 1029%에서 올해 1분기 말 942%로 줄어 1000%대 벽이 깨졌다. 신규 신탁사 3사는 아직 활발한 영업활동을 펼치지 않았기 때문에 위험도 덜했다.

특히 상위권 업체의 NCR 하락세가 두드러졌다. 최근 수년간 매출 기준 시장점유율 1위를 유지하던 한국토지신탁은 올해 들어 시장점유율 2위 하락과 함께 NCR도 작년 말 625.2%에서 3월 말 기준 611.9%로 13.3%포인트 낮아졌다. 한국토지신탁은 2018년 NCR 700%를 기록한 이후 줄곧 자본적정성이 위축되는 흐름이다.

업계 3위 KB부동산신탁은 2019년 말 1360%에서 올해 3월 말 1077.5%로 NCR이 282.5%포인트 낮아졌고 4위 코람코자산신탁 NCR 또한 지난해 말 654.6%에서 올해 1분기 말 544.5%로 110.1%포인트 줄었다.

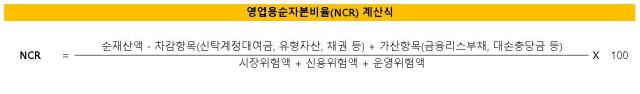

NCR은 금융사의 자본적정성과 재무건전성을 측정할 수 있는 지표다. 금융당국이 요구하는 NCR 기준은 150%인데 부동산신탁사 14곳 모두 이 수치를 크게 상회하고 있다. NCR은 영업용자본을 총위험액으로 나눠 계산하는데 위험수준은 주식, 집합투자증권 등과 관련된 시장위험액과 대여금, 미수금이 고려된 신용위험액 등을 합산해 산정한다.

국내 부동산신탁사의 경우 NCR의 하락은 주로 차입형토지신탁과 관련이 있다. 이번에 하락세가 돋보인 시장점유율 상위권 회사일 수록 더욱 그렇다. 차입형 토지신탁은 부동산신탁사가 토지를 수탁받은 뒤 사업비를 조달하기 때문에 이 사업을 키울수록 신탁계정대여금이 증가한다. NCR의 분자가 되는 영업용순자본은 재무제표상의 순재산액에서 일부 항목을 차감하는데 이같은 이유로 '신탁계정대여금의 16%'도 차감항목에 포함된다.

올해 1분기 말 기준 한국토지신탁의 '신탁계정대여금의 16%'는 1456억원으로 지난해 말 1574억원보다 소폭 줄었으나 비슷한 규모를 이어갔고 KB부동산신탁은 동일 계정에서 3월 말 기준 186억원으로 2019년 말 123억원 대비 50% 넘게 뛰었다. KB부동산신탁은 시장점유율 3위로 올라서는 과정에서 외형 확대가 동반되며 NCR이 하락했다. 코람코자산신탁도 신탁계정대여금의 16%가 지난해 말 579억원에서 올해 3월 말 647억원으로 12% 증가했다.

상위권 부동산신탁사의 NCR이 당국의 기준보다는 높지만 하락세를 주목해야하는 이유도 차입형 토지신탁 사업에 있다. 신용평가업계에서는 하강 국면의 차입형 토지신탁 사업에 대한 우려가 나온다.

한국신용평가는 6월 초 이슈 보고서를 통해 "2015년 이후 차입형 토지신탁 사업은 적극적인 수주 확대로 괄목할 만한 성장을 이뤘으나 2018년부터 신규수주 감소와 부실 확대로 성장세가 둔화되고 재무 부담이 가중됐다"며 "부동산 경기가 하강국면에 접어든 2019~2020년에 준공이 집중된 점도 부정적"이라고 밝혔다.

가장 낮은 NCR을 기록한 신탁사는 무궁화신탁이다. 올해 1분기 NCR 349%를 기록하며 업계 최저치를 나타냈다. 무궁화신탁은 2017년 NCR 381.5%를 기록한 이후 2018년 440.8%, 2019년 605.4%로 자본적정성과 재무건전성이 개선되는 흐름을 보였으나 올들어 즉시 현금화하기 어려운 채권이 증가하며 NCR의 분자가 되는 영업용순자본이 줄었다.

지난해 인가를 받고 영업을 시작한 신규 부동산신탁사도 NCR이 낮아지기 시작했다. 신영부동산신탁은 올해 747%포인트 감소해 NCR이 2000%대에서 1000%대로 진입했다. 부동산신탁사 중 가장 큰 폭으로 NCR이 줄었다. 한국투자부동산신탁은 424.7%포인트, 신영자산신탁은 22.7%포인트 줄었지만 여전히 NCR 3000%대를 유지했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [윤석열 대통령 탄핵]금융지주, 불확실성 해소로 밸류업 탄력받나

- [윤석열 대통령 탄핵]원화, 단기 강세 흐름…변동성 확대 '촉각'

- [윤석열 대통령 탄핵]동력 잃은 금융 정책…백지화 가능성도

- [여전사경영분석]롯데캐피탈, 총자산 다시 늘었다…수익성도 방어

- [지방 저축은행은 지금]자산 84% 수도권 쏠림…M&A 구조조정 대상 '속출'

- [캐피탈사 리스크 관리 모니터]신한캐피탈, 한도 관리 세분화…PF 중심 고위험 자산 초점

- 63주년 맞은 캠코, 후임 사장 임명은 안갯속

- [보험사 CSM 점검]교보생명, 신계약 비슷한데 잔액은 증가…보수적 가정 빛났다

- [thebell note]관 출신 사외이사를 향한 시선

- [금융권 AI윤리 현주소]NH농협은행, 리스크 관리 체계 '완비'

이정완 기자의 다른 기사 보기

-

- [윤석열 대통령 탄핵]'관세' 충격이 집어삼킨 한국물…그나마 불안 덜었다

- [Deal Story]동원시스템즈, 계열 실적 안정성 통했다

- [증권사 생크션 리스크 점검]톱10 중 제재 최다 신한증권, 내부통제로 달라질까

- [키스트론 IPO]밸류 목표 PER 10배…일본서 피어그룹 찾았다

- [키스트론 IPO]순환출자 해소 목적 불구 구주매출 과도, 투심 향방 관심

- [thebell League Table]트럼프 불확실성에 주춤?…뚜껑 열어보니 달랐다

- [thebell League Table]NH증권, DCM 1위 경쟁 올해는 다르다

- [롯데글로벌로지스 IPO]3000억 필요한 롯데지주, 정기평가만 기다린다

- [한화에어로스페이스 증자]모회사 참여 공언 ㈜한화, 회사채 재차 발행할까

- [Korean Paper]'10년물' 베팅 LG엔솔 투자자…성장성 우려 덜었다