[thebell League Table]수익률 '톱' 롱바이어스드 전략, 변동성도 잡았다[헤지펀드/전략별 변동성] 헤지펀드 평균 변동성 15.98%, 롱바이어스드 변동성 30%대

정유현 기자공개 2020-07-30 08:26:32

이 기사는 2020년 07월 28일 13시26분 thebell에 표출된 기사입니다

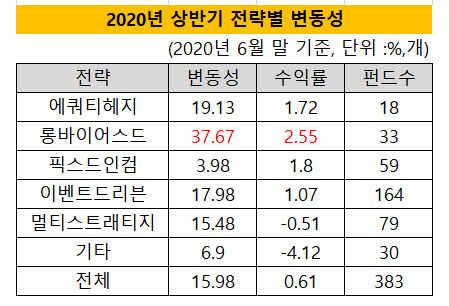

2020년 상반기 롱바이어스드(Long Biased) 전략의 헤지펀드가 변동성과 수익률 측면에서 모두 최고를 기록했다. 롱바이어스드 펀드들의 변동성은 30%대 후반을 기록했지만 수익률은 2%대에 머물렀다. 변동성 위험 대비 저조한 성과를 기록한 셈이다. 전체 전략 중 픽스드인컴(Fixed Income) 헤지펀드는 변동성 대비 가장 양호한 수익률을 거둔 것으로 집계됐다.더벨 헤지펀드 리그테이블에 올라온 383개 헤지펀드 중 변동성이 산출된 326개 펀드를 분석한 결과 이들 펀드들은 상반기 단순평균으로 15.98%의 변동성을 나타냈다. 올해 초 10%대 였던 코스피 변동성 지수가 6월 말 기준 30% 까지 치솟았다는 점을 감안하면 시장 평균보다 헤지펀드들의 변동성이 더 낮은 것으로 집계됐다.

전략별로 살펴보면 롱바이어스드 전략을 구사하는 33개 헤지펀드의 변동성이 37.67%로 가장 높았다. 해당 전략의 평균 수익률은 2.55%를 기록했다. 롱 바이어스드 전략 헤지펀드의 위험 대비 수익률 지표인 샤프지수의 평균치는 0.36으로 집계됐다. 위험 1을 부담하면서 1에 못미치는 성과를 냈다는 의미다. 위험만큼 수익을 거두지는 못한 셈이다.

주식 매수를 주로 구사하는 롱바이어스드 전략 특성상 증시에 가장 많은 영향을 받는다. 상반기 '코로나19'로 코스피가 1400대로 후퇴하는 등 폭락장이 펼쳐지더니 이후 반등 장세가 한동안 지속됐다. 증시 변동성이 커진 영향에 롱바이어스드 펀드들도 변동성도 높아진 것으로 풀이된다.

이벤트 드리븐(Event Driven)과 멀티 전략(Multi Strategy) 펀드들은 비슷한 수준의 변동성을 보였다. 두 전략의 변동성은 각각 17.98%, 15.48%로 집계됐다. 각 전략의 샤프 지수는 0.76, 0.81로 산출됐으며 수익률은 1.07%, -0.51%을 기록한 점을 감안하면 둘 중 이벤트 드리븐 전략이 위험관리 측면에서 우세했던 것으로 풀이된다.

픽스드 인컴 전략 헤지펀드 총 59종은 3.98%의 변동성을 기록했다. 전체 전략 중 변동성이 가장 낮은 수치다. 수익률은 1.8%, 샤프지수는 2.85로 집계됐다.

리그테이블에 올라온 픽스드 인컴 전략을 활용하는 펀드의 규모는 3조3709억원으로 작년말 대비 9348억원 증가했다. 국내외 금융시장 불확실성이 커지자 투자자들이 인컴자산으로 눈을 돌렸고, 픽스드인컴 전략의 헤지펀드로 자금이 몰린 것으로 분석된다. 투자자들의 기대 만큼 변동성은 낮고 높은 수익률을 거둔 것으로 풀이된다.

한편, 에쿼티 헤지 (Equity Hedge) 전략을 활용하는 펀드들도 양호한 성과를 거뒀다. 18개의 펀드의 변동성은 19.13%, 수익률은 1.72%로 집계됐다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 글랜우드PE, 3호 펀드 1조 규모로 내달 1차 클로징

- [i-point]미래아이앤지 "단순 세무조사 진행 중"

- [Deal Story]SK네트웍스, 렌터카 매각에도 공모채 투심 견조했다

- [Deal Story]세아제강, 3년물 회사채 흥행 이어갔다

- [Deal Story]LX인터, 복귀전서 1조 수요…언더금리 확보

- [한화그룹 승계 로드맵 점검]그룹내 자금 에어로 투입, 투자자 달랠수 있을까

- '첫 선' 모태 과기부 AI 출자, 정시 서류탈락자 '북적'

- [윤석열 대통령 탄핵]UAE국부펀드, '토종 헤지펀드' 출자 속도낸다

- [thebell note]리브스메드, 한국의 포드될까

- IPO 개선안에 코벤·하이일드펀드 투자자 불만 고조

정유현 기자의 다른 기사 보기

-

- [thebell interview/선진뷰티사이언스는 지금]'퍼스트 무버→디파이너' 이성호 대표 "뷰티 밸류체인 주연 목표"

- [비상장사 재무분석]피에몬테, 배당 수익 확대 속 전략적 현금 축소

- [선진뷰티사이언스는 지금]이성호 대표의 굳건한 오너십, 배당보다 '성장' 방점

- [thebell desk]자사주의 주인

- [상호관세 후폭풍]'중국 데자뷔는 아니다' K뷰티, '기회의 문' 열리나

- [선진뷰티사이언스는 지금]ODM 사업 확장 레버리지 활용, 재무 건전성은 '양호'

- [밸류업 프로그램 리뷰]'최종환'호 파라다이스, TSR 연계 보상 제도 도입

- [애경그룹 리밸런싱]애경산업 매각, 유동성 넘어 지배구조 정리 '시그널'

- [캐시플로 모니터]현금흐름 흑자 무신사, 순이익+운전자본 최적화 효과

- [선진뷰티사이언스는 지금]R&D로 쌓은 수출 경쟁력, 두 자릿수 영업이익률 안착