[한진그룹 경영권 분쟁]반도-KCGI, 3자연합 주도권 '앞서거니 뒷서거니'반도, 한진칼에 6000억 가까이 투자 KCGI 추격…양측 지분차 0.28%p

고진영 기자공개 2020-08-24 13:57:39

이 기사는 2020년 08월 20일 16시40분 thebell에 표출된 기사입니다

조원태 한진그룹 회장과 경영권 분쟁을 벌이고 있는 3자연합 내에서 KCGI와 반도그룹 간의 한진칼 지분율이 아슬아슬하게 한 끗 차이로 유지되고 있다. 올 초까지만 해도 KCGI의 보유분이 압도적으로 많아 연합을 주도했지만 반도그룹이 빠르게 지분을 늘리면서 이제 서로 비등한 수준까지 올라왔다.지난달에는 반도그룹만 한진칼 신주인수권부사채(BW)를 청약해 반도 측 영향력이 KCGI 지분을 앞서는 듯도 했다. 그러나 최근 신주인수권증권(워런트) 공개매수에서는 KCGI가 반도 측의 2배를 확보하면서 다시 소폭 우위를 점했다.

KCGI와 반도그룹, 조현아 전 대한항공 부사장으로 이뤄진 3자연합은 20일 기준 총 46.71%의 한진칼 지분을 보유하고 있다. 이달 12일까지 진행한 신주인수권증권 공개매수에서 주당 2만5000원에 120만주를 매수해 지분율이 기존 45.23%에서 1.48%p 높아졌다. 이는 3자연합이 보유한 BW 권리를 모두 행사했을 때의 최대 지분율이다.

이 가운데 대호개발과 한영개발, 반도개발 등 반도그룹 계열사들이 보유한 지분은 20.06%, KCGI가 쥔 지분이 20.34%다. KCGI의 보유주식이 근소하게 더 많긴 하지만 0.28%p 정도밖에 차이가 나지 않는다. 반도 측이 마음만 먹으면 언제든지 역전이 가능한 셈이다.

올해 1월까지만 해도 반도그룹의 한진칼 지분율은 8.28%에 불과했다. 당시 17.29%를 쥐고 있던 KCGI와 비교했을 때 보유 주식수가 그 절반에도 못 미쳤다. 그러나 2월을 기점으로 지분을 공격적으로 확대하면서 KCGI와 ‘대장’ 자리를 다투고 있다.

지금껏 반도건설이 지분매입에 투입한 금액은 무려 6000억원 가까이 된다. 2월 20일 한진칼 주식 5.02%를 대거 사들이면서 지분율이 13.3%로 훌쩍 높아졌는데 이 때까지 매입 평균단가는 3만7825원, 총 2969억원 가량을 쓴 것으로 추측된다. 이중 8.28%를 확보했을 때까진 주로 보유예금을 쓰다가 2월 추가 매집 당시에는 관계사인 한길개발로부터 일부 자금(대호개발 1100억원, 한영개발 200억원)을 빌렸다.

바로 다음 달인 3월에도 매집 행진이 이어졌다. 대호개발과 한영개발이 각각 두차례에 걸쳐 지분을 1.01%, 2.31%씩 확보했고 여기에 총 1062억원이 들어갔다. 필요한 자금은 모두 차입으로 조달했는데 반도건설과 한길개발을 비롯한 관계사 여러 곳으로부터 대호개발이 300억원, 한영개발이 800억씩을 각각 빌렸다.

이후 한동안은 잠잠한 듯하더니 5월 26일~6월 1일에 걸쳐 2.3%를 또 매입해 지분율을 19.2%까지 높였다. 필요자금은 대호개발이 470억원, 한영개발이 746억원을 반도건설 등으로부터 차입해 총 1216억원을 조달했다. 3자간 관계에 미묘한 분위기가 포착된 시점도 이 때부터다. 반도그룹이 매입사실을 KCGI나 조현아 전 부사장 측에 미리 알리지 않은 것으로 전해졌기 때문이다.

반도 측의 이런 움직임을 의식한 듯 KCGI 역시 5월 29일 0.21% 상당의 주식을 매입해 지분율을 19.55%로 늘렸으나 양측의 차이는 이 때부터 1%포인트 이하로 좁혀진 상태다.

7월에는 반도그룹만 한진칼의 BW 자금모집에 참여해 44만6235주(0.73%)를 확보하면서 역전이 예상되기도 했다. 그러나 이후 진행된 워런트 공개매수에서는 반도그룹이 40만주, KCGI는 그 2배 규모인 80만주를 사들여 반도의 추격 형세가 그대로 유지됐다.

최대주주에는 오르지 못했으나 반도그룹으로선 공격적 투자를 이어가 존재감을 분명히 했다. 이전까지 한진칼에 5250억원가량을 쏟아부었는데 BW 참여와 공개매수에 추가로 468억원을 더 썼다. 구체적으로 인수 주체인 대호개발, 한영개발, 반도개발이 각각 122억7150만원씩을 빌렸고 반도개발은 자기자금 100억원을 또 투입했다.

이에 따라 3자연합 주도권을 둔 KCGI와 반도그룹의 균형에도 갈수록 변화가 감지되는 분위기다. 지금껏 3자연합은 늘 KCGI를 중심축으로 움직이는 경향이 컸다. 가장 먼저 한진그룹과 대립각을 세우기 시작한 데다 지분율도 가장 높기 때문이다.

하지만 반년간 반도그룹이 지분을 10%포인트 가량 늘린 반면 같은 기간 KCGI의 지분 층가폭은 3%포인트 가량에 불과했다. 보유주식 측면에서 사실상 양 측이 대등해졌고 추후 지분 확대 역시 반도건설을 중심으로 이뤄질 가능성이 크다.

실제 KCGI는 자금조달에 점점 어려움을 겪고 있는 모습이다. 이번 공개매수를 위해 210억원을 빌렸는데 차입처가 유화증권과 (주)길벗에, (주)파스텍이다.

길벗에의 경우 KCGI가 올해 5월 설립한 투자전문회사고 파스텍은 전자장비 제조 중소업체다. 금융사가 아닌 일반 기업에서 자금을 조달하는 것은 이례적인데 그만큼 금융회사로부터의 조달이 힘들었다는 의미로 여겨진다.

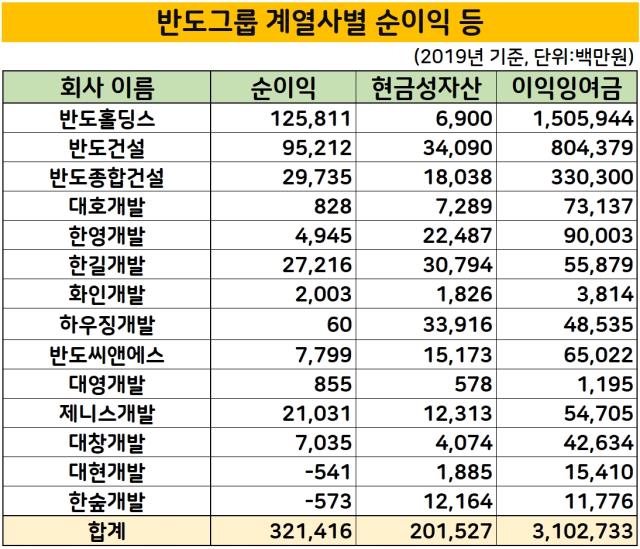

반면 반도그룹은 아직 동원 여력이 꽤 있다는 평가다. 총 16개 계열사들의 순이익과 분양미수금, 공사미수금 등을 고려할 때 유동할 수 있는 자금이 1조원 수준으로 추산된다.

이 중 한진칼 지분 매입에 이미 들인 돈은 5715억원 선이다. 계열사 대호개발이 9.29%, 한영개발 9.05%, 반도개발 1.72%씩을 각각 보유했다. 여윳돈과 계열사 차입 등을 이용해 자금을 조달했는데 추후 주식담보 대출 등을 통해 더 실탄을 끌어올 수도 있다.

업계 관계자는 “KCGI와 반도건설이 손을 잡고 있긴 하지만 내부에서 신경전이 상당한 것으로 안다”며 “KCGI가 지분을 늘리는 데는 주도권을 뺏기지 않기 위한 이유도 있을 것”이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [VC 투자기업]삼쩜삼, 가입자 2300만명 돌파…성과와 과제

- 'K콘텐츠전략펀드' GP 2곳 선정 그쳐…재공고 예정

- [i-point]신테카바이오 "동물실험 단계적 폐지 수혜 기대"

- [변곡점 맞은 해운업]'퀀텀점프' 현대LNG해운, 선대 확장효과 '톡톡'

- [중간지주 배당수익 분석]HD한국조선해양 수익원천 자회사 '금융→조선' 이동

- [상호관세 후폭풍]트럼프의 '90일 유예·애플 지목', 삼성전자 득실은

- '반년 장고' 거래소, 제노스코 상장심위 개최 '미승인' 가닥

- [시큐리티 컴퍼니 리포트]수산아이앤티, 무차입 경영 비결 '16년 흑자'

- AIA생명, 실적-자본적정성 '양날의 검' 된 환율 변동

- [지방 저축은행은 지금]IBK저축, 영업권·총량 규제에 발목 잡힌 '서민금융'

고진영 기자의 다른 기사 보기

-

- [밸류업 성과 평가]조선업 활황에…HD현대그룹 상위권 '독식'

- [the 강한기업/현대그린푸드]분할 2년, 외형 대신 얻은 순현금

- [the 강한기업/현대그린푸드]범현대가 급식소…'해외 성장 활로' 열렸다

- [이자비용 분석]LG디스플레이 '조단위' 이자 탈출…재무개선 신호탄

- [이자비용 분석]이마트 삼킨 이자비용, 5000억이 전부일까

- [레버리지&커버리지 분석]IPO자금 들어온 엠앤씨솔루션…보유현금 왜 줄었나

- [재무전략 분석]'긴축 모드' LG헬로비전, 1000억대 추가 손상 배경은

- [상장사 배당 10년]포스코홀딩스, 18년 전으로 돌아온 배당규모 사정은

- [the 강한기업]'고생 끝에 낙' 오는 DN오토모티브

- [유동성 풍향계]'승승장구' 올리브영, 6000억대 사옥 인수 체력은