코람코, 첫 대토리츠 '평택 브레인시티'사업 본궤도 현물출자 방식 유상증자 마무리, 1200억 조달…내년 말 착공 전망

고진영 기자공개 2021-11-19 11:38:37

이 기사는 2021년 11월 04일 15시30분 thebell에 표출된 기사입니다

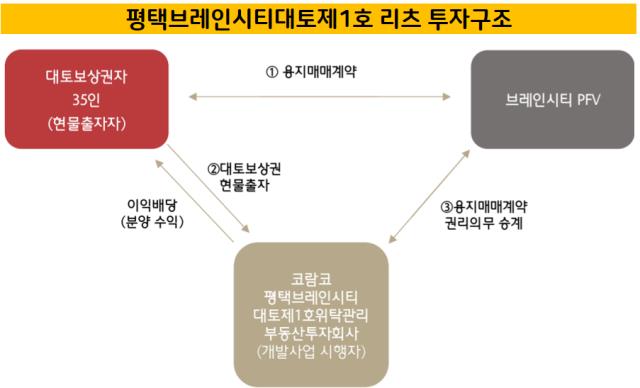

코람코자산신탁이 추진 중인 평택 대토보상리츠 사업이 무난히 출발선을 끊었다. 최근 영업인가를 얻고 부지확보를 위한 현물출자까지 모두 완료했다. 개발 본격화를 위한 초기 밑작업이 마무리된 셈이다.이번 사업은 코람코신탁이 처음 진행하는 대토리츠로, 그간의 사례와 비교하면 상당히 규모가 큰 프로젝트다. 1200억원 규모로 오피스텔과 근린생활시설을 개발해 연 29%대의 수익을 배당하겠다는 목표를 제시하고 있다.

4일 업계에 따르면 코람코신탁이 설립한 '코람코평택브레인시티대토제1호' 리츠는 이달 2012만757주의 신주를 발행해 현물출자자에게 배정했다. 액면가 및 발행가액은 주당 1000원, 액면총액은 약 201억원이다.

이에 따라 해당 리츠는 경기도 평택시 장안동 평택브레인시티 상업용지 1-2-7구역에 대한 권리를 지주(地主)들로부터 넘겨받았다. 지주들이 대토보상권을 현물출자하고 대신 리츠의 신주를 받는 방식으로 거래가 이뤄진 셈이다.

코람코신탁은 대지면적 3451㎡(약 1044평)에 이르는 해당 부지에 지하5층~지상18층, 오피스텔 320가구와 근린생활시설을 개발해 공급할 계획이다. 연면적은 4만2415.63㎡다. 내년 상반기 중 인하가작업을 거칠 것으로 보이며 착공시점은 내년 말 즈음으로 예상된다.

대토보상은 신도시 개발을 위해 땅을 내놓는 소유자에게 해당 지역의 다른 땅으로 주는 보상이다. 대토개발 리츠의 경우 이 대토보상권을 땅 소유자가 리츠에 현물출자하고, 리츠는 개발사업을 추진해 출자자에게 배당 등의 형태로 수익을 배분하는 방식으로 이뤄진다. 지주들이 리츠의 주요주주가 되는 구조다.

이번 사업에서 대토보상권을 출자한 지주는 모두 35명이다. 대토리츠는 땅 주인 1인당 받을 수 있는 대토면적이 넓지 않기 때문에 잘게 쪼개진 땅을 여러 명으로부터 큰 덩어리로 모으는 게 핵심으로 꼽힌다.

하지만 지금까지의 대토리츠는 대부분 300억~500억원대의 소규모에 그쳤다. 통상 지주들로부터 출자 동의를 얻어내기가 쉽지 않기 때문인데 코람코신탁은 비교적 많은 인원의 뜻을 모으는 데 성공했다는 평가다. 코람코신탁 관계자는 "풍부한 딜 파이프라인과 인적 네트워크를 기반으로 경쟁력있는 지주확보 파트너사와 협업한 덕분"이라고 말했다.

구체적으로 리츠의 사업비 규모를 보면 총 1231억원을 조달한다. PF(프로젝트파이낸싱) 대출과 분양 수익금 등으로 사업비를 충당할 계획이다. 이중 토지 관련 비용으로는 현물출자분인 201억원을 합쳐 245억원, 건설비로 759억원 등이 투입되고 나머지 자금은 제세공과금과 분양비용, 금융비용 등으로 사용된다.

배당정책의 경우 대토리츠의 특성상 청산시 배당을 기본으로 한다. 현재 토지 출자자들에 대한 예상 자기자본수익률(IRR on Equity)로 약 29.6% 수준을 잡고 있다.

코람코자산신탁은 이번 대토리츠 사업 등 개발사업 확대를 위해 최근 개발사업본부를 신설하기도 했다. 대토리츠를 통한 오피스빌딩이나 지식산업센터 등의 개발도 추진한다는 계획이다.

이밖에도 현재 KB부동산신탁, 우리자산신탁, 교보자산신탁 등이 대토리츠 사업을 진행하고 있다. 앞서 선두 주자격인 케이리츠투자운용이 평택, 판교에서 성공적으로 사업을 진행한 이후 후속주자들이 줄줄이 시장에 진입하는 추세다. 법령개정으로 사업의 불확실성이 크게 감소됐기 때문이다. 대토리츠의 가장 큰 걸림돌이었던 대토보상 계약시점부터 리츠 구성까지 소요되던 평균 5년의 준비기간이 약 1년여로 줄었다.

업계 관계자는 "3기 신도시를 비롯해 대토리츠 수요가 늘어나고 있는데 아직 경험이 있는 운용사는 드문 상황"이라며 "앞으로 대토리츠를 운용할 우량 신탁사에 대한 니즈가 더 커질 것으로 본다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

고진영 기자의 다른 기사 보기

-

- [the 강한기업/현대그린푸드]범현대가 급식소…'해외 성장 활로' 열렸다

- [이자비용 분석]LG디스플레이 '조단위' 이자 탈출…재무개선 신호탄

- [이자비용 분석]이마트 삼킨 이자비용, 5000억이 전부일까

- [레버리지&커버리지 분석]IPO자금 들어온 엠앤씨솔루션…보유현금 왜 줄었나

- [재무전략 분석]'긴축 모드' LG헬로비전, 1000억대 추가 손상 배경은

- [상장사 배당 10년]포스코홀딩스, 18년 전으로 돌아온 배당규모 사정은

- [the 강한기업]'고생 끝에 낙' 오는 DN오토모티브

- [유동성 풍향계]'승승장구' 올리브영, 6000억대 사옥 인수 체력은

- 삼성전자의 주주환원은 현명할까

- [CFO는 지금]순항하는 삼천리, 순현금 4000억대 회복