LS그룹, 달라진 물적분할 공식 현금 위주 자산 구성, FI 유치 후 IPO 수순 탈피

김형락 기자공개 2022-04-11 07:49:12

이 기사는 2022년 04월 05일 08시17분 thebell에 표출된 기사입니다

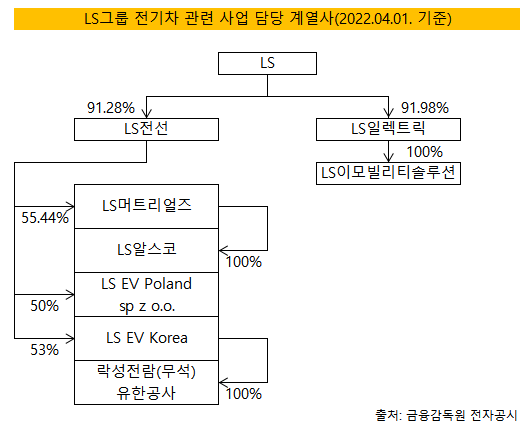

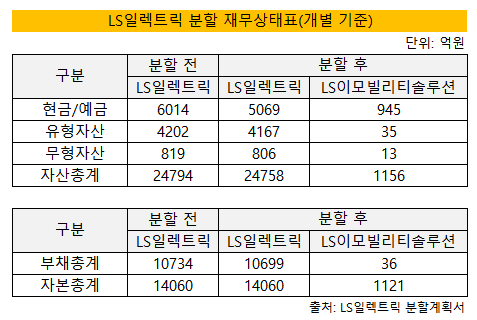

LS그룹이 전기차 부품 제조사업을 독립하면서 물적분할 공식에 변주를 주고 있다. FI(재무적 투자자) 유치 후 IPO(기업공개)를 준비하던 흐름에서 벗어나 모기업이 신설 자회사에 상당 부분 현금을 지원해주는 형태로 바뀌었다. 물적분할을 마냥 달가워하지 않는 주주들의 시선을 의식한 행보로 풀이된다.LS일렉트릭은 지난 1일 EV Relay(전기차 계전기) 사업을 분리해 LS이모빌리티솔루션(e-Mobility Solutions)을 설립했다. LS일렉트릭 100% 자회사로 자산총계는 1156억원 규모다. 락성전람(무석)유한공사, LS EV 코리아(Korea), LS EV 폴란드(Poland sp z o.o.), LS알스코 다음으로 LS그룹에서 전기차 관련 사업을 펼치는 계열사다.

LS이모빌리티솔루션은 LS그룹이 그동안 진행한 물적분할 공식을 따르지 않았다. LS일렉트릭에서 이전한 자산은 대부분 현금이다. 그전까지 분할 자회사 자산은 유형자산, 매출채권, 재고자산 위주였다. 부족한 투자재원은 FI 자금을 끌어와 해결했다. FI와는 IPO 기한 등을 명시한 투자 약정을 체결해 자금 회수 기회를 열어줬다.

이제는 물적분할 자회사 상장으로 모회사 주주가치 희석을 우려하는 주주들의 의견을 무시할 수 없는 상황이다. 다음 달부터 기업이 물적분할이나 합병 등 소유 구조를 변경하는 의사결정을 할 때는 주주 보호를 위한 정책을 기업지배구조보고서에 명시해야 한다.

구자균 LS일렉트릭 회장이 직접 나서 물적분할 당위성을 설득했다. 구 회장은 지난달 분할 안건이 상정된 주주총회에서 당장 LS이모빌리티솔루션 IPO를 계획하고 있지 않다고 밝혔다.

분할 자산 구성도 바뀌었다. LS이모빌리티솔루션은 자산총계 82%(945억원)가 현금 및 현금성 자산이다. 매출채권은 10%(111억원), 재고자산은 4%(43억원), 유형자산은 3%(35억원) 수준이다. 자회사가 향후 투자 수요를 자체 자금으로 소화할 수 있도록 재무체력을 안배해둔 셈이다.

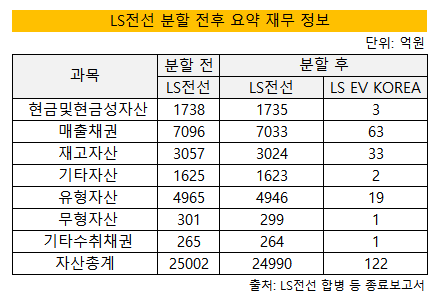

먼저 독립한 전기차 부품 계열사 LS EV Korea와는 다른 행보다. LS EV Korea는 2017년 11월 LS전선에서 하네스·모듈 사업 부문을 물적분할해 출범했다.

LS EV Korea는 생산시설 등 분할 대상 사업과 관련한 자산 위주로 재산 승계 목록을 짰다. LS전선(분할 전 자산총계 2조5002억원)이 자산총계 122억원을 떼줬다. 매출채권이 51%(63억원)로 가장 많았고, 재고자산과 유형자산은 각각 27%(33억원), 15%(19억원)였다. 현금 및 현금성 자산은 2%(3억원) 남짓이었다.

후속 투자는 FI와 함께 진행했다. LS전선은 2018년 12월 KDBC파라투스 제2호 사모투자합자회사와 LS EV Korea로 각각 락성전람(무석)유한공사 지분 53%(190억원 규모), 47%를 현물출자했다. EV 하네스 등을 생산하던 중국 법인이다.

FI와는 1년 전 투자 약정을 체결해둔 상태였다. LS전선은 2017년 12월 228억원을 받고 LS EV Korea 지분 47%를 KDBC파라투스 제2호 사모투자합자회사로 매각했다. 3년 안에 LS EV Korea IPO를 완료하지 못할 경우 FI가 동반 매도청구권 행사할 수 있는 약정도 맺었다. LS EV Korea는 2020년 3월 상장 절차를 진행하다 한 차례 철회했다.

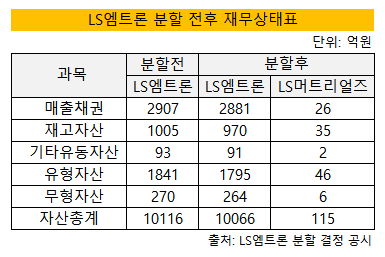

지난해 물적분할한 LS머트리얼즈도 비슷한 경로를 밟았다. 그해 1월 LS엠트론에서 UC(울트라캐패시터) 사업팀을 분리해 설립한 법인이다. 분할 직후 자산총계는 115억원 규모였다. 유형자산이 40%(46억원), 재고자산과 매출채권이 각각 30%(35억원), 22%(26억원)를 차지했다.

LS머트리얼즈도 모기업과 FI의 현물출자로 덩치를 불렸다. 지난해 11월 LS전선이 종속기업 LS알스코(알루미늄 소재) 보통주 지분 전량(51%)과 전환종류주 지분 100%를 LS머트리얼즈로 넘기면서 사업 재편에 들어갔다. 유상증자 납입대금(596억원) 대신 내놓은 지분이다. FI였던 KV1호투자 유한회사도 LS알스코 보통주 지분 49%를 현물출자해 LS머트리얼즈 2대주주로 들어왔다. 4년 안에 IPO를 완료하지 못할 경우 FI가 동반 매도청구권 행사할 수 있었다. 최대주주에 우선해 구주를 매출할 수 있는 권리도 부여했다.

LS머트리얼스는 FI 투자를 추가로 유치했다. 지난해 케이유투자 유한회사가 LS머트리얼즈 신주 226만3174주를 인수했다. 지난해 말 LS머트리얼즈 자산총계는 1313억원 규모로 커졌다. 오는 28일 케이스톤파트너스도 LS머트리얼즈 신주 518만5675주를 취득한다. 두 곳 모두 KV1호투자 유한회사와 같은 조건의 투자 약정을 맺었다.

LS일렉트릭 관계자는 "LS이모빌리티솔루션은 현재 추가 조달 계획이 없다"며 "설비 투자는 EV Relay 시장 상황에 맞춰 진행할 것"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

김형락 기자의 다른 기사 보기

-

- [주총 안건 리뷰]HL만도, 8년 만에 부결 안건 나온 이유는

- [이슈 & 보드]SK오션플랜트, 2대·3대주주 이사회에 자리 요구

- [그룹 & 보드]SK그룹, 이사회서 KPI 이중·삼중 점검

- [그룹 & 보드]SK이노베이션, 연간 100건 넘는 의안 처리

- [그룹 & 보드]삼성그룹, 계열사마다 다른 경영 계획 심의 절차

- [그룹 & 보드]한화오션, 한화 품에서 늘어난 이사회 소집 횟수

- [2025 theBoard Forum]"기업인 출신 사외이사 확대는 독립성 고민 결과"

- [이슈 & 보드]한화에어로, 사업 재편·대규모 자금 조달로 바쁜 이사회

- [그룹 & 보드]미등기 임원 인사권 가진 OCI홀딩스 계열 사외이사

- 진화하는 프록시 파이트