[IPO 모니터]한화증권 올해 첫딜 '시동', 티이엠씨 예심 청구‘특수가스 국산화’ 첨병, 몸값 최대 5000억 기대…전무했던 IPO 성과 기대

최윤신 기자공개 2022-07-13 07:14:30

이 기사는 2022년 07월 11일 16:40 thebell 에 표출된 기사입니다.

반도체 특수가스 국산화 기업인 TEMC(티이엠씨)가 한국거래소에 상장예비심사를 청구하며 본격적인 코스닥 시장 상장 절차에 나섰다. 일본의 핵심소재 수출 규제당시 주목받았는데, 최근에는 러시아와 우크라이나 전쟁으로 인해 주목도가 더 커졌다. 진입장벽이 큰 사업에서 자리를 잡으며 견조한 실적을 보이고 있어 하반기 기업공개(IPO) 시장 기대주로 꼽힌다.상장 후 몸값이 최대 5000억원에 달할 것으로 예상되는데, 대표주관사로 한화투자증권을 선정해 이목이 집중된다. 올해 IPO 주관 실적이 전무한 한화증권은 티이엠씨 상장을 통해 올해 첫 IPO 트랙레코드 쌓기에 도전한다.

◇포스코와 사업협력, 삼성벤처도 투자

티이엠씨는 2015년 1월 설립된 기업으로, 반도체와 디스플레이 공정에 사용되는 특수가스를 제조·판매 하는 걸 주력사업으로 영위한다. 글로벌가스메이커가 독점하고 있던 특수가스 국산화에 주력하는 회사다. 업력이 길지 않지만 진입장벽이 높은 반도체 특수가스시장에 입성하며 성장에 대한 기대가 크다.

특히 2020년 8월 일본의 핵심소재 수출 규제가 벌어지면서 식각가스 상용화에 성공한 티이엠씨에 대한 주목도가 높아졌다. 최근에는 러시아의 우크라이나 침공으로 인해 해당 지역에서 수입에 의존하는 네온가스의 공급 부족이 심화하고 있는데, 티이엠씨가 최근 포스코와 함께 네온가스 국산화 설비·기술개발에 성공했다.

네온가스는 노광공정(빛을 이용하여 반도체 실리콘 웨이퍼에 전자 회로를 새기는 공정)에 사용되는 ‘엑시머레이저가스’의 필수원재료다. 티이엠씨는 포스코 광양제철소에서 네온가스를 추출해 엑시머레이저가스까지 생산하는 전공정 국산화를 이뤘다. 올해 하반기부터 파운드리 업체에 본격 공급할 수 있을 것으로 보고 있다.

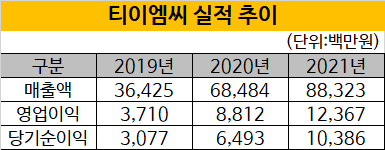

진입장벽이 높은 사업분야에 성공적으로 진입한 덕분에 빠르게 성장 중이다. 2019년 364억원이던 매출은 2020년 685억원으로, 지난해는 883억원으로 크게 올랐다. 같은기간 영업이익은 37억원에서 124억원까지 커졌다. 지난해 기준 영업이익률이 14%에 달한다.

시장에선 IPO를 통해 티이엠씨가 최대 5000억원 수준의 기업가치를 평가받을 것으로 보고 있다. 가장 최근 투자를 유치할 당시의 주당 가격은 3만6000원으로 이를 당시 발행주식수에 대입한 기업가치는 2100억원 수준이었다.

증권업계 관계자는 “포스코 등 전략적투자자(SI)가 지분을 가지고 있고, 최근까지 투자 수요가 이어졌다”며 “대체가 어려운 사업 분야에 경쟁력을 가진 만큼 IPO에서도 큰 관심을 받을 것”이라고 전망했다.

티이엠씨는 앞서 여러 기관에서 투자를 유치했다. 2016년 NHN인베스트먼트와 케이넷투자파트너스에서 각각 10억, 15억원 규모의 투자를 유치했다. 반도체, 소프트웨어 등 기술 기반 스타트업 투자를 전문으로 하는 VC 지유투자는 2017년 38억원을 투자하며 이목을 집중시켰다.

이후 다양한 투자가 이어졌는데, 그 중 가장 눈에 띄는 건 포스코기술투자가 설립한 ‘포스코 GEM 1호 펀드’다. 협력 사업에서 성과가 나는 만큼 적극적으로 투자했다. 2020년 처음 투자했고, 올해 초 77억원을 추가로 투자했다. 현재 유원양 대표(지분율 29%)에 이은 2대주주로 파악된다. 삼성벤처투자가 조성한 SVIC52호신기술사업투자조합도 올 초 77억원을 투자했다. SVIC52호는 삼성전자가 대부분을 출자한 펀드다.

◇ 프리IPO 참여하며 ‘흥행 만전’

올해 IPO 트랙레코드가 전무했던 한화증권은 이번 딜의 주관을 맡아 적지 않은 주관실적을 쌓을 수 있을 것으로 기대를 모은다.

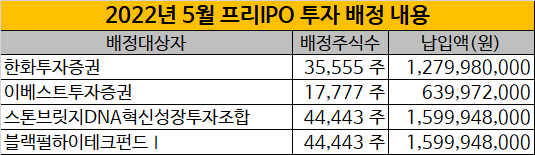

증권업계에선 티이엠씨의 상장 후 몸값이 최대 5000억원에 이를 것으로 본다. 가장 최근의 기업가치 평가는 지난 4월 이뤄진 프리IPO 투자인데, 주당 3만6000원으로 신주가 발행돼 2118억원의 몸값이 책정됐다.

한화증권은 이 프리IPO에 참여해 약 13억원을 출자해 3만5555주의 주식을 확보했다. 딜 성공에 대한 의지를 공고히 한 것으로 파악된다. 프리IPO 라운드에는 이베스트증권과 스톤브릿지벤처스, 블랙펄벤처스 등이 함께 참여했다.

IPO 시장이 침체한 가운데서도 앞서 상장 절차를 밟은 반도체 관련 기업과 소재기업의 성과가 나쁘지 않았기 때문에 흥행에 대한 기대는 큰 상황이다. 넥스트칩, 영창케미칼, HPSP 등이 모두 공모가격 밴드 상단에서 수요예측을 마쳤다. 시장에서 구주매출에 부정적인 시각이 커지는 가운데, 공모주식 전량을 신주로 발행할 방침이라 흥행 가능성은 더 높다는 평가다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- KB증권, 주태영 IB부문장 주축 '새로운 시대' 열렸다

- 태경그룹, 라이온켐텍 경영권 지분 인수

- [LP Radar]군인공제회, VC 8곳 GP 선정…iM-SJ '첫' 낙점 낭보

- [조각투자 톺아보기]2026년 상장 도전 열매컴퍼니, 프리IPO로 밸류 높일까

- 'K첨단산업'이 나아갈 길

- [카드사 생크션 리스크]소비자보호 실태도 공개…KB·현대·우리카드 '양호'

- [상장 VC 이사회 분석]스틱인베, 꾸준한 배당금 확대 기조 '눈길'

- [클라우드 키플레이어 MSP 점검]수익 확대 나선 메가존, 해외 시장 돌파구

- [하나금융 차기 리더는]3년 만의 레이스 개막, 공통점과 차이점은

- BNK캐피탈, 내부통제위 신설…사외이사 위원장 '유력'

최윤신 기자의 다른 기사 보기

-

- [2024 이사회 평가]한일현대시멘트, 구성·견제기능 부실 '역삼각형 차트'

- [관광 새싹기업 in Seoul/thebell interview]원밀리언 "K댄스 산업화 선도, 저작권 제도화 앞장"

- [관광 새싹기업 in Seoul]원밀리언 '바이브', K댄스 투어 '성지' 등극

- IMM인베, 올 최대 벤처펀드 결성 임박…'4000억' 도전

- [VC People & Movement]IMM인베, 김병헌 부사장 승진…'에코비트 딜' 성과

- [VC People & Movement]'연임 확정' 김현진 NH벤처 대표 "성장 지속할 것"

- 10년만의 팔로우온 투자, 에이티넘의 뚝심

- [VC People & Movement]키움인베스트먼트 조직개편…미들·백오피스 세분화

- [VC People & Movement]에이티넘인베, 곽상훈 부문대표 부사장 '승진'

- [관광 새싹기업 in Seoul/thebell interview]조원일 트립소다 대표 "글로벌 모험여행 선도 목표"