[2금융권 충당금 쇼크]OK저축, 순이익 뛰어넘는 최소 충당금 '1138억'②공격적 영업에 PF대출 '1.1조' 최대 규모…연간 순손실 기록할까 '촉각'

김서영 기자공개 2024-02-13 10:52:36

[편집자주]

금융당국이 부동산PF 문제에 칼을 빼 들었다. 2금융권은 오랜 업황 부진 속에 추가 충당금을 쌓아야 할 처지에 놓였다. 저축은행, 여전사, 상호금융 등은 비우호적인 업황으로 수익성이 크게 저하됐고 갈수록 적자 폭이 커지는 곳도 있다. 대형사와 중소형사의 재무 상태가 양극화하는 가운데 부실채권 매물도 쏟아질 전망이다. 부동산 PF를 둘러싼 2금융권의 충당금 확대 압박과 재무적 영향을 분석해본다.

이 기사는 2024년 02월 06일 14시52분 thebell에 표출된 기사입니다

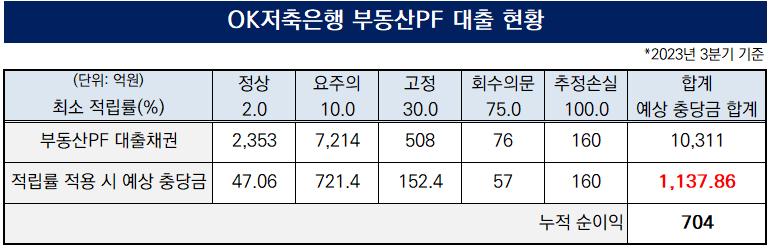

OK저축은행이 누적 순이익을 뛰어넘는 규모의 충당금을 쌓게 될 전망이다. 부동산 프로젝트파이낸싱(PF) 대출에 대해 공격적인 영업을 펼쳐온 결과 대출채권 규모가 1조원을 넘어섰다. 금융감독원(금감원)의 부실대출 정리 압박에 따라 약 1138억원의 최소 충당금을 적립해야 한다.대규모 충당금을 적립할 경우 자칫 연간 순손실을 낼 수 있는 상황이다. 작년 3분기 기준 누적 순이익은 704억원이지만, 충당금이 이를 크게 웃돌기 때문이다. 비우호적인 업황 속 작년 4분기 실적에 촉각을 곤두세우고 있는 분위기다.

◇최대 규모 PF대출 '1.1조'…수익 다각화 전략 부메랑

OK저축은행은 저축은행 가운데 최대 규모의 부동산PF 대출을 보유하고 있다. 작년 9월 말 기준 부동산PF 대출채권 규모는 1조311억원으로 저축은행 10개사 가운데 유일하게 1조원을 넘는다. OK저축은행의 뒤를 이어 △한국투자저축은행(8589억원) △웰컴저축은행(5815억원) 순으로 규모가 크다.

OK저축은행이 공격적으로 부동산PF 대출을 늘린 이유는 사업 포트폴리오에 있다. 금융권에선 OK금융그룹의 대부업 철수가 영향을 미쳤다고 분석한다. 2018~2019년 OK금융은 수익 창구로 꼽히던 원캐싱, 미즈사랑 등 대부업을 정리했다.

대부업 철수로 OK저축은행과 OK캐피탈에 수익성 강화란 과제가 주어졌다. OK저축은행은 수익 다각화의 일환으로 자산 규모를 늘리는 동시에 부동산PF 시장에 주목했다. 가파른 여신 성장을 바탕으로 부동산PF 대출 규모를 키웠다. 이는 저금리 호황기에는 큰 수익을 안겨줬으나 고금리 기조가 몇 년째 장기화하면서 부메랑이 됐다.

여기에 금감원의 추가 충당금 적립 압박까지 더해지면서 실적 악화가 예상된다. 작년 9월 말 기준 부동산PF 대출채권 규모에 금감원 가이드라인에 따른 최소 적립률을 대입하면 예상 충당금 합계는 1137억8600만원이다. 이는 같은 기간 누적 순이익 704억원을 웃도는 수치다.

구체적으로 건전성 분류별 △정상 47억600만원 △요주의 721억4000만원 △고정 152억4000만원 △회수의문 57억원 △추정손실 160억원으로 추산된다. OK저축은행이 보유한 부동산PF 대출채권 중 요주의 채권에서만 700억원이 넘는 충당금이 산출됐다. 추정손실 채권 160억원은 전액 대손 처리가 될 예정이다.

금감원이 발표한 추가 충당금 적립률은 '2023년 말 결산'에 적용된다. 따라서 정확한 추가 충당금 규모는 작년 4분기 부동산PF 대출채권 규모에 따라 결정될 예정이다. OK저축은행의 연간 경영공시는 오는 3월 말 외부로 공시된다.

◇연체율 '9%', 충당금 '1조'…수익성 악화 속 건전성 관리 매진

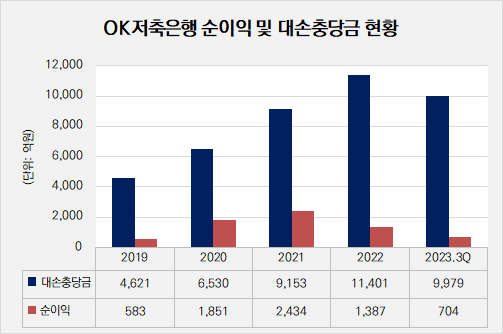

부동산PF 대출 규모가 크게 늘어난 가운데 비우호적인 업황으로 연체율까지 뛰었다. 2022년 말 연체율은 4.09%에 불과했으나 작년 9월 말 기준 9.07%까지 상승했다. 그에 따라 대손충당금도 증가했다. 2019년 4621억원이었던 충당금 잔액은 2022년 1조1401억원으로 146.7% 증가했다.

부실 위험이 커지자 충당금을 더 많이 쌓았고 이는 실적 부진으로 이어졌다. 공격적인 PF 대출 영업으로 OK저축은행의 순이익은 2019년 583억원, 2020년 1851억원, 2021년 2434억원으로 갈수록 늘었다. 그러나 2022년 순이익이 1387억원으로 상승세가 꺾였고, 작년 3분기 말 704억원 수준을 기록했다. 이는 전년 동기(1164억원)와 비교해 39.5% 감소한 수치다.

이미 충당금을 최대한 쌓은 상태에서 금감원 주도로 추가 충당금을 쌓아야 하는 상황이다. 특히 충당금이 1000억원 이상으로 추산돼 누적 순이익 704억원을 웃돈다. 연간 순이익 기준 적자를 기록할 수 있는 수치다. 여전히 업황이 안 좋은 상황에서 작년 4분기 반등을 기대하긴 어렵기 때문이다.

다만 건전성 지표는 부동산PF 규모에 비해 안정적으로 관리되고 있다. 작년 3분기 기준 고정이하여신(NPL)비율은 7.11%로 전년 동기(7.98%)보다 0.87%p 하락했다. 같은 기간 BIS기준 자기자본비율은 11.69%로 전년 3분기(10.81%)보다 상승했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- '2년만에 돌아온' 초록뱀미디어, 권경훈 회장 행보 주목

- [i-point]샌즈랩, AI NDR 솔루션 일본 공급 개시

- 'PE 2년차' 오스템임플란트, 중국실적 타격 '미국·인도' 대안

- [와이바이오로직스 항암신약 로드맵]'뉴 모달리티' 도전 자신감, 원석 광산 플랫폼 'Ymax-ABL'

- [웹툰사 지배구조 점검]적자 커진 와이랩, 공격적 투자 전략 '난기류'

- [사외이사 BSM 점검]금융계열사 많은 한화그룹, '금융 특화' 사외이사 다수

- [thebell interview]"자본시장법 개정이 현실적…현 상법 체계 이상 없다"

- [ROE 분석]농협금융, 반등했지만 '여전히 은행계지주 바닥권'

- [조선업 리포트]'수주 호조' 선수금 유입에 차입금 다 갚은 HD현대삼호

- [Financial Index/삼성그룹]삼성전자, 잉여현금흐름 '20조' 육박…계열사 대부분 흑자

김서영 기자의 다른 기사 보기

-

- [건설리포트]우미건설, '분양 호조' 힘입어 외형 성장

- [건설부동산 줌人]신영부동산신탁, '증권 출신' 김동현 신탁사업부문장 낙점

- [이사회 분석]GS건설, 다시 여는 주총…사외이사 '재선임' 카드

- [건설사 인사 풍향계]이종원 회장의 '선택', 임기영 HS화성 신임 대표

- [건설사 PF 포트폴리오 점검]GS건설, 브릿지론 '2조' 돌파…연내 본PF 전환할까

- [GS건설을 움직이는 사람들]조성한 부사장, 글로벌 경쟁력 강화할 '토목 전문가'

- 허윤홍 GS건설 대표 "선별 수주로 리스크 관리 강화"

- [GS건설을 움직이는 사람들]김동욱 부사장, 플랜트사업 '외형 성장' 드라이브

- [GS건설을 움직이는 사람들]남경호 부사장, 건축·주택사업 '혁신' 꾀할 적임자

- [건설사 PF 포트폴리오 점검]코오롱글로벌, 대전 선화3차 본PF 전환에 '안도'