[2024 상반기 유통가 시총 리뷰]'만년 저평가' 이마트, 역사적 저점 찍고 숨고르기2018년 2월 이후 장기 하락 추세, 상승 트리거 '3분기 실적'

정유현 기자공개 2024-07-22 07:21:42

[편집자주]

올해 상반기 '만년 저평가' 섹터로 증시에서 큰 주목을 받지 못했던 유통주의 움직임이 심상치 않았다. 1분기 밸류업 프로그램 호재 섹터로 유통주가 주목받았지만 주가가 반짝 상승하는데 그쳐서 아쉬움을 남겼다. 하지만 북미를 중심으로 'K-wave(한류)'가 본격화되면서 해외에서 성과를 쌓아오던 식품주와 화장품 관련주를 중심으로 밸류에이션 재평가 흐름이 이어졌다. 더벨은 유통산업 내 섹터별로 기업을 분류한 후 시가총액 변화 흐름을 살펴보고 그 배경을 짚어봤다.

이 기사는 2024년 07월 18일 07:36 thebell 에 표출된 기사입니다.

2024년 상반기에도 이마트의 주가는 약세가 지속됐다. 2018년 2월 이후 장기 하락 추세에 진입한 이후 지지부진한 흐름이 이어지고 있다. 6월 말 장중 신저가를 찍었는데, 2011년 상장 이후 역대 최저 수준이었다. 작년 9월 한채양 대표 체제로 변경한 후 '본업 경쟁력' 강화를 외치고 있는 상황으로 실적 개선이 주가 반등의 핵심 열쇠로 꼽히고 있다.◇저PBR 수혜주로 반짝 상승후 반납, 5만원대 박스권 횡보

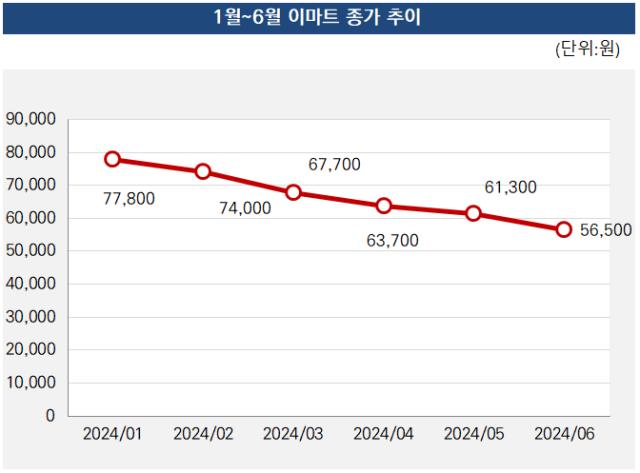

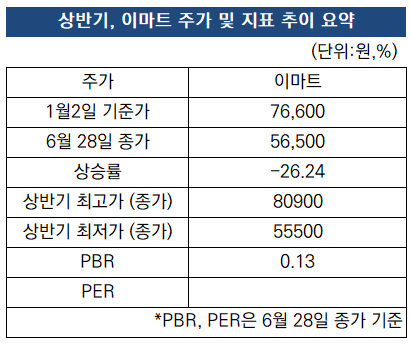

올해 상반기 (1월 2일 기준가~6월 28일 종가 기준) 이마트의 주가 상승률은 -26.24%를 기록한 것으로 집계됐다. 7만6600원으로 새해를 시작한 후 주가가 부침을 겪으며 5만6500원으로 상반기를 마감했다. 2월 2일 장중 8만8500원을 찍고 반짝 상승세를 탔다. 이후 하락세가 이어지며 5만원대에 머무르고 있다.

이마트의 주가가 올해 초 반짝 상승한 것은 '저PBR주'로 묶인 영향이다. 이마트의 PBR은 6월 말 기준 0.13배다. 저PBR주 중에서도 저평가 종목으로 분류되면서 정부 차원에서 밸류업 프로그램 가동에 대한 기대감에 주가가 우상향했다. 하지만 2월 14일 2023년 연간 실적 잠정 발표가 진행되면서 이튿날부터 투심이 악화됐다.

신세계건설의 영업손실에 따라 연간 기준 영업적자를 기록한 것이 주가 하락의 트리거로 작용했다. 증권사들이 일제히 이마트의 목표 주가를 하락하고 부정적인 전망을 내놓으면서 상승분을 반납했다. 종가 기준으로 3월 13일 7만원선이 깨졌다. 이후 쓱닷컴 재무적투자자(FI)간 풋옵션(매수청구권)을 둔 공방이 시작된 것이 악재로 작용하며 주가에 힘이 더 빠졌던 것으로 풀이된다.

◇수익성 개선 위한 효율화 작업 추진, 3분기 영업이익 반등 '전망'

이마트는 수익성 개선을 위한 작업으로 이마트에브리데이 흡수 합병을 추진했다. 매입과 물류 등을 통합하면서 원가 경쟁력을 확보하는 전략이다. 통합 이마트 출범 후 7월 12일 첫 조직개편을 단행했다. 매입 조직을 팀에서 카테고리로 체계를 변경하면서 효율성뿐 아니라 전문성 강화에도 힘을 실었다.

기존 조직 재정비뿐 아니라 뉴비즈 TF를 신설하면서 '퀵커머스' 재진출을 위한 준비에 나섰다. 뉴비즈팀은 기존 에브리데이 사업부가 진행했던 퀵커머스 사업을 이마트와 시너지를 창출해 진행하는 방안을 고민할 것으로 예상된다.

이마트의 노력에 따라 증권가에서도 3분기부터는 개선된 실적을 내놓을 것이라고 전망을 내놓고 있다. 하지만 2분기까지는 영업적자가 이어질 것이란 전망이 우세하다. 이마트 2분기 영업이익 컨센서스는 -392억원이다. 3분기는 1170억원으로 반등할 것으로 기대하고 있으며 이에 따라 연간 기준 626억원의 이익을 내며 흑자전환할 것으로 예상하고 있다.

남성현 IBK투자증권 연구원은 "3분기 실적을 전망하기에 이른 시점이지만 당사는 영업이익 1114억원(전년동기대비 +42.9%)을 예상한다"며 "2분기 희망퇴직에 따른 비용 부담이 작용할 가능성이 높지만 이는 향후 실적 개선으로 이어질 수 있는 변수다"고 진단했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

정유현 기자의 다른 기사 보기

-

- 아모레퍼시픽, 라네즈 '글로벌 성장' 전략 가속화

- 교촌F&B, 첫 무상증자 배경 '실적 자신감'

- [네오팜은 지금]핵심 타깃 스위치 전환, 글로벌 영토 확장 '승부수'

- [2024 이사회 평가]'사외이사 의장' 체제 진에어, 평가 프로세스는 '미흡'

- [네오팜은 지금]'신의 한 수'된 잇츠한불의 베팅, '수익성·승계' 효자

- [2024 이사회 평가]현대홈쇼핑, 소위원회 다양성 '강점'‥실적 개선은 과제

- [네오팜은 지금]'코스메티컬' 퍼스트 무버, 이익률로 존재감 '증명'

- [캐시플로 모니터]사조씨푸드, '재고 관리+김 수출' 덕 현금 흐름 회복

- [thebell desk]오너일가 '초고속' 승진과 '품격'

- [캐시플로 모니터]신세계, 여윳돈 소진에도 '리테일 혁신' 방향성 굳힌다