[새주인 맞는 유니온제약 변곡점]품목확대 성장전략, 수익성 부메랑…문막공장 '활용법'②허가품목 20년 새 4배, 원가율 고민…신사업 CMO 공장 가동률 과제

김형석 기자공개 2024-07-23 14:00:17

[편집자주]

한국유니온제약은 소규모 제약사지만 적극적인 의약품 확장 정책으로 이목을 끌어온 곳이다. IMF를 겪으며 위기의 상황에서 구원투수가 됐던 인물은 매출 20억원 회사를 600억원대로 성장시켰다. 2018년엔 코스닥에 상장하며 저력을 보여주기도 했다. 하지만 급변하는 제약환경에서 또 다시 위기가 찾아왔고 매출 성장 정체에 적자까지 이어지고 있다. 한국유니온제약은 또 한번 새로운 최대주주를 맞이하며 다시 도약을 준비하고 있다. 변곡점에 선 한국유니온제약을 더벨이 들여다봤다.

이 기사는 2024년 07월 22일 08:43 thebell 에 표출된 기사입니다.

한국유니온제약의 백병하 대표 체제 하에서의 성장전략은 품목 확대를 통한 외형성장이었다. 다양한 제품과 상품 판매를 통해 스타급 품목의 부재를 메우겠다는 의도였다.결과는 성공적이었다. 100억 초반에 불과하던 매출은 600억원대로 성장했다. 2018년에는 코스닥상장에도 성공했다. 사업 확장을 위해 조영제와 안질환 치료제 개발, 국내외 생산기지 구축 등 다방면으로 투자를 늘렸다.

하지만 품목 확대 전략은 한계도 명확했다. 마케팅 비용 분산으로 스타급 상품 확보는 미뤄졌고, 원가율 상승 부담은 커졌다. 새 주인을 맞이한 상황에서 과제는 결국 '수익성'에 있다.

◇품목 확대로 매출 20년 새 4배 성장, 원가율 상승 '수익성' 고민

한국유니온제약은 전문의약품(ETC) 중심의 다다익선 전략을 펼쳤다. 스타급 품목이 없는 상황에서 다양한 제품과 상품을 판매하겠다는 전략이었다.

이는 한국유니온제약이 식품의약품안전처로부터 판매 허가를 받은 품목에서도 나타난다. 현재 식약처로부터 허가받은 의약품은 400여개에 달한다. 이 중 7월 현재 판매중인 품목은 140개다. 자체적으로 생산하고 있는 품목은 51개로 중견 제약사 입장에선 적지 않은 규모다.

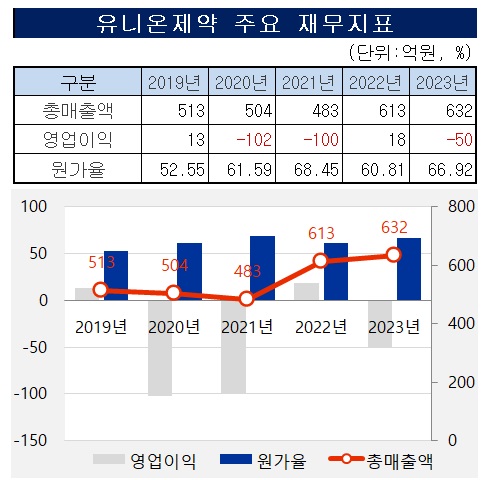

품목 대부분은 전문의약품(ETC)이다. ETC의 주 발주처인 종합병원을 통해 상대적으로 안정적인 수익을 낼 수 있는 점은 장점이다. 품목 확대 전략은 규모 성장으로 이어졌다. 2000년대 초반 130억원 수준이던 매출액은 지난해 632억원까지 성장했다.

하지만 품목 확대의 한계도 명확했다. 생산해야 하는 품목이 많을수록 원가 부담이 커진다. 다양한 품목을 판매해야 하는 만큼 유통망 확보도 부담이다.

다수의 완제품 생산 능력에도 불구하고 연 100억원 이상의 매출고를 올린 블록버스터 자체 생산 제품은 없다. 지난해 기준 유일하게 100억원 이상의 매출을 기록한 것은 자체생산품이 아닌 세프타짐주 라인업으로 매출액은 104억원이다.

이 같은 부담은 매출 원가율에서도 나타난다. 올해 1분기 말 기준 한국유니온제약의 매출 원가율은 65.78%로 업계 평균 대비 10%포인트가량 높다. 제품 생산이 늘어나도 수익 확보가 어려운 구조다.

핵심 원재료의 가격은 해당 기간 큰 차이가 없었다. 항생제 원료의 절반 이상을 차지하는 세파제돈나트륨의 경우 3년간 가격 변동이 없었다. 근골격계 제품의 주 원료인 덱시부프로펜D.C는 오히려 전년 대비 4.76% 원가가 하락했다. 다양한 품목 생산이 원가율 상승을 부채질했을 것으로 보인다.

실제 한국유니온제약은 원가율을 60%까지 낮췄던 2022년 흑자전환에 성공했다. 하지만 이듬해 원가율이 재차 높아지면서 52억원의 적자를 기록했다. 올해 1분기 역시 높은 원가율이 지속되면서 22억원의 적자를 기록했다.

◇신사업 핵심 '문막2공장 가동률' 확대, CMO 사업에 쏠린 시선

원가율 절감과 직접적으로 관련된 부분은 공장 가동률이다. 다량의 제품을 생산해야 치솟은 원가율을 낮출수 있지만 주력 시설의 가동율은 여전히 높지 않아서다.

한국유니온제약의 핵심 생산시설은 문막에 위치한 1, 2공장이다. 이중 2019년 건립한 문막2공장은 한국유니온제약의 신사업 전략인 CMO 사업 핵심이었다. 원주시 문막읍 반계리에 위치한 해당 공장은 100% 운영 시 연간 1000억원 이상의 매출을 낼 수 있는 시설이다.

투자금액은 123억원. 2018년 당시 한국유니온제약의 자기 자본의 4분의 1에 달했다. 한국유니온제약은 같은해 7월 코스닥에 상장하면서 조달한 270억원 중 91억5000만원(약 34%)을 공장 건설 자금으로 활용했다.

하지만 본격적 의약품 생산을 시작한지 4년이 지난 현재에도 가동률은 50%를 밑도는 것으로 알려졌다. 해당 시설에서 생산하는 것으로 알려진 유니네콜정의 생산량은 지난 1분기 기준 5985만개다. 이는 생산능력(1억888만개)의 절반 수준이다. 2022년 79.1%가 올라갔던 가동율은 지난해 62.6%로 하락한 뒤 꾸준히 낮아지고 있다.

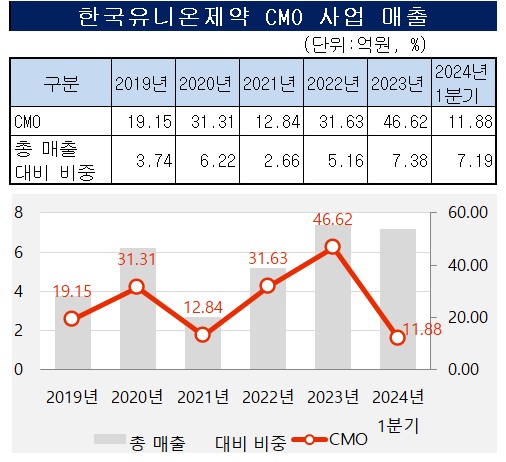

CMO 사업 역시 아직은 규모가 작다. 올해 1분기 CMO 매출은 11억8866만원으로 전체 매출에서 차지하는 비중은 7.19% 수준이다. 결국 이런 상황에서 한국유니온제약이 할 수 있는 카드는 문막 2공장의 가동률을 높이는데 있다.

업계 관계자는 "문막2공장의 가동률이 예상보다 상승하지 않은 것이 한국유니온제약의 재무 리스크에 큰 부담이 됐던 것은 사실"이라며 "문막2공장의 가동률을 올려 CMO 매출을 확대하는 것이 향후 핵심 과제가 될 것으로 보인다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사