M83, 공격적 M&A 행보…공모자금 집행 '착착' 상장시 적극적 자회사 확보 피력…디블라트 이어 메이드인플러스 인수

양정우 기자공개 2024-11-01 07:24:35

이 기사는 2024년 10월 29일 07:02 thebell 에 표출된 기사입니다.

기업공개(IPO)에 성공한 M83이 상장 이후 공격적인 인수합병(M&A) 행보를 보이고 있다. 상장에 나설 때부터 공모 자금을 M&A에 투입한다는 의지를 피력해왔다.시각특수효과(VFX) 사업을 영위하고 있으나 이례적으로 꾸준하게 현금을 창출해온 기업이다. 이 때문에 공모를 통해 확보한 재원을 당초 시장에 공개한 목적대로 소화하는 게 가능하다는 평가가 나오고 있다.

◇M&A 행보 눈길, IPO로 232억 확보…차별된 VFX 기술력, 시너지 효과 초점

업계에 따르면 M83은 상장 이후 2개월 여만에 M&A를 연달아 단행했다. 증시 입성 직후 디블라트를 사들이더니 이달 들어 국내 유명 모델 에이전시인 메이드인플러스까지 확보하는 데 성공했다.

메이드인플러스는 2016년 법인 설립을 기점으로 매년 100여 편 이상의 광고 캠페인을 성공적으로 수행한 기업이다. 광고업계에서 독보적인 위치를 차지해온 전문 광고 모델 에이전시로 꼽힌다. 현재, 제일기획, HSAD, 대홍기획 등 국내 메이저 광고대행사의 오랜 동안 협력 관계를 유지하고 있다.

이번 M&A를 통해 M83은 무엇보다 디지털 모델 매니지먼트 신사업에 속도를 낼 수 있다. 다량의 모델링 데이터를 확보하는 게 가능하다. 매니지먼트 시스템의 디지털화를 가속화해 첨단 기술을 선도하는 테크 기업으로 도약한다는 빅픽처를 갖고 있다.

M83의 VFX 기술력과 자회사 디블라트의 딥페이크, 디지털 휴먼 기술 그리고 메이드인플러스의 모델 데이터, 영업력을 활용해 시너지를 극대화한다는 전략이다. 회사측이 내세우는 디지털 휴먼 기술은 배우를 노화시키거나(에이징, Aging) 젊게 만들고(디에이징, De-aging) 이미 고인이 된 엔터테이너를 되살려 새롭게 재창출하는 혁신적 기술이다.

앞서 인수한 디블라트는 덱스터 최고기술책임자(CTO) 출신의 최완호 대표를 비롯해 국내 최고 수준의 전문가가 모여 설립한 인공지능(AI) R&D 기업이다. 이 업체의 실시간 렌더링 엔진과 AI 기반 딥페이크 기술은 M83의 기존 VFX 파이프라인을 개선해 제작 효율성과 결과물의 품질을 한층 더 끌어올릴 것으로 전망된다.

◇나홀로 현금 창출 VFX, 유동성 충분…해외 공략 시도, 추가 M&A 계획

M83은 공격적 M&A에 나설 수 있는 건 VFX업계에서 나홀로 흑자를 거둬왔기 때문이다. 지난해 매출액은 연결기준 421억원을 달성했으며 2022년(230억원)보다 약 83% 성장했다. 같은 기간 영업이익은 44억원으로 2022년(17억원)보다 154%나 급증했다.

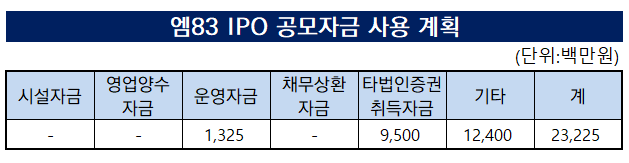

이렇게 유동성 여력을 갖춘 덕분에 IPO로 확보한 공모자금도 본래 계획한 사용 목적대로 쓰이고 있다. 총 232억원을 확보한 가운데 타법인증권 취득자금에 95억원, 운영자금(관리 인력 충원 및 직원 복지 증진)에 13억원, 기타 항목에 124억원을 각각 투입한다는 구상을 제시했었다.

M83은 현재 △영화제작사 슈퍼파워메카닉크리쳐(SPMC) △IT솔루션 업체 피앤티링크(P&T LINK) △크리처 및 뉴미디어 실감 콘텐츠 전문 VFX 기업 모터헤드(MORTARHEADD) △AI 및 딥페이크 R&D 전문 기업 디블라트(DIBLAT) △라이브 엔터테인먼트 광고회사 모츠(MOTZ) △빅데이터 기반의 모델 에이전시 메이드인플러스(MADE IN PLUS) 등 총 6개의 자회사를 보유하고 있다.

여기에 향후 추가적 M&A도 준비하고 있는 것으로 파악된다. 이번 딜의 경우 본격적으로 해외 시장을 공략하고자 교두보 성격의 기업을 물밑에서 접촉해 나가고 있다. 역시 자회사 간 시너지를 배가시킬 수 있는 계열사로 자리잡을 것으로 기대하고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

양정우 기자의 다른 기사 보기

-

- 엠83 'VFX 기술력' 통했다…중국 공략 드라이브

- [IPO 모니터]SK엔무브, 상장주관사 '미래·한국' 낙점

- [IB 풍향계]발해인프라펀드 청약 미달, 주관사 인수 부담은

- [IB 풍향계]김성환 취임 첫해, 한국증권 'IPO 1위' 꿰찰까

- [thebell desk]내막을 아는 IB, 뒷감당 하는 IB

- [IPO & CEO]데이원컴퍼니 "'급팽창' 성인교육 국내 1위, 미국·일본도 통한다"

- [IPO 모니터]바이오 폭락, 오름테라퓨틱·온코닉테라퓨틱스 '불똥'

- 삼성SDS 급반등 두각…피어그룹 부담 완화

- MNC솔루션 고속성장, 'K-방산' 피어그룹 압도

- [IPO 모니터]'자진 철회' 에이스엔지니어링, 상장 행선지 바꾸나