한화리츠, 담보대출 전액 리파이낸싱 3276억 규모, 오는 28일 실행…연간 이자비용 8% 이상 감소

이재빈 기자공개 2024-06-26 07:43:47

이 기사는 2024년 06월 25일 11:17 thebell 에 표출된 기사입니다.

한화리츠가 리파이낸싱에 성공했다. 지난해 11월 이후 약 7개월 만이다. 기존 차입금 만기가 트렌치에 따라 최소 5개월에서 19개월 남아 있지만 이자비용 절감을 위해 선제적인 리파이낸싱을 선택했다. 이를 통해 연환산 이자비용이 8% 이상 감소할 것으로 전망된다.25일 업계에 따르면 한화리츠의 자산관리회사(AMC)인 한화자산운용은 최근 이사회를 열고 3276억원 규모 자금차입을 결정했다. 3376억원 규모 기존 담보대출 전액을 상환하기 위한 리파이낸싱 목적 차입이다. 차액인 100억원은 유보현금으로 상환한다.

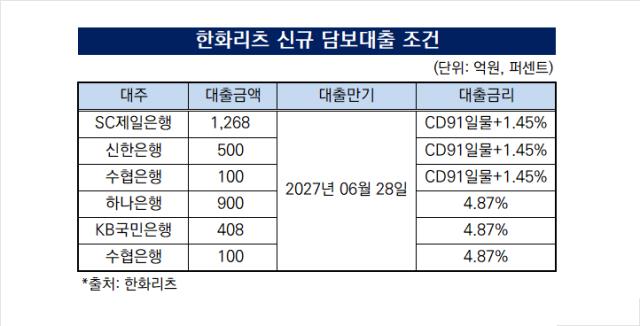

대출은 오는 28일 실행될 예정이다. 만기는 2027년 6월 28일로 설정됐다. 대주단으로는 SC제일은행을 비롯해 △신한은행 △하나은행 △KB국민은행 △수협은행 등이 참여했다.

한화리츠는 지난해 11월에도 대규모 리파이낸싱을 실행한 바 있다. 당시 조달 규모는 1200억원으로 담보대출로 1100억원, 한도대출로 100억원이 조달됐다. 상장 당시 조달했던 1년 만기 단기 대출을 상환하기 위한 리파이낸싱이었다. 만기는 담보대출이 2025년 11월, 한도대출이 2026년 1월로 설정됐다.

신규 대출이 실행되면 모든 담보대출이 3년의 만기를 가지게 된다. 트렌치별 기존 만기는 트렌치1(1100억원)과 트렌치3(1076억원)이 2025년 11월, 트렌치2(1100억원)가 2024년 11월로 예정돼 있었다.

만기에 아직 여유가 있지만 모든 담보 대출을 리파이낸싱한 건 이자비용을 줄이기 위한 목적이다. 기준금리 인하 기대감이 확대되면서 은행 담보대출의 기준이 되는 양도성예금증서(CD) 금리가 하락하고 있기 때문이다. 2022년 12월 4%를 상회했던 CD91일물 금리는 21일 종가 기준 3.6%로 하락했다.

한화리츠의 기존 담보대출 금리로 500억원 규모 하나은행 고정금리 대출이 연 5.67%, 나머지 대주단들의 2876억원 규모 변동금리 대출이 CD 91일물+1.4~1.95%로 책정돼 있었다. 지난 24일 CD 91일물 종가 금리는 3.6%다.

오는 28일 실행되는 신규 담보대출은 고정금리 대출 1408억원과 변동금리 대출 1868억원으로 구성된다. 취급 및 주선 수수료 등 총 비용을 포함한 올인 코스트 기준 연간 이자율은 각각 4.87%와 CD 91일물+1.45%다.

고정금리만 해도 연간 80bp(1bp=0.01%p)의 이자비용이 줄어드는 셈이다. 변동금리의 경우 최대 50bp 감소하게 된다. 한화리츠가 지난해 11월 1일부터 2024년 1월 31일까지 3개월 간 지출한 이자비용이 50억원임을 감안하면 연간 기준 이자비용이 8% 이상 감소할 것으로 전망된다.

초우량 스폰서 오피스 리츠라는 점이 조달비용 감소로 이어진 것으로 풀이된다. 2023년 3월 유가증권시장에 입성한 한화리츠는 한화자산운용이 출범한 한화그룹 스폰서리츠다. 여의도 한화손해보험빌딩과 한화생명 노원·평촌·부천·구리 사옥을 기초자산으로 하고 있다. 전체 면적의 68.2%를 한화그룹 계열사가 임차하고 있으며 중도해지 불가 임대차계약을 통해 배당 예측가능성을 높였다.

부동산 개발사업이 위축된 점도 반사이익으로 작용했다. 주요 기관들이 부동산 프로젝트파이낸싱(PF) 대출 취급을 꺼리는 기조가 이어지면서 담보대출 시장으로 수요가 몰리고 있기 때문이다. 한화리츠는 완성 부동산을 기초자산으로 하고 있는 만큼 부동산 PF 대출 대비 안정성이 확연히 높다.

한화리츠는 그룹사 핵심 오피스 추가 편입을 통한 국내 1위 초대형 리츠로 성장하겠다는 목표를 가지고 있다. 현재 기초자산이 여의도업무지구(YBD) 위주로 구성돼 있지만 향후 강남과 시청 일대 우량 자산을 편입해 수익의 질적 성장을 이루겠다는 목표다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- 케어랩스 '바비톡', 2024년 캠페인 론칭

- 인텔리안테크, 하반기 지상용 안테나 매출 증대 '순항'

- SK 미래 결정짓는 이틀...그룹 수뇌부의 선택은

- KPS, 자회사 배터리솔루션즈 '1500억 밸류' 인정

- 에스트래픽, 미국 지하철 신형 자동 개집표기 추가 수주

- 시밀러 줄줄이 허가 앞둔 삼성바이오에피스, 주요임원 퇴사

- [삼성·LG의 현대차 쟁탈전]독일·중국·미국 모터쇼서 경쟁 '동맹관계 잡기'

- 신규 고객사 쥔 인텍플러스, '반등 모멘텀' 확보

- 대웅제약 '엔블로' 매출 확장 묘수, '신장' 적응증 확대

- 불안한 OTC 의존전략, 믿을건 '글로벌' 외부역량 확보 총력