[보험사 할인율 영향 점검]농협생명, 듀레이션 갭 축소에 지급여력 개선가용자본보다 요구자본 감소폭 커…보험·시장위험 완화 효과

이재용 기자공개 2024-10-29 12:50:30

[편집자주]

국내 보험사의 지급여력비율이 하향 곡선을 그리고 있다. 주요 요인으로는 할인율 인하가 꼽힌다. 금융당국은 보험사의 보험부채 산출이 경제적 실질에 부합하도록 할인율 산출 기준 현실화를 진행 중이다. 통상적으로 할인율이 떨어지면 보험부채 평가액이 커지고 자본은 줄어 지급여력비율이 하락한다. 금융당국의 할인율 현실화 방안을 들여다보고 이에 따른 회사별 지급여력 변동 영향 등을 점검해 본다.

이 기사는 2024년 10월 25일 07:47 THE CFO에 표출된 기사입니다.

농협생명보험은 대형 생명보험사 중 유일하게 지급여력(K-ICS·킥스)비율이 상승한 곳이다. 올해 반기 동안 경과조치 전 킥스비율이 10%포인트가량 개선됐다. 경과조치 후 킥스비율은 363.5%에서 373.37%로 올라 전 보험업계 최고 수준을 확보했다.유동성프리미엄(LP) 축소 등 부채 할인율 개정으로 가용자본은 감소했다. 그러나 듀레이션 갭도 축소되면서 위험액 등이 더 크게 줄어 비율이 개선됐다. 그간 농협생명은 상대적으로 만기가 짧은 저축성보험 비중이 높아 자산 만기가 부채 만기를 웃돌았다.

◇킥스비율 10%p 상승…가용자본 항목 간 영향 상쇄

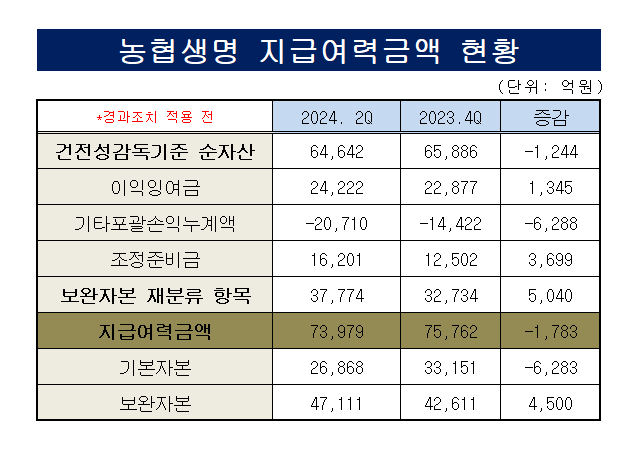

반기보고서에 따르면 올해 상반기 농협생명의 경과조치 전 킥스비율은 217.27%로 집계됐다. 지난해 말 207.67%에서 250.85%에서 9.6% 올랐다. 가용자본은 7조5762억원에서 7조3937억원으로 1783억원 줄었고 요구자본은 3조6482억원에서 3조4050억원으로 2432억원 감소했다.

구체적으로 보면 가용자본을 구성하는 양대 축 중 하나인 기본자본은 3조3151억원에서 2조6868억원으로 줄었다. 기본자본과 연동되는 순자산 감소액은 1244억원으로 크지 않았다. 순자산은 보통주, 보통주 이외 자본증권, 이익잉여금, 기타포괄손익누계액 등으로 구성된다.

보험부채 할인율 인하 등으로 농협생명의 기타포괄손실누계액은 1조4422억원에서 2조710억원으로 6288억원 늘었다. 보험부채 할인율이 떨어지면 보험부채 평가액이 커진다. 자본에서는 기타포괄손익누계액 하위항목인 보험계약자산(부채) 순금융손익이 감소한다.

하지만 이익잉여금과 조정준비금이 각각 1345억원, 3699억원 증가하며 감소분을 만회했다. 상반기 기준 이익잉여금은 2조4222억원, 조정준비금은 1조6201억원으로 집계된다. 하위 항목 간 상쇄작용으로 인해 순자산 변동폭이 크지 않았음에도 기본자본이 줄어든 건 보완자본으로 재분류하는 항목 때문이다.

기본자본은 건전성감독기준 재무상태표상의 순자산에서 가용자본 불인정 항목과 보완자본 재분류하는 항목을 차감한 금액이다. 농협생명의 보완자본 재분류 항목은 3조2734억원에서 3조7774억원으로 증가했다. 스텝업 조건이 붙은 5000억원가량의 신종자본증권 기발행액이 보완자본에 산입된 것으로 보인다.

◇보험·시장위험 감소에 요구자본 2400억 줄어

부채할인율 개정 등으로 가용자본은 줄었지만 보험위험 및 금리위험 축소로 인한 요구자본 감소 규모가 더 컸다. 요구자본은 생명장기손해보험위험액, 일반손해보험위험액, 시장위험액, 신용위험액, 운영위험액 총합에 분산효과 등을 적용해 산출된다.

가장 감소 규모가 큰 항목은 시장위험액이다. 지난해 말 2조5700억원에서 2조2724억원으로 2976억원 줄었다. 같은 기간 시장위험액의 하위위험인 금리위험액이 3220억원 축소된 영향이 컸다. 주식위험액과 부동산위험액은 각 6467억원, 2775억원으로 지난해 말과 차이가 없었다.

이밖에 생명장기손해보험위험액은 지난해 말 2조510억원에서 올해 상반기 2조178억원으로 332억원 줄었다. 하위위험인 해지위험이 815억원 줄어든 게 주효했다. 생명장기손해보험 외에 신용위험액은 761억원 감소한 8060억원, 운영위험액은 795억원 증가한 2655억원을 나타냈다.

농협생명은 유동성프리미엄 축소 등 부채 할인율 개정 따른 듀레이션 갭 개선으로 금리위험액 등이 감소한 것이라고 설명했다. 애초 농협생명의 자산과 부채의 만기 구조는 자산 만기가 부채 만기를 웃돌고 있었다. 여기에 부채 할인율 인하가 적용되면서 듀레이션 갭이 개선됐다.

앞서 금융당국은 최종관찰만기 이후 구간에 적용하는 선도금리인 장기선도금리를 올해부터 4.55%로 낮췄다. 유동성프리미엄은 95.3bp에서 49.7bp로, 최종관찰만기까지 할인율에 가산돼 부채를 할인하는 변동성 조정은 76.2bp에서 39.8bp로 하향 조정했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 파이낸스

-

- [하나금융 차기 리더는]3년 만의 레이스 개막, 공통점과 차이점은

- BNK캐피탈, 내부통제위 신설…사외이사 위원장 '유력'

- [삼성 보험 신체제 1년 점검]삼성화재, GA 영업 약진 돋보여...내년에는 전속 기대

- [금융지주 저축은행 돋보기]하나저축, 리테일 중심 포트폴리오 균형화 추진 '현재진행형'

- [CEO 성과평가]'IB 명가' 재건 발판 마련 오익근 사장, 다음 스텝은

- [CEO 성과평가]삼성맨 DNA 육성 박종문 대표, IB 집중 성과 '뚜렷'

- [CEO 성과평가]취임 1년차 유안타증권 뤄즈펑 대표, 아쉬운 성적표

- 등급전망 '부정적' 상상인증권, 자금조달 적신호

- 삼성증권 임원인사, CF1본부 이세준 체제로 '전환'

- 신한증권 PBS 시딩북 '유지'…사업 확장엔 제동

이재용 기자의 다른 기사 보기

-

- [금융사 생크션 리스크]KB국민은행, 글로벌 위험 완화한 '3중 방어망'

- [thebell note]꼬리가 몸통을 흔드는 '생크션 리스크'

- [농협금융 인사 풍향계]농협손보 대표에 '보험통' 송춘수…첫 내부출신 수장

- [DGB금융 인사 풍향계]황병우 회장, iM뱅크 은행장 겸직 이어간다

- [1203 비상계엄 후폭풍]은행권 '스트레스 완충자본' 규제 도입 연기한다

- [금융지주 계열사 성과평가/NH농협금융]윤해진 농협생명 대표, 관행에 떠나긴 아쉬운 성과

- [금융사 생크션 리스크]신한은행, '생크션 위원회' 두고 선제 관리에 만전

- [2024 이사회 평가]광주신세계, 실질적 평가개선 장치 미비

- [금융사 생크션 리스크]하나은행, '3단 방어선' 구축…리스크 억제 총력

- 기회와 위기의 공존…금융권 '망분리' 완화 시동