[레버리지&커버리지 분석]롯데지주, 계열사 손상차손 지속…5년간 1조 쌓였다①2020년 이후 1.8조 유동성 지원, …이중레버리지 172%로 껑충

고진영 기자공개 2024-11-12 08:20:14

[편집자주]

기업의 재무건전성을 종합적으로 살펴보려면 레버리지 지표와 커버리지 지표를 함께 봐야 한다. 전자는 '빚의 규모와 질'을 보여준다. 자산에서 부채와 자본이 차지하는 비중을 비롯해 부채 내 차입금의 비중과 형태 등이 나타난다. 후자는 '빚을 갚을 능력'을 보여준다. 영업활동으로 창출한 현금을 통해 이자와 원금을 상환할 능력이 있는지 확인할 수 있다. THE CFO가 레버리지 지표와 커버리지 지표를 통해 기업의 재무 상황을 진단한다.

이 기사는 2024년 11월 07일 15:40 THE CFO에 표출된 기사입니다.

롯데지주는 자체사업이 없는 순수 지주회사지만 돈쓸 일이 많은 편이다. 출범 직후부터 지배력을 높이기 위해 그룹사 지분취득에 공을 들였고 계열사들을 상대로 자금 수혈도 잦았다. 2년 전엔 투자형 지주사로 변신해 유동성 유출이 또 이어졌다.약 5년 동안 롯데지주가 계열사에 투입한 유동성은 2조원에 가깝다. 그런데 지분을 들고 있는 계열사들에서 매년 손상차손이 발생하다 보니 롯데지주에 적잖은 짐이 되고 있다.

올 상반기 말 롯데지주는 투자지분과 관련한 손상차손 1114억원을 인식했다. 종속기업이나 공동, 관계기업 등에 대한 투자지분이다. 지난해도 1338억원의 손상차손을 반영했는데 2020년부터 생긴 투자지분 손상차손을 합하면 1조581억원에 이른다.

롯데지주가 2022년을 빼고 5년째 매년 당기순손실을 내고 있는 것도 같은 이유에서다. 특히 코리아세븐에서만 지난해 900억원 이상의 손상차손이 생겼다. 그동안 코리아세븐에 들인 금액이 6700억원이라는 점을 감안하면 밑 빠진 독이나 마찬가지다.

앞서 롯데지주는 2017년 출범한 이후 현물출자, 분할합병, 지분매입 등의 방식으로 지배력을 강화해왔다. 현재 롯데웰푸드와 롯데칠성음료, 코리아세븐, 롯데바이오로직스 등을 종속기업으로 거느렸으며 롯데케미칼, 롯데쇼필, 롯데글로벌로지스는 관계기업으로 분류된다.

문제는 충분히 안정적인 지배력을 확보한 뒤에도 계열 관련 출혈이 계속되고 있다는 점이다. 롯데지주는 출범 이듬해 롯데케미칼 지분 23%를 사는 데만 2조원이 넘는 자금을 썼다. 2019년 롯데카드, 롯데캐피탈 지분을 팔아 1조9000원 규모의 여유자금을 벌긴 했으나 현금이 부족한 계열사를 지원해주기 위한 투자가 여전히 끊이지 않고 있다.

특히 코로나 이후 유증을 통한 지원이 늘었다. 2021년 롯데자산개발에 2091억원을 출자한 것이 시작이다. 당시 롯데자산개발이 2340억원가량을 증자했는데 신주 인수 책임을 대부분 롯데지주가 짊어졌다. 이듬해엔 코리아세븐 유상증자에 3984억원을 태웠다.

또 투자형 지주사로 변화를 시도, 바이오와 헬스케어를 성장동력으로 점찍으면서 대규모 실탄이 들어가기 시작했다. 2022년 상반기 각각 700억원, 104억원을 들여 롯데헬스케어와 롯데바이오로직스를 설립했으며 유증 참여를 통해 롯데바이오로직스에 1685억원을 추가 지원했다.

작년의 경우 유상증자 방식으로 롯데케미칼과 롯데바이오로직스, 롯데헬스케어에 각각 2939억원, 1700억원, 500억원의 유동성을 각각 밀어줬다. 올해 역시 계열사 지원이 이어졌는데 롯데자산개발 재무개선을 위해 5월 1140억원을, 롯데바이오로직스 송도바이오캠퍼스 1공장 건설자금으로 1200억원을 출자했다. 이달부터 내년 2월까진 롯데자산개발에 256억원을 더 줄 계획이다.

롯데지주가 2020년부터 계열사에 쏟아부은 금액을 셈해보면 1조8300억원을 넘는다. 작년 9월 양평동 사옥을 우리홈쇼핑에 매각해 1317억원을 조달하는 등 투자재원 마련을 위해 노력 중이지만 부담이 만만치 않은 상태다.

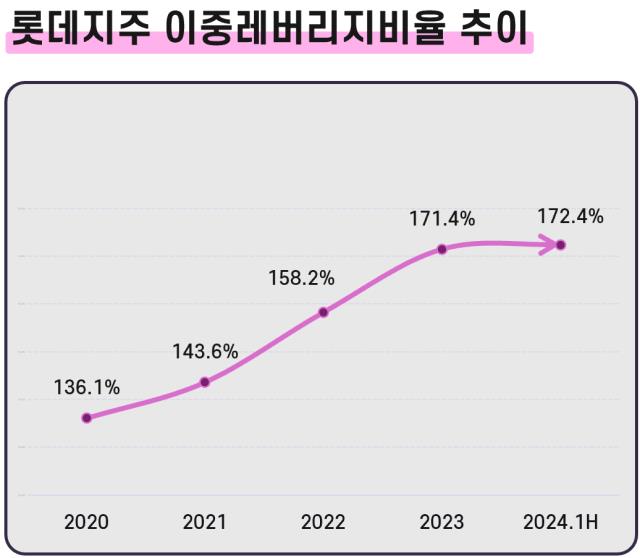

실제로 만성적 순손실에 시달리면서 5조원을 넘던 롯데지주의 자기자본은 4조7000억원대로 떨어졌다. 그 여파로 롯데지주의 이중레버리지비율은 매년 상승하고 있다. 2019년 말 131.3%였으나 올 상반기 말엔 172.4%까지 올랐다. 이중레버리지비율은 지주사의 자회사 출자총액을 지주사의 자기자본으로 나눠 구한다. 100%를 넘으면 자회사 출자가 지주회사의 부채를 통해 이뤄졌다는 뜻이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- [i-point]엑시온그룹 위즈위드, 블랙위크 프로모션 진행

- [아이오닉 9, 북미 질주하는 현대차]편의성과 효율성 입증, 1회 충전 최대 532km

- 지아이셀, 'NK 확장성' 첫 성과 튀르키예 제약사 텀싯 체결

- [Red & Blue]'폴란드 사업 첫발' 에어레인, 주가 반등

- [조주완의 밸류업 승부수]기업가치 상승 키워드 '신사업·주주환원·인도'

- [한국 반·디·배 할퀴는 중국]붉게 물든 폴더블·TV 공급망, 국내 기업 '적색경보'

- [thebell interview]대기업 두렵지 않다, 준비된 마이데이터 사업자 룰루메딕

- [i-point]신성이엔지 김제사업장, 고용노동부 위험성평가 대상

- [아이오닉 9, 미국 질주하는 현대차] 세계 최초 공개, 북미 전기차 시장 흔드는 현대차

- [i-point]엔젤로보틱스, 상이유공자에 재활로봇 지원

고진영 기자의 다른 기사 보기

-

- [유동성 풍향계]자사주 '10조' 매입하는 삼성전자, 현금 보유량은

- 삼성전자의 해빙(海氷)과 해빙(解氷)

- [2024 이사회 평가]'현금부자' 케이씨텍, 재무건전성 좋지만 오너 중심 '감점'

- [레버리지&커버리지 분석]롯데지주, 계열사 손상차손 지속…5년간 1조 쌓였다

- [2024 이사회 평가]삼아알미늄, 이사회에 최대고객 LG엔솔 입김 뚜렷

- [유동성 풍향계]'현금 넘치는' 현대글로비스, 순상환 기조 4년째 지속

- [유동성 풍향계]'조단위' FCF 남긴 현대글로비스, 보유현금 역대 최대

- [2024 이사회 평가]이사회 물갈이한 한화엔진…사외이사 영향력 '글쎄'

- [Financial Index/GS그룹]'빚 줄이기' 매진… 3년간 순상환액 3조 육박

- [Financial Index/GS그룹]여윳돈 '빠듯'…8개사 잉여현금흐름 74% 축소