[Deal Story]회사채 발행 '그룹 첫 타자' 한화에어로, 2.5조 모았다전 트랜치 모두 강세, 모집액 대비 12배이상 수요 확인

김슬기 기자공개 2025-01-14 08:04:08

이 기사는 2025년 01월 08일 16:41 thebell 에 표출된 기사입니다.

한화에어로스페이스가 연초 공모채 수요예측에서 흥행을 거뒀다. 총 2000억원 모집에 2조5100억원이 들어왔다. 한화에어로스페이스는 올해 한화그룹 첫 주자로 수요예측에 나서 쾌조의 스타트를 끊었다. 한화그룹에서는 한화에너지, 한화토탈에너지스 등도 수요예측을 앞두고 있다.수요도 충분했지만 발행금리도 만족할 만한 결과였다. 전 만기구조(트랜치) 모두 한화에어로스페이스의 개별민평금리 대비 두 자릿수 낮은 수준에서 전 수요가 채워졌다. 현 금리 수준이라면 2% 후반~3% 초반에서 발행이 가능할 것으로 보인다.

◇3년물 경쟁 가장 치열, 모집액 대비 30배 가까운 수요

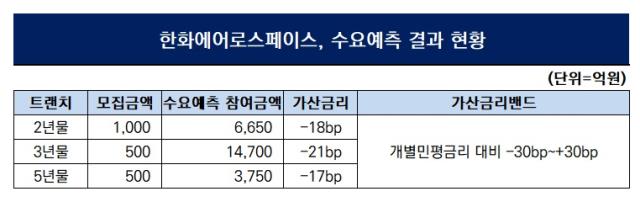

8일 투자은행(IB) 업계에 따르면 한화에어로스페이스는 이날 기관투자자들을 대상으로 공모 회사채 매입 수요를 조사했다. 모집액 2000억원 중 2년물 1000억원, 3년물 500억원, 5년물 500억원으로 나눠서 주문을 받았다. 가산금리밴드는 개별민평금리 대비 -30bp~+30bp로 제시했다.

이번 수요예측에서 2년물 6650억원, 3년물 1조4700억원, 5년물 3750억원 등 총 2조5100억원의 수요가 확인됐다. 각 트랜치별 경쟁률은 6.65대 1, 29.4대 1, 7.5대 1이었다. 전체 경쟁률은 12.55대 1이었다. 이번 수요예측 결과가 호조를 띠면서 당초 계획했던 4000억원 증액발행이 유력시된다.

조달금리도 만족할 만한 수준이었다. 5년물의 경우 개별민평 대비 마이너스(-) 18bp, 7년물은 -21bp, 10년물 -17bp에서 모집액을 모두 채웠다. 지난 3일 기준 한화에어로스페이스의 4사 개별민평금리의 산술평균을 보면 2년 3.152%, 3년 3.198%, 5년 3.347%로 집계된다. 모집액 기준으로 2년물과 3년물은 2%대 후반에서 발행 가능하다.

현재 한화에어로스페이스의 신용등급 및 전망은 한국기업평가와 나이스신용평가 모두 'AA-, 안정적'으로 평가하고 있다. 한화에어로스페이스의 개별민평 금리가 등급민평 대비 높게 형성돼 있었던 만큼 기관투자자의 응찰 수준도 강했던 것으로 파악된다.

◇대표 주관사단 4곳, 인수단 10곳 꾸려

한화에어로스페이스는 올해 포스코(AA+), 대상(AA-)에 이어 세 번째 공모채 수요예측 주자로 만반의 준비를 했다. 통상 연초는 기관 자금집행이 본격적으로 이뤄져 회사채 시장 성수기로 꼽히지만 지난해 말 비상계엄과 대통령 탄핵 등으로 정치적 불확실성이 커지면서 발행을 서두르기보다는 타 발행사의 결과를 보고 싶어하는 발행사가 많았다.

이 때문에 한화에어로스페이스는 주관사 뿐만이 아니라 대규모 인수단을 꾸리는 등 안전장치를 뒀다. 대표주관사는 한국투자증권, NH투자증권, KB증권, 키움증권 등 4곳이며 인수단은 삼성증권, SK증권, DB금융투자, 한화투자증권, iM증권, 흥국증권, 신한투자증권, DB금융투자, 대신증권, 현대차증권 10곳 등이었다.

IB업계 관계자는 "한화에어로스페이스의 경우 방산 부문 실적 성장세가 지속되고 있어서 기관투자자 수요예측에서도 우수한 결과를 냈다"며 "실적 기대감과 향후 등급 상향 기대감 등이 동시에 반영되면서 전 트랜치 모두 두 자릿수로 가산금리를 낮췄다"고 설명했다.

시장에서는 2024년 연간 한화에어로스페이스의 연결 매출은 10조2294억원, 영업이익 1조3227억원으로 전망하고 있다. 영업이익률은 12.93%로 추정되면서 10%를 넘겼다. 전년도 매출 9조3590억원, 영업이익 6911억원이었다는 점을 감안하면 가파른 실적 성장세를 보인 것이다. 최근 방산업종에 대한 기대감으로 인해 주가 역시 지난해말 32만원대에서 최근 38만원대까지 뛰었다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 딜

-

- '그룹 선봉' GS에너지, 회사채로 최대 3000억 조달

- [Deal Story]'증권채 투심 가늠자' 미래에셋, 수요예측 대성공

- 한국전력, 올해 한국물 주관사 선정 나섰다

- [발행사분석]HBM 올라탄 SK하이닉스, 신용등급 상향 ‘터치’

- 한화오션 '조달 다각화', 500억 규모 사모채 발행

- 6월 영구채 콜옵션 도래 제주항공, 연장시 금리 '스텝업'

- [영풍-고려아연 경영권 분쟁]'사실관계 틀린 글래스루이스' MBK, 편향성 문제 제기

- 한투파·큐이디에쿼티, '하나WLS' 투자금 4년 만에 회수

- [한화 아워홈 인수 추진]한화, 장남·장녀 지분 매입 협상 완료

- DIG에어가스 매각, 에어프로덕츠 실패 반사이익 볼까

김슬기 기자의 다른 기사 보기

-

- [Deal Story]'증권채 투심 가늠자' 미래에셋, 수요예측 대성공

- [Deal Story]회사채 발행 '그룹 첫 타자' 한화에어로, 2.5조 모았다

- '매각 진행' 롯데렌탈, 공모채로 최대 2000억 조달

- 이에이트 IPO 주관 한화증권, 유증 딜에 배제된 사연은

- 한화에어로·숨비, 화생방 정찰 드론 공동 개발 나선다

- 에이피알, 600억 규모 자사주 소각 결정

- 연초 크레딧 시장 노크 미래에셋증권, 흥행 성공할까

- 메리츠증권, 국내·미국 주식 거래수수료 완전 무료

- 신세계, 공모 회사채로 최대 4000억 조달 추진

- [Market Watch]한풀 꺾인 IPO 시장, LG CNS 투심에 '주목'