[가이던스 달성률 분석]'중국 부진' 애경산업, 수익성 부담 불구 '투자' 방점4분기 화장품 사업 영업익 70% 축소 '타격', 글로벌 경쟁력 강화 지속

정유현 기자공개 2025-02-04 07:59:17

이 기사는 2025년 01월 24일 11시30분 thebell에 표출된 기사입니다

애경산업이 '중국' 매출 여파로 일 년 사이 희비가 교차했다. 지난해 초 2023년 연간 실적 발표 당시 화장품 빅2(아모레퍼시픽·LG생활건강)는 높은 중국 의존도 때문에 실적에 직격탄을 맞았다. 애경산업은 중국에서 온·오프라인에서 채널을 확장한 영향에 홀로 성장한 성적표를 받았다.하지만 지난해 중국 지역의 소비 침체의 여파에 따라 주름살이 깊어졌다. 채널과 지역 다변화를 위해 화장품 사업에서 투자를 지속하면서 영업이익도 급감했다. 단기간 실적에 부담으로 작용할 것을 감수하고 장기적 성장을 위해 국내외 투자를 지속할 방침이다.

◇연간 영업익 515억, 증권사 컨센서스 하회

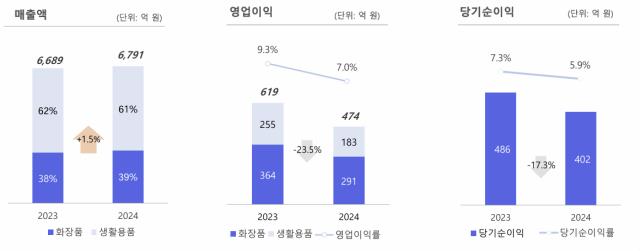

애경산업은 2024년 연결 기준 영업이익이 전년 보다 23.5% 감소한 474억원으로 잡정 집계됐다고 밝혔다. 이는 증권사들이 내놓은 영업이익 컨센서스 수치인 515억원을 하회하는 성적이다. 매출의 경우 전년 보다 1.5% 증가한 6791억원을 기록, 매출 예상치(6785억원)을 상회했다.

매출이 시장의 눈높이를 맞춘 것은 일본 등 비중국 국가에서 성장 동력을 확보하고 운영 채널을 다변화한 결과다. 화장품 사업의 경우 중국에서 라이브 방송 활용 및 틱톡, 티몰 등 주요 플랫폼을 공략하며 매출 회복을 노렸다. 일본에서도 루나(LUNA) 체험형 팝업 스토어 운영, 웨어러블 퍼퓸 브랜드 '티슬로' 의 신규 확장 등을 추진했다.

전략적 공략지인 북미 시장에서도 존재감을 키우기 위해 발 빠르게 움직였다. AGE20'S 에센스 팩트 컬러를 확장하고 제품 구성을 리뉴얼 했다. 인플루언서를 활용해 아마존, 틱톡 중심 적극적인 마케팅 투자를 진행했다. 생활용품 사업에서도 미국과 일본, 유럽 등 전략 국가 중심으로 채널 확장과 디지털 마케팅을 전개했다.

브랜드 인지도 향상과 시장 점유율 확대를 위해 광폭 행보를 보인 것은 단기적으로는 수익성에 부담이 됐다. 화장품 사업의 매출은 전년 보다 4.1% 증가한 2615억원을 거뒀지만 영업이익은 20% 축소된 291억원을 기록했다. 생활용품은 매출이 전년과 비슷한 수준이었지만 영업이익은 28.5% 감소했다.

화장품 사업의 경우 4분기 부진의 영향이 컸다. 영업이익이 2023년 4분기 대비 70.4% 감소한 29억원을 기록한 것이다. 다만 당기순이익은 80억원으로 전년 대비 소폭 증가했다. 환율 상승으로 외환 환차익이 발생한 효과다.

◇화장품 이익 비중 확대 노력, 지역 다변화 및 채널 확장 추진

화장품 사업의 이익 추세가 중요한 것은 수익성과 직결되는 원가 경쟁력이 높기 때문이다. 생활용품은 제품 최종 가격에서 원가가 차지하는 비율이 화장품 대비 높다. 소비자가 인식하는 적정가격 대도 낮기 때문에 박리다매로 규모의 경제를 달성하는 방향으로 전략을 짠다.

화장품의 경우 소비자마다 원하는 성분과 기능, 디자인이 다르다. 원재료 가격은 성분마다 차이가 없지만 브랜드별로 최종 가격은 다르게 책정한다. 프리미엄 브랜드로 정체성을 세우고 활발한 마케팅을 진행하면 높은 마진을 얻을 수 있다. 쉽게 말해 '부르는 게 값'이 될 수 있는게 화장품 사업인 것이다.

애경산업도 2018년 코스피 입성 후 화장품 사업 비중을 키우는데 주력하고 있다. 2023년 화장품 매출 비중은 38%에 불과하지만 전체 영업이익에서 차지하는 비중은 58% 수준이었다. 특히 화장품 부문 연간 영업이익률은 약 15%에 달했다.

2024년의 경우 매출 비중은 38%로 전년과 동일하다. 영업이익에서 차지하는 비중은 61%까지 확대됐다. 다만 화장품 부문 연간 영업이익률은 11%로 줄었다. 중국 매출이 줄어든 가운데 비중국 지역 확장을 위해 투자를 단행하면서 수익성에 힘이 빠진 것이다.

중국 리스크를 서서히 털어내고 장기적 성장을 위한 투자에 나서고 있는 만큼 2025년 전망은 전년보다 밝은 편이다. 증권가에서도 내년에는 효율적인 판관비 집행으로 이익이 성장할 것으로 내다보고 있다.

이달미 BNK투자증권 연구원은 "작년 하반기 부진했던 중국 수출을 회복시키는 동시에 일본에서 드럭스토어 중심으로 매장을 확대하면서 매출 증가가 전망된다"며 " 2025년에는 효율적인 판관비 집행으로 2024년 수준을 유지, 혹은 축소하며 이익성장세를 이루어낼 전망이다"고 진단했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 인더스트리

-

- [클라우드 키플레이어 MSP 점검]베스핀글로벌, IPO 달성 과제 '거버넌스 투명성' 확보

- [i-point]디렉터스테크, '2024 앤어워드' 3관왕 달성

- [i-point]한컴라이프케어, 2024년 매출 줄고 영업익 증가

- [가전 구독의 시대]'후발주자' 삼성전자, 수익성 하락 한계 뚫기 '안간힘'

- [Red & Blue]'LG전자 고객사 확보' 애드바이오텍, 흑자전환 기대감

- [게임사 기초체력 분석]넷마블, 영업현금 개선·차입금 축소 '적자구조 벗어났다'

- 단통법 폐지 앞둔 이통사, 비용 증가 우려 '기우 vs 현실'

- [2025 기대작 프리뷰]넷마블, '왕좌의게임'으로 연타석 홈런 정조준

- [IR Briefing]'자회사 약진' 카카오페이, 질적·양적 성장 노린다

- 매그나칩 자회사 매각 군침? 국내 기업들 '관심 없어'

정유현 기자의 다른 기사 보기

-

- [이사회 모니터]롯데칠성음료, 먹는 샘물 자회사 대표 '세대교체'

- [CFO 워치/호텔신라]조병준 상무, 취임 후 '내실 다지기' 본격화

- [CFO 워치]여민혁 한국콜마 상무, 차입 효율화 전략 '고심'

- [가이던스 달성률 분석]'중국 부진' 애경산업, 수익성 부담 불구 '투자' 방점

- [R&D회계 톺아보기]샘표식품, 전통 장류 넘어 '종합 식품사' 전환 가속

- 중소형 고객사 확보 연우, 내실 다지기 본격화

- [레버리지&커버리지 분석]롯데웰푸드, 차입금 부담 낮춘 현금 창출력

- 지주사 전환 취소 빙그레, 초조했던 '2개월'

- [대기업 보상제도 톺아보기]이마트, 성과 중심 문화 전환 첫 걸음 'RSU 제도'

- [불닭볶음면 성공기]매운맛 스펙트럼 확장 잰걸음, 넥스트는 '헬스케어'