[증권사 IB, 유상증자 비즈니스 전략]한국증권, 조직·인력 확충 공격적 영업 시동걸었다빅딜 전문 김영우 본부장, IB3본부 신임 수장...'구조화금융+인수영업' 경험 경쟁력

윤진현 기자공개 2023-02-20 13:13:00

[편집자주]

금리 상승, 주식 시장 침체 등의 영향으로 시장 변동성이 커진 상황에서 기업들의 자금 조달 전략에 비상등이 켜졌다. 그동안 메자닌을 주요 자금 조달 루트로 활용하던 상장사의 경우 이전까지의 조건으로는 더이상 투자자를 유인하기 힘들다. 유상증자가 새로운 대안으로 떠오르면서 IB들도 준비 태세에 들어갔다. 이미 주관사 자리를 두고 경쟁이 치열하다. 각자들만의 기준으로 예상 후보군을 선정해 도우미 역할을 자처하고 있다. 더벨은 하우스별 유상증자 담당 핵심 인력과 그간의 트랙레코드를 살펴보고 주관사로서의 역량을 살펴보고자 한다.

이 기사는 2023년 02월 16일 16시48분 thebell에 표출된 기사입니다

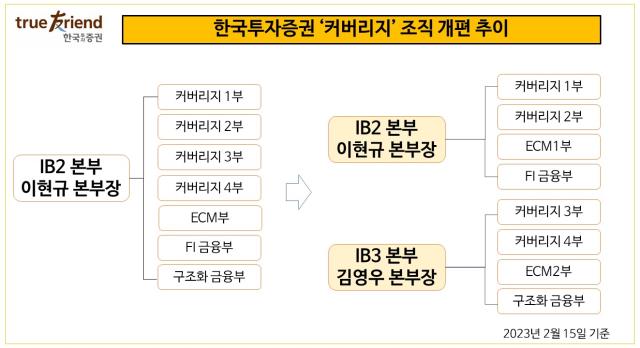

‘커버리지 강화’ 의지를 표명한 한국투자증권이 관련 부서를 2개 본부로 분할, 총력전을 예고하고 있다. 기존 IB2본부 산하 커버리지 인력들이 두 개 부서로 나뉘어 전방위 영업에 나섰다. 새로운 커버리지 부서인 IB3본부의 수장으로는 김영우 상무를 선임했다.김영우 본부장은 이현규 IB2본부장 산하에서 구조화금융과 인수영업 업무를 담당해온 커버리지 전문가다. HMM, 한진 등의 대기업 딜을 수임하면서 신뢰를 쌓았다. 약 2년 만에 커버리지 부서로 복귀한 만큼 IB3본부에서 적극적으로 딜을 수임할 전망이다.

◇구조화금융→인수영업→기획실 거쳐 IB3본부장까지…‘커버리지’ 전문가

투자은행(IB) 업계에 따르면 한국투자증권은 IB3본부를 신설해 △커버리지(인수영업) 3~4팀 △ECM2팀 △구조화금융부를 배치했다. 이 부서들은 그간 IB2본부 아래서 유상증자, 회사채 발행과 같은 커버리지 업무를 진행해왔다. 최근 커버리지 중요성이 커지면서 조직 효율화를 꾀한 것으로 알려졌다.

IB3본부의 신임 본부장인 김영우 상무는 2020년까지 IB2본부 내 커버리지 부서를 거친 전문가다. 특히 구조화금융부에 오래 몸담으면서 각 기업에 맞는 조달책을 고려해왔다. 부동산 뿐 아니라 기업, 인수 영역과도 맞닿아 있는 구조화금융부서 특성상 각 기업별 조달책을 고려하는데 이점이 있었다.

이에 김 본부장은 구조화금융부장 시절부터 현대엘리베이터, HMM, 한솔테크닉스 등 굵직한 유상증자 딜을 수임했다. 이는 부서와 관계없이 각 기업에 딱 맞는 조달책을 활용하도록 하는 한국투자증권의 신념과 맞닿아있다.

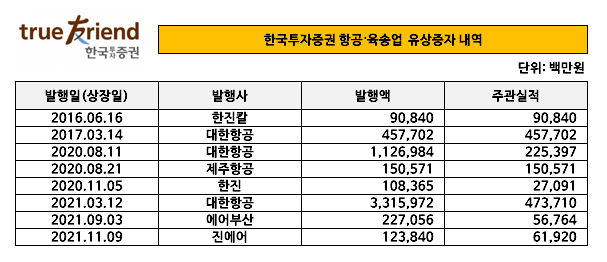

김 본부장이 2020년 인수영업2부장을 맡은 후 본격적인 대형 유상증자 딜을 주관했다. 한진으로 연이 닿아 발행액 1조1270억원에 달했던 대한항공까지 수임할 수 있었다. 풍부한 유상증자 주관 실적으로 당해 더벨 리그테이블 유상증자 실적 1위를 차지하기도 했다.

더벨 리그테이블에 따르면 한국투자증권이 2020년 총 1조6476억원의 유상증자 실적을 쌓아 선두에 올랐다. 12건의 유상증자 딜을 수임했는데 발행액이 큰 대부분의 딜에 대표주관사로 이름을 올려 가능했다. 2위 NH증권(1조3394억원)과 약 3000억원 차이로 앞질렀다.

◇‘정공법’ 택한 기업 서포트 중요…장동욱 이사와의 '시너지' 기대

김영우 본부장이 기획실로 이동한 지 약 2년 만에 커버리지 부서로 복귀한 만큼 올해 적극적으로 유상증자 딜을 수임하는데 집중할 전망이다. 특히 중소·중견 기업들을 대상으로 유상증자 대안을 제시하는데 공을 들이고 있다는 후문이다.

올해 자금 조달에 어려움을 겪는 기업의 수요가 충분한 상황이어서다. 이들은 ‘정공법’으로 유상증자를 택하는 경우가 많다. 원활한 자금 조달을 마칠 수 있도록 함께 단계를 밟고 있는 것으로 알려졌다.

현재 IB3본부 내 ECM2부를 맡고 있는 장동욱 이사와의 시너지도 기대되는 부분이다. 장 이사는 그간 IB2본부 산하 인수영업2부에서 대형 딜을 주관해왔다. 김 본부장이 기획실로 이동한 후 대한항공 딜을 이어받아 수임하기도 했다.

장 이사는 2021년 3조3160억원에 달하는 대한항공 유상증자를 성공적으로 마무리한 후 계열사인 진에어의 유상증자도 대표주관사로 이름을 올렸다. 회사채 발행을 통한 자금 조달 파트너로 기능하면서 쌓은 신뢰를 바탕으로 계열사 딜을 수임하는 기회를 얻었다. 항공사 유상증자에 강점이 생긴 장 이사는 같은 해 에어부산 유상증자도 맡게 됐다.

이미 김 본부장과 장 이사는 함께 유상증자 딜을 수임한 상황이다. 젠큐릭스 딜이 그 예인데 오는 5월 신주 상장을 앞두고 있다. 김 본부장이 IB3본부에서 진행하는 첫 딜이라는 점에서 의미가 있다.

한국투자증권은 향후 더욱 적극적인 커버리지 딜 수임에 나설 것이라는 입장이다. 한국투자증권 관계자는 "과거 본부 한 곳에서 대형사와 중소중견사 딜을 나눠 수임했다면 이제 본부가 2개로 분할된 만큼 더욱 적극적인 영업을 펼칠 예정"이라며 "시장 수요에 따라 민첩하게 움직일 수 있는 환경이 조성됐다고 본다"고 밝혔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- PBR 0.6 주가고민 삼성물산, 삼성로직스 분할검토까지

- 삼성, 바이오 인적분할설…지배구조 개편 관심↑

- 신종자본증권 찍는 CJ CGV, 경쟁사 합병 영향은

- [i-point]시노펙스, 경북 산불피해지역 '탄소중립 숲' 조성 공동 추진

- [캐시플로 모니터]삼양식품, 호실적 연동 법인세 부담 '현금흐름' 반영

- [thebell interview/컬리 10주년 줌인]김종훈 CFO "외형 확장에 방점, 수익성은 장기 전략"

- [넷플릭스발 지각변동]플랫폼이 고르는 콘텐츠…제작 권력도 이동

- [i-point]씨플랫폼-엑스게이트, 손잡고 네트워크 보안 시장 공략

- [Company Watch]삼보모터스, 새 멕시코법인 첫 매출 '전기차 부품 거점'

- [i-point]아이씨티케이, WIPO 글로벌 어워드 최종 후보 선정

윤진현 기자의 다른 기사 보기

-

- [Deal Story]단기물 배팅 메리츠금융, 1.5조 수요 집결

- [케이뱅크 IPO]세번째 RFP 초청장 발송…주관 경쟁 원점으로

- [IB 풍향계]LG화학 '해외 EB' 발행에 LG CNS 상장 주관사 '헤쳐모여'

- LG화학, 달러채 대신 '해외 EB' 고수 배경은

- [Deal Story]'해외EB' 복귀 LG화학, 밴드 최하단서 모인 투심

- [케이지에이 IPO]공모자금 평택 신공장에 ‘올인’…캐파 확보 관건

- [세미파이브 IPO]조단위 기대주, '테슬라 특례' 픽한 배경은

- [세미파이브 IPO]테슬라 트랙 무게추...조단위 기대주 ‘출사표’

- [Korean Paper]주금공, 커버드본드 영토 확장…대만시장도 통했다

- [Korean Paper]외화 차입 늘리는 주금공, 포모사 커버드본드 '도전장'