[美 IRA 영향 점검]2025년 양산 앞둔 삼성SDI, '공급망 재편' 핵심 과제미국 FTA 체결국으로 리튬 수급처 변경 예고

정명섭 기자공개 2023-07-31 11:30:05

[편집자주]

작년 8월 미국 인플레이션감축법(IRA) 시행은 국내 산업계에 큰 반향을 일으켰다. IRA의 세액공제와 보조금 지급 혜택으로 국내 관련 기업들은 올해부터 최대 수천억원대의 이익을 추가로 거둘 수 있게 됐다. 급성장하는 미국 전기차 등 산업 내 밸류체인에서 경쟁자인 중국이 배제된 점도 단기적으로 호재다. 반면 북미 지역 투자 규모가 커지면서 국내 기업의 재무부담이 불가피해졌다. 미국 시장에서 중국 기업의 빈자리를 차지하기 위한 경쟁도 더 격화될 전망이다. 더벨은 미국 IRA가 국내 관련 기업에 미칠 영향들을 점검해봤다.

이 기사는 2023년 07월 28일 15시18분 thebell에 표출된 기사입니다

지난해 미국 정부의 인플레이션감축법(IRA) 시행으로 현지에 생산기지를 구축한 국내 이차전지 제조사들은 올해 들어 수천억원대의 추가 이익을 거두고 있다. LG에너지솔루션은 IRA 첨단제조세액공제(AMPC) 혜택으로 올해 1·2분기에 각각 1109억원, 1109억원의 이익을 추가했다.이번에 AMPC 혜택분을 처음 실적에 반영한 SK온은 1670억원(상반기 기준)이었다. 세액공제는 북미를 중심으로 이차전지 공장 설립에 수조원대 투자금을 집행 중인 이차전지 업체들에겐 '가뭄에 단비' 같은 존재다.

보수적인 투자 기조를 유지해 온 삼성SDI만 IRA 수혜 대상이 아니다. 생산공장이 충남 천안과 울산, 중국 시안, 헝가리 괴드 등에만 있기 때문이다.

경쟁사 대비 북미 진출은 늦었지만 성장 모멘텀은 확실하다. 현재 미국 완성차업체 빅3에 속하는 제너럴모터스(GM), 스텔란티스와 합작공장을 짓고 있다. 스텔란티스의 경우 2공장까지 구축하기로 최근 합의했다.

합작공장 중 가장 먼저 양산을 시작하는 스텔란티스 1공장의 가동 시기는 2025년이다. 문제는 2025년이 IRA의 보조금 요건이 상향 조정되는 해라는 점이다. 이에 '탈중국' 공급망 구축은 삼성SDI의 핵심 과제로 급부상했다.

◇ 호주·칠레 등 미국 FTA 체결국서 원료 수급 준비

IRA 세부 지침에 따르면 이차전지 핵심광물의 경우 미국 자유무역협정(FTA) 체결국과 일본에서 부가가치가 40%(2023년 기준) 이상 발생해야 '적격핵심광물'로 인정받을 수 있다. 이 요건을 충족해야만 해당 전기차가 보조금 3750달러를 받을 수 있다. 40%인 비중은 2027년까지 매년 10%포인트씩 오른다. 2025년이면 60%에 달한다. 또한 2025년부터 해외우려집단(FEOC)에서 생산된 광물 사용이 전면 금지된다. 아직 세칙이 나오지 않았으나 중국 기업이 포함될 가능성이 매우 높다.

이에 삼성SDI는 공급망 관리 부문에서 중국과 '거리두기'를 준비하고 있다. 당장 내년까지 리튬 수급처를 미국과 FTA를 체결한 국가로 바꾸는 작업이 진행 중이다.

삼성SDI가 2018년 세계 최대 리튬 생산업체인 중국 간펑리튬의 지분 1.8%를 매입했다가 작년 9월 지분 절반을 매각한 것도 이와 관련이 있다는 분석이다. 간펑리튬은 작년 5월 중국의 인권탄압 문제가 불거진 신장위구르자치구에서 리튬 탐사·개발에 돌입해 미국 등 주요 국가로부터 규탄받고 있다.

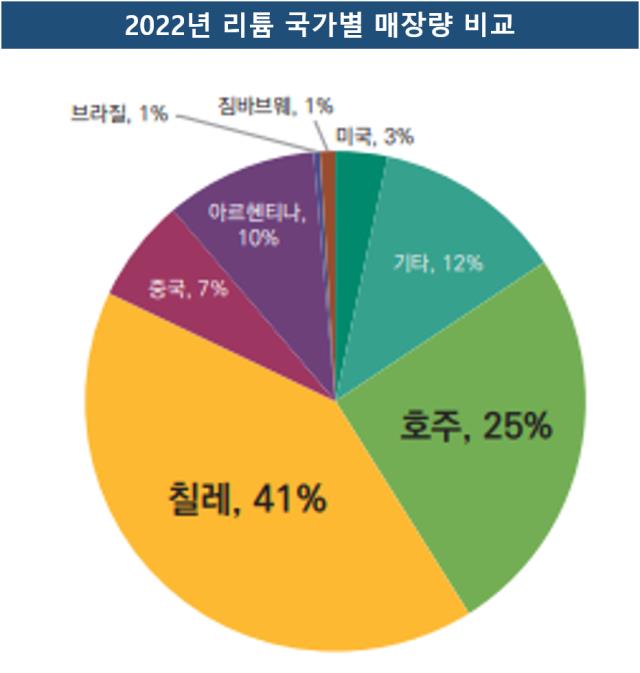

삼성SDI가 눈여겨보고 있는 국가는 호주다. 호주는 미국 FTA 체결국인 데다 칠레에 이어 세계에서 둘째로 리튬 매장량이 높은 나라다. 작년 기준 매장량은 25%다. 리튬 생산량과 수출 규모는 칠레를 앞선다. LG에너지솔루션과 SK온도 앞다퉈 호주 광산 업체들과 손잡고 IRA에 대비하고 있다. 삼성SDI는 앞서 니켈 수급을 위해 호주 광물 시장을 두드린 경험이 있다. 2020년 11월 호주 제련업체인 QPM과 향후 3~5년간 매년 니켈 6000톤씩 공급받는 계약을 체결했다.

칠레 시장도 후보가 될 가능성이 높다. 호주의 리튬 주요 수출국 비중을 보면 한국은 1%에 불과하다. 반면 칠레는 한국 수출 비중은 9%로 중국 다음으로 높다. SK온도 지난해 11월 칠레 광산기업 SQM과 리튬 구매계약을 맺기도 했다.

같은 관점에서 삼성SDI는 양극재와 음극재의 수급처도 다변화한다. 삼성SDI의 양·음극재 공급사를 살펴보면 중국의 샨샨과 즈천과기 등이 포함됐다. 양극재와 음극재도 IRA상 핵심광물로 분류된다. 이에 기존 국내 거래처인 에코프로비엠과 엘앤에프, 포스코퓨처엠과의 거래 물량이 더 확대될 것으로 예상된다. 이미 지난 4월 포스코퓨처엠과 40조원 규모의 양극재 공급 계약을 체결했고 포스코퓨처엠은 이를 위해 광양에 NCA(니켈·코발트·알루미늄) 양극재 전용 공장을 신설할 계획이다.

삼성SDI 관계자는 "2025년부터 우려집단 광물 사용이 배제되기 때문에 그 외 지역으로 SCM(공급망)을 구축하고 있는 주요 파트너사와 협력할 계획"이라고 말했다.

◇IRA 지원 없이도 준수한 이익...2025년 수익성 급등 기대

삼성SDI는 올 2분기에 IRA 지원 없이도 4502억원의 영업이익을 거뒀다. 같은 기간 LG에너지솔루션이 AMPC 1109억원을 반영하고도 영업이익 4606억원을 기록한 것을 감안하면 매우 준수한 실적이다.

이는 합작공장 가동 이후 이익률이 크게 늘어날 수 있음을 보여준다. 스텔란티스 합작 1공장의 초기 생산능력은 연산 23GWh이다. 미국에서 생산·판매되는 이차전지 셀은 kWh당 35달러의 AMPC가 적용된다. 합작법인 지분(삼성SDI 51%)을 고려하면 삼성SDI는 2025년 한해에만 AMPC로 약 5000억원(달러/원 환율 1277.2원 기준)이다.

다만 이는 공장을 1년 내내 최대로 가동했을 경우를 가정한 수치다. 이차전지 생산공장은 초기 가동 과정에서 발생하는 수율 문제 등으로 실제 AMPC 규모는 이보다 낮을 것으로 추정된다.

2026년부터 스텔란티스 합작 1공장의 생산능력이 33GWh로 확대되고 GM 합작공장까지 양산을 시작하면 2026년 이후 최대 8000억원 이상의 AMPC를 기대할 수 있다. 향후 삼성SDI가 추가로 합작법인을 설립하거나 단독 공장을 설립하면 IRA 혜택은 점진적으로 증가할 전망이다.

삼성SDI 관계자는 "중장기 사업 전략에 따라 여러 완성차 업체들과 논의를 진행하고 있다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

정명섭 기자의 다른 기사 보기

-

- [석유화학 숨은 강자들]유니드, 오너 3세 이우일 체제 안착…'지분승계'만 남아

- [트럼프발 관세전쟁 대응전략]SK온, 미 공장 '가동률 극대화' 플랜 가동

- [석유화학 숨은 강자들]가성칼륨 강자 유니드, 1년만에 '수익성' 회복

- [상호관세 후폭풍]미국산 원유·LNG 수입 확대 '협상 카드'로 주목

- '첨단소재 전문가' 김양택 SK머티 대표, 한앤코 간다

- 박상규 SK이노 사장 "주가하락 원인, 캐즘-미 정권교체"

- 롯데케미칼, 레조낙 지분 매각…1.7조 확보

- '35년 OCI맨' 김유신 사장, 부회장 승진

- 잠재력 육성하는 금호석화 "2025년 모든 가능성을 기회로"

- [thebell note]다시 CFO의 시간