[불붙은 경영권 분쟁 이슈 점검]늘어나는 적대적 M&A, 누가 공격 대상일까①'1·2대 주주간 지분율 차이↓·기업가치 상승 여력↑' 기업 타깃…티웨이·DI동일 등 주목

남준우 기자공개 2024-10-21 08:12:32

[편집자주]

한국앤컴퍼니와 고려아연 등 1대주주와 2대주주 간 경영권 분쟁 이슈가 거듭 불거지고 있다. 이 과정에서 사모펀드 운용사 등 투자사들이 핵심 주체로 급부상하고 있다. 투자사 입장에서는 주주가치 제고 등을 명분으로 기업을 인수할 수 있는 길이 확장되고 있다. 국내 시장의 경우 차등의결권제도, 포이즌 필, 황금주 등 주요 경영권 방어 수단이 여러 이유들로 아직 제대로 작동되지 않고 있다. 적대적 M&A가 늘어난 것이란 분석이 나오는 배경이다. 더벨에서 현재 국내 시장 경영권 분쟁 이슈와 제도적 현황 등에 대해 살펴본다.

이 기사는 2024년 10월 16일 15:26 thebell 에 표출된 기사입니다.

적대적 M&A(Hostile Takeover)는 단어가 주는 부정적 어감과 달리 주주가치 제고 등 순기능 또한 명백한 M&A 방식이다. 국내에서는 1997년 '증권거래법 200조'가 폐지된 이후 경제의 중요한 이슈로 떠오르기 시작했다.최근에는 MBK파트너스·영풍 연합과 고려아연 간의 경영권 분쟁이 발생하면서 시장의 화두로 뜨겁게 떠올랐다. 고려아연 외에도 에프앤가이드, 티웨이항공, DI동일 등도 경영권 분쟁 이슈가 진행 중이거나 여지가 있는 기업들이다.

업계에서는 1대주주와 2대주주 간의 지분율 차이가 적고 기업 가치 상승 여력이 뚜렷한 기업들을 유력한 적대적 M&A 후보로 꼽고 있다. 작은 지분율 차이 간극을 노리고 들어오는 사모펀드(PEF) 운용사들이 많아질 것이라는 분석이다.

◇1997년 '증권거래법 200조' 폐지되며 이슈로 급부상

적대적 M&A는 기업 소유 지분에 대한 M&A 가운데, 기존 대주주와 협의 없이 이루어지는 기업지배권 탈취 행위를 의미한다. 매수자와 피매수기업 간의 합의로 이루어지는 우호적 M&A와는 달리 피매수측의 의사에 반하여 이루어지는 M&A다.

적대적 M&A의 부작용은 뚜렷하다. 예를 들어 1997년 대농그룹의 모기업인 미도파에 대해 신동방그룹이 적대적 M&A를 진행한 사건이 있다. 당시 외국인 투자자들이 동방페레그린증권을 창구로 미도파 주식을 사들이면서 적대적 M&A가 진행됐다.

미도파그룹은 당시 재계 우군들을 끌어들이며 경영권 방어에 성공했다. 하지만 이후 찾아온 외환위기와 함께 미도파그룹과 신동방그룹은 결국 붕괴되고 말았다. 경영권 분쟁 과정에서 출혈이 컸던 탓이다.

하지만 적대적 M&A의 순기능은 분명 존재한다. 기업 경영진으로 하여금 주주 이익을 위해 경영을 하도록 독려하는 긍정적 기능도 있다. 기업이 보유한 인적·물적 자원에 비해 경영 성과가 낮은 기업을 인수·합병해 구조조정 등을 통해 효율성을 제고할 수 있다.

국내에서 적대적 M&A는 1997년도부터 증시의 이슈로 등장하기 시작했다. 이전까지는 주식의 대량 소유를 제한하는 법 조항인 '증권거래법 200조'에 따라 적대적 M&A가 사실상 불가능했다. 다만 1997년 4월 1일 해당 조항은 폐지됐다.

이전까지는 기업 공개를 진행할 때 대주주를 제외하고는 상장 회사의 주식을 10% 이상 취득할 수 없다고 규정했었다. 초과 취득분에 대해서는 의결권 행사가 불가능했다. 다만 이는 대주주의 경영권을 법으로까지 보호해줄 필요가 없다는 여론과 국내에만 있는 경영권 과보호 조항이란 문제가 제기되면서 폐지됐다.

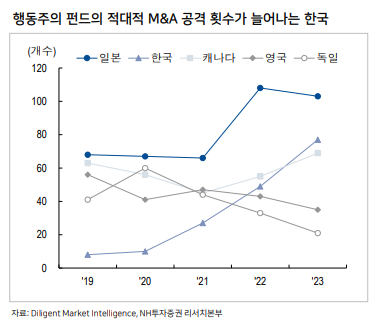

◇2019년 10건 이하였던 적대적 M&A…2023년 70건 이상 발생

국내에서는 PEF 운용사들을 중심으로 적대적 M&A 공격 횟수는 꾸준히 증가하고 있다. NH투자증권 리서치본부에 따르면 2019년 만해도 10건 이하였던 적대적 M&A는 2023년 약 70건을 넘겼다. 공격 횟수만 따지고 보면 일본에 이어 두 번째다.

국내에서도 밸류업 프로그램, 주주가치 제고 등의 목소리가 높아지면서 이를 명분으로 삼은 적대적 M&A가 늘어나고 있다. 최근 경영권 분쟁 이슈가 이어지고 있는 고려아연의 경우도 공격 측인 영풍·MBK파트너스 연합은 '경영 정상화'를 명분으로 내세웠다.

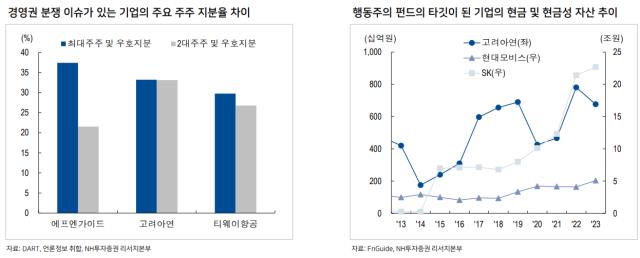

시장에서는 △최대주주와 2대주주 간의 지분율 차이가 적은 경우 △저평가된 기업 중 가치 상승 여력이 뚜렷한 경우 △대량의 현금을 보유한 기업인 경우 등 세 가지를 적대적 M&A가 발생하기 쉬운 기업의 특징으로 꼽았다.

시장에서는 고려아연 외에도 에프앤가이드, 티웨이항공 등을 예의주시하고 있다. 에프앤가이드의 경우 최대주주인 화천그룹과 김군호 전 대표 간의 분쟁이 이어지고 있다. 둘 사이 지분율 차이는 20%p나 나지만 30%에 달하는 소액주주 지분을 누가 확보하느냐에 따라 경영권 분쟁 여지가 남아있다.

티웨이항공의 경우 최근 사모펀드(PEF) 운용사 JKL파트너스가 보유하고 있던 지분 26.77%를 대명소노그룹에 넘겼다. 2대주주로 등극한 대명소노그룹은 대주주인 예림당 측(29.97%)과 지분 격차가 3.2%p에 불과하다. 다만 대명소노그룹은 티웨이항공 경영권 인수를 고려하지 않고 있다는 입장을 최근 분명히 밝혔다.

이외에 소액주주들이 연합하여 경영정상화를 위해 대주주 측과 경영권 분쟁을 벌이는 경우도 있다. DI동일의 경우 1대 주주인 정헌재단을 포함한 특수관계인들의 지분율이 19.01%에 불과하다. 반면 소액주주연대는 15% 안팎의 지분율을 확보한 상태다. 소액주주연대는 현재 경영 투명성 등에 대한 요구를 하며 대주주 측을 압박하고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [IP & STOCK]하이브, 악재 딛고 주가 반등할까

- 엔씨소프트, 연말 '원투펀치' 기대감 예열

- [공연 티켓 파워]EMK <베르사유의 장미>, 티켓으로 못 이어진 원작 명성

- [Policy Radar]진품 증명서 추진하는 문체부, '미술품 감정' 전문가 소집

- 하이브, 4000억 CB 재발행 성공

- [게임사 CEO 보상 분석]크래프톤 경쟁력 비결, '철저한' 성과급

- '베테랑2' 흥행 속, 평가 '엇갈리는' 영화업계

- [살아나는 MICE]벡스코, 코트라 출신 대표 선임 방정식 여섯차례 고수

- [ESG 등급 분석]1보 전진 성공한 LG엔솔 '갈 길 멀다'

- [유동성 풍향계]'리밸런싱 속도' 현대제철, 곳간 더 비축할까

남준우 기자의 다른 기사 보기

-

- 파라투스·골든루트, '반도체 기대주' 호산테크 매각 추진

- [2024 이사회 평가]'독립성 부여 노력' 두산로보틱스, 이사회 규모 확대 여지

- [불붙은 경영권 분쟁 이슈 점검]늘어나는 적대적 M&A, 누가 공격 대상일까

- [2024 이사회 평가]두산로보틱스, 아쉬움 남긴 '대표이사 3인' 중심 이사회

- 한앤컴퍼니의 '상생' 전략

- '치밀한 계약 구조' 대명소노그룹, 결국 에어프레미아 품나

- 한앤코, SK스페셜티 지분 80% 이상 취득한다

- YJA인베, '엑스레이 전문' JPI헬스케어 엑시트 초읽기

- [영풍-고려아연 경영권 분쟁]고려아연, 소각 결정 안된 '자사주 2.4%' 활용법은

- [영풍-고려아연 경영권 분쟁]'금리 1%' 낮춘 최윤범 회장, 메리츠에 제공했을 당근은