현대차, 1조 자사주 매입 시동...매입액 70% '밸류업' 활용 TSR 35% 달성 목표, 추가 자사주 소각 여부 주목

김동현 기자공개 2024-11-28 16:21:23

이 기사는 2024년 11월 27일 16:32 thebell 에 표출된 기사입니다.

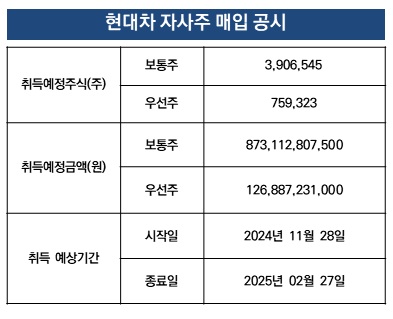

현대자동차가 올해 8월 발표한 기업가치 제고(밸류업) 계획에 맞춰 발빠르게 자사주 매입에 나섰다. 앞으로 3년 동안 시장에서 총 매입할 금액 4조원의 25%에 해당하는 1조원을 매입할 계획으로 회사의 총주주환원율(TSR) 목표치에 비춰봤을 때 기보유 자사주 소각도 기대할 수 있다.현대차는 27일 공시를 통해 내년 2월까지 장내에서 총 1조원 규모의 보통주·우선주 등 자사주를 매입하겠다고 밝혔다. 보통주 390만6545주를 매입하는데 7593억원, 우선주 75만9323주를 매입하는데 1269억원을 각각 투입한다.

취득 예정 주식수는 전날 종가(보통주 22만3500원, 우선주 16만2900원, 2우선주 17만200원, 3우선주 16만2800원)를 기준으로 한 것으로, 실제 취득수량 및 금액은 주가 변화에 따라 달라질 수 있다. 회사는 전체 1조원 규모의 취득 자사주 가운데 7000억원은 주주가치 제고 목적으로, 3000억원은 주식 기준 보상 등에 활용한다.

이러한 자사주 매입 결정은 현대차가 지난 8월 공개한 밸류업 계획에 따라 이뤄졌다. 당시 현대차는 3년 동안 보통주·우선주 포함 4조원 규모의 자사주를 시장에서 매입하겠다는 의사를 밝혔다. 이와 함께 주주환원 목표치의 기준이 될 TSR이라는 개념을 제시하며 이에 맞춰 탄력적으로 자사주 소각도 집행하겠다는 계획이다.

현대차가 제시한 TSR은 배당총액과 자사주 매입·소각 금액을 더한 값에 지배주주귀속순이익을 나눠서 산출한다. 지난해를 기준으로 보면 현대차는 배당총액으로 2조9987억원을 집행했고 자사주 소각에 3154억원을 태웠다. 두 수치를 더한 값(주주환원금, 3조3141억원)에 지난해 지배주주당기순이익(11조9617억원)을 나누면 TSR이 27.7%가 된다.

현대차는 2025~2027년 TSR 목표치로 35%를 제시했다. 지난해를 기준으로 하면 약 8000억원의 금액이 추가 투입돼야 달성할 수 있는 수치다. 이에 회사는 TSR 목표치 달성을 위해 자사주 매입과 배당금 상향 등을 추가했다. 올해 분기별로 주당 2000원을 배당했는데 내년부터 이 금액을 주당 2500원으로 끌어올릴 예정이다.

자사주 매입액과 배당총액 등을 고려할 때 추가 자사주 소각도 기대할 수 있다. 이미 현대차는 TSR 범위 내에서 자사주 매입·소각 정책을 운영하겠다고 밝혀 TSR 목표치 달성을 위한 추가적인 활동을 예상할 수 있다. 이전에는 3년 동안 기보유 자사주의 3%를 소각하는 데 그쳤지만 보유 자사주가 늘면서 소각 가능한 자사주도 증가한다.

이번 자사주 취득 결정 전 회사가 보유한 보통주와 우선주는 각각 350만6065주와 296만2756주다. 여기에 신규 취득 예정인 자사주(보통주 390만6545주·우선주 75만9323주)가 추가되면 보통주 700만주, 우선주 350만주 이상을 보유하게 된다.

당장에 자사주 활용 계획이 나오진 않았지만 TSR 목표 달성에 이들 자사주를 활용할 여지가 남아 있다. 현대차는 이번에 취득하는 자사주 총 1조원 중 7000억원을 주주가치 제고 목적으로 활용하겠다고 못 박기도 했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- 홈플러스, '메가 푸드 마켓 라이브' 강서점 재탄생

- 뉴진스의 최후통첩 시한 임박, 어도어·하이브의 응답은

- 케이옥션, 경매 대신 작품 판매로 매출 하락 방어

- 웹젠, 게임업계 M&A 전쟁 참전하나

- 더블유게임즈, '슈퍼네이션' 인수 효과 톡톡

- 현대차의 '보다 나은 삶' 해법, 웨어러블 로봇 '엑스블'

- 롯데정밀, 위기 타개책 인사…새 대표이사로 정승원 부사장

- 롯데케미칼, 1년만에 총괄대표 교체 '초강수'...구원투수에 이영준

- HD현대-LIG넥스원, 페루 해군 공략 의미는

- [영풍-고려아연 경영권 분쟁]'집행임원제·MOM' 양측 경영제도 밑그림 속 견제구는

김동현 기자의 다른 기사 보기

-

- [HD현대그룹 CEO 성과평가]수주목표 '100% 상회', 실적으로 입증한 조선 계열사

- 현대차, 1조 자사주 매입 시동...매입액 70% '밸류업' 활용

- 특수선 '원팀'의 가능성

- [HD현대그룹 CEO 성과평가]조선 회복사이클 탄 정기선 수석부회장

- '역합병' 3년 한화에너지, 상반된 ㈜한화·한화시스템 가치 변화

- ['사업가 트럼프' 거래의 방식]'디펜스' 없는 삼성중공업, 무기는 FLNG

- [2024 이사회 평가]현대위아, 평가개선 프로세스 못미치는 경영성과 지표

- ['사업가 트럼프' 거래의 방식]한발 앞섰던 HD현대, 누적 경험치 자신감

- [더벨 경영전략 포럼 2024]"외부 리스크 높은 국내 석유화학, 원료·수출 다변화 필요"

- 현대모비스 TSR 30% 목표, 투자회수 사이클 자신감