SK에코플랜트 회사채로 최대 3000억 조달한다 연초 효과 지속 여부 관심…건설채 투심 극복 과제

백승룡 기자공개 2025-02-06 08:04:04

이 기사는 2025년 02월 04일 11시00분 thebell에 표출된 기사입니다

시공능력평가 9위 건설사인 SK에코플랜트가 회사채 시장에 나선다. 부동산 프로젝트파이낸싱(PF) 부실 우려가 지속되고 있는 가운데, 올해 들어 신동아건설의 법정관리와 현대엔지니어링의 대규모 적자 등이 이어지면서 건설사에 대한 투자심리는 좀처럼 회복되지 못하고 있는 상황이다. SK에코플랜트도 이 같은 상황을 고려해 금리 밴드를 지난해보다 높여 제시할 예정이다.◇HL D&I 이어 올해 두 번째 건설채…주관사단 한투·신한·SK·키움·대신

4일 투자은행(IB) 업계에 따르면 SK에코플랜트는 오는 10일 수요예측을 거쳐 총 1500억원 규모 회사채 발행에 나선다. 트랜치(tranche)는 △1년물 300억원 △1.5년물 500억원 △2년물 700억원 등으로 구성했다. 공모 희망금리밴드는 개별민평금리 대비 -30~+150bp(1bp=0.01%포인트)를 가산해 제시한다. 수요예측 결과에 따라 최대 3000억원까지 증액 가능성을 열어뒀다.

SK에코플랜트는 새해 공모채 시장에서 에이치엘디앤아이한라(HL D&I)에 이은 두 번째 건설채 발행 주자다. HL D&I는 지난달 710억원 규모 모집에 나서 1560억원의 매수주문을 받아 ‘오버부킹’에 성공했다. BBB급 건설사지만 금리밴드 상단을 1년물 7.8%, 1.5년물 8.1%로 높게 제시하면서 매수세가 몰린 것이었다. HL D&I는 발행액을 810억원으로 증액하면서 금리는 1년물 7.0%, 1.5년물 7.2%로 확정했다.

HL D&I의 오버부킹에도 건설채에 대한 투심은 여전히 얼어붙은 상태다. 시공능력평가 58위의 중견건설사인 신동아건설이 올해 초 기업회생절차를 신청한 데 이어, 최근에는 결산실적 발표 시점이 다가오자 현대엔지니어링이 해외 손실 등으로 조(兆) 단위 적자를 발표하기도 했다. 김수연 한양증권 연구원은 “시장 전반의 비우호적인 상황이 전개되면서 건설업종에 대한 경계감이 이어지고 있다”고 짚었다.

SK에코플랜트가 금리밴드 상단을 개별민평금리 대비 +150bp를 가산해 제시한 것은 이 같은 비우호적인 투심을 의식한 행보로 풀이된다. 가장 최근 발행이었던 지난해 8월에는 1년물·1.5년물·2년물 등 모든 만기에서 금리밴드 상단을 +130bp로 뒀다. 당시 1조원 이상의 매수자금이 몰리면서 흥행을 거뒀지만, 이번에도 금리 메리트가 뒷받침돼야 승산이 있다는 판단이다. 주관업무는 한국투자증권, 신한투자증권, SK증권, 키움증권, 대신증권이 공동으로 맡았다.

◇작년 투자수요 1조 웃돌기도…PF보증 확대·신용등급 하향 압력은 부담

SK에코플랜트는 그간 건설 부문 의존도를 낮추고 친환경·신재생에너지를 중심으로 사업 포트폴리오를 다각화한 성과에 힘입어 공모채 발행에서 연달아 흥행을 거뒀다. 2022년 초 공모채 수요예측에서는 미매각에 처했지만, 이후 2023년과 2024년 각각 두 차례씩 공모채 발행에 나서 줄줄이 오버부킹에 성공했다. 신용등급은 A-(안정적)로 비우량등급에 속하지만, SK그룹의 지원여력과 사업 포트폴리오 등이 우호적 투심으로 이어진 것이었다.

다만 PF보증 규모가 지난해에도 증가세를 나타내고 있는 데다 환경·에너지 계열사들의 수익성 부진이 지속되고 있는 점은 부담이다. 지난해 경기도 김포 물류센터에 대해 총 6000억원 규모 PF자금보충 약정에 나서면서 SK에코플랜트의 PF보증 규모는 지난해 초 8144억원에서 3분기 말 1조5927억원으로 두 배 가까이 불어났다. 특히 지난해 3분기 연결기준 영업이익은 적자를 기록했는데, SK tes와 SK오션플랜트 등 계열사의 부진한 실적이 영향을 미쳤다.

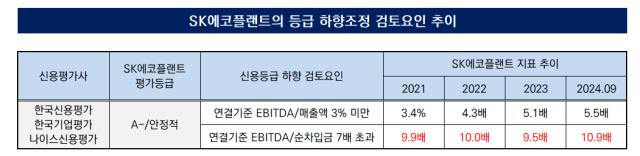

이 같은 여파로 SK에코플랜트는 신용등급 하향 압력이 커지고 있는 상황이다. 국내 신용평가사 3사는 공통적으로 SK에코플랜트의 하향조정 검토요인으로 △매출액 대비 상각전영업이익(EBITDA) 3% 미만 △EBITDA 대비 순차입금 7배 초과 등을 제시하고 있는데, SK에코플랜트의 순차입금/EBITDA 지표는 10배 안팎을 맴돌고 있다.

IB업계 관계자는 “SK그룹 측에서도 SK에코플랜트의 재무부담 완화를 막기 위해 지난해 SK머티리얼즈에어플러스와 에센코어를 SK에코플랜트 자회사로 편입시킨 것”이라며 “그룹의 지원 의지도 확인했다는 점은 긍정적으로 볼 수 있는 대목”이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 딜

-

- MBK, 미국 SI 손잡고 '일본 FICT' 인수한다

- [Deal Story]'그룹 첫 타자' GS에너지, 1.1조 수요 모았다

- 롯데손보 후순위채 결국 철회, 추후 재발행 노린다

- [Deal Story]메리츠화재 후순위채 흥행…4%대 초반 금리로 '완판'

- [Deal Story]유암코, NPL 성장세 '세일즈' 통했다

- '바이오' 발굴 신한증권, 노벨티노빌리티 IPO 본격화

- AAA급 향한 넘치는 수요…조단위 한전채 '구축효과' 없었다

- 4년만에 공모채 노크 GS E&R, ESG 투심 겨냥

- IBKS-이음PE, 폐기물 업체 WIK 인수 완료

- [한화 아워홈 인수 추진]'정중동' 메리츠증권, 차녀·삼녀 동맹에 균열 낼까

백승룡 기자의 다른 기사 보기

-

- [Deal Story]메리츠화재 후순위채 흥행…4%대 초반 금리로 '완판'

- AAA급 향한 넘치는 수요…조단위 한전채 '구축효과' 없었다

- SK에코플랜트 회사채로 최대 3000억 조달한다

- [Company & IB]신한증권, 1년만에 ㈜한화 회사채 주관사단 합류

- 케이뱅크는 억울한가

- 인기 '뚝' 자본성 증권…메리츠화재 금리밴드 '고심'

- 기업금융 신설 메리츠, NH증권 회사채 주관

- SK증권 자본확충 난항…후순위채 의존 "비상구가 없다"

- 채권시장 분위기 살피는 SK온, 회사채 발행 '저울질'

- [발행사분석]등급 하향 트리거 터치 한화토탈, 투심 극복 '과제'