[Earnings & Consensus]CJ CGV, 올리브네트웍스 편입 방어막 '약화'[컨센서스 하회]한·중 부진에 영업익·순익 등 컨센서스 하회…경기 침체·고정비 부담 '계속'

이지혜 기자공개 2025-02-11 08:21:38

이 기사는 2025년 02월 10일 07시19분 thebell에 표출된 기사입니다

CJ CGV가 지난해에도 외형 성장세를 이어갔다. 스크린X(SCREEN X), 4DX 등 기술특별관을 확대 도입하면서 글로벌 영화 관람객의 발길을 잡았다. 영업이익 측면에서는 자회사 CJ올리브네트웍스 편입 효과가 긍정적으로 작용했다. 전년 대비 영업이익이 크게 증가했다.그러나 시장 기대치에 못 미친다는 평가가 나온다. 매출은 컨센서스에 부합했으나 영업이익과 순이익 등 수익성 지표가 증권업계 기대치를 크게 밑돌았다. 한국과 중국 등 실적 비중이 높은 거점지역에서 적자를 본 탓이다.

◇올리브네트웍스, 신흥국 성장에 전년 대비 성장

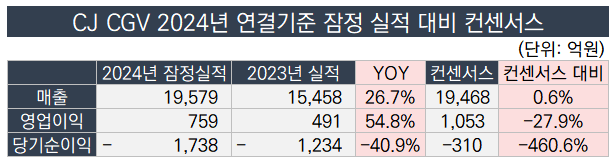

CJ CGV는 2024년 잠정 실적을 집계한 결과 연결기준으로 매출 1조9579억원, 영업이익 759억원을 기록했다고 밝혔다. 전년 동기 대비 매출은 26.7%, 영업이익은 54.8% 증가했다.

CJ CGV 관계자는 “글로벌 사업이 성장했고 CJ올리브네트웍스의 자회사 편입 효과로 손익 구조가 개선됐다”고 말했다.

CJ올리브네트웍스의 자회사 편입이 실적 개선에 큰 힘이 됐다. CJ올리브네트웍스는 소프트웨어 개발 용역, 정보통신서비스와 시스템 수락운영을 목적으로 설립된 기업으로 지난해 6월 CJ CGV가 지분 100%를 확보했다.

CJ올리브네트웍스는 지난해 매출 7762억원, 영업이익 582억원을 달성했다. 전년 동기 대비 매출은 8.2%, 영업이익은 11.3% 증가했다. 모든 사업부문에서 매출이 늘어나며 호실적을 기록했다. 덕분에 반기 실적만 CJ CGV 연결 재무제표에 반영됐는데도 전체 실적 개선에 상당히 기여했다.

신흥국 영화사업 성과도 돋보였다. CJ CGV는 베트남 1위 사업자 지위를 굳건히 지키는 가운데 직접 투자배급 영화까지 흥행시키며 매출이 전년 동기 대비 12.1% 늘고 영업이익은 두 배 가까이 증가했다. 인도네시아에서는 영화시장 성장세와 기술특별관 도입으로 매출이 9.4%, 튀르키예에서는 매점과 광고 등 비상영부문 수익 강화로 매출이 32.1% 성장했다

CJ CGV가 주요 전략국가에 스크린X 등 기술특별관 도입을 확대하면서 자회사 4D플렉스(4DPLEX)도 실적이 개선됐다. 지난해 매출은 기저효과로 전년 동기 대비 1.2% 감소한 1232억원이었지만 영업이익은 16% 증가한 174억원을 기록했다.

◇한·중 시장서 '직격탄'…수익성 개선 제약

그러나 CJ CGV의 실적이 기대에 못 미친다는 시각이 나온다. 한국과 중국법인의 실적 부진이 발목을 잡았다. CJ CGV의 수익성 지표가 증권업계 컨센서스에 못 미친 이유다.

FN가이드에 따르면 증권업계는 CJ CGV가 지난해 연결기준으로 매출 1조9468억원, 영업이익 1053억원을 냈을 것으로 추정했다. 실제 잠정실적은 매출이 컨센서스를 0.6% 웃돌았지만 영업이익은 27.9% 하회했고 당기순손실은 1738억원으로 예상치보다 5배 이상 확대됐다.

이런 부진은 한국법인의 실적 악화에서 시작됐다. 한국법인은 지난해 매출 7588억원, 영업손실 76억원을 냈다. 2023년과 비교해 매출은 1.9% 감소하고 영업이익은 적자전환했다. 지난해 CJ CGV를 찾은 관람객은 5972만명으로 전년 동기 대비 7.4% 증가했지만 ATP(평균티켓가격) 하락으로 수익성이 약화했다. ATP는 9480원으로 2023년 대비 11.2% 떨어졌다.

중국법인 타격은 훨씬 컸다. 지난해 매출은 2519억원, 영업손실은 161억원으로 2023년 대비 매출은 22.1% 감소하고 영업이익은 적자전환했다. 관람객 수가 26% 줄어든 데다 ATP, SPP(인당 매점 소비)가 각각 4.6%, 4.4% 감소했다. 여기에 지점(사이트) 수까지 7.9% 감소하며 사업기반이 위축됐다.

CJ CGV 측은 “한국법인은 임차료와 인건비 등 고정비 증가로 적자전환했다”며 “중국법인은 현지 경기 침체와 흥행작 부족이 겹치면서 손실이 발생했다”고 밝혔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

- 임성택 CJ CGV 경영지원담당 “상영관 수익성 개선 집중”

- 강상우 CJ 부사장, CGV 증자 완수해 그룹 자존심 사수

- '허민회 떠난' CJ CGV, 지주 출신 CFO 투입

- CJ CGV, 충분한 안건 검토 기간…평가 체계는 미비

- CJ CGV, CGI홀딩스 채무보증 일단락…실적개선 부담 여전

- 이지스운용, EOD 위기 대학로 CGV '숨통'

- CGV 홍콩법인, '5년 연속 무상감자' IPO 언제쯤

- CJ그룹, CGV 현금 창출력 살아났다

- 임영웅 다큐 <아임 히어로> 흥행예고, CJ ENM·CGV도 '웃었다'

- CJ CGV, 차입금 상환… CP발행·현금보유분 활용

best clicks

최신뉴스 in 인더스트리

-

- [더즌 road to IPO]이중화 기술 독보적, 쿠콘·웹케시보다 높은 몸값 '자신'

- [두산스코다파워 체코 IPO]상장 후 중간지주사 청산, 지배구조 '단순화'

- [타이어업계 고환율 수혜 점검]넥센타이어, 환율 수혜 불구 '실적 후퇴'…순차입금↑

- [i-point]배터리솔루션즈, 인선모터스와 '전기차 배터리 재활용' MOU

- [i-point]크레버스, 기말배당 기준일 4월 1일 확정

- [게임사 기초체력 분석]스마일게이트, 압도적 수익성 비결 '중국 로열티'

- [KT AICT 파트너]'AI 중심 파트너십' 선언, 유망기업 키워 '과실' 얻는다

- [Red & Blue]'아디다스' 성장세 탄 화승엔터프라이즈, 수혜 집중

- [Red & Blue]'자금 확충' 와이씨켐, 유리기판 핵심소재 양산 확정

- 최재원 SK수석부회장, SKT 미등기 임원 맡았다

이지혜 기자의 다른 기사 보기

-

- [퍼포먼스&스톡]'주가 전망 맑음' SM엔터, 자회사 리스크 끝났다

- [Company Watch]골프웨어로 돌파구 찾는 골프존 '기대 반 우려 반'

- [Earnings & Consensus]CJ CGV, 올리브네트웍스 편입 방어막 '약화'

- [퍼포먼스&스톡]CJ CGV, 실적 개선에도 주가 전망 '먹구름'

- [K-팬덤 플랫폼, 뉴 패러다임]디어유의 엔진 버블, 글로벌화로 성장 속도

- [K-팬덤 플랫폼, 뉴 패러다임]SM엔터 '슈퍼앱'의 꿈, 카카오와 이룰까

- K-컬처, 글로벌 자본의 늪

- [Company Watch]카카오엔터, 재편 속도…IST엔터 매각 단행

- [공연 티켓 파워]YG엔터 대형신인 베이비몬스터, 첫 월드투어 '순항'

- [엔터4사 실적 Preview]'공연이 살렸다' 하이브, 4분기 역대 최대 매출 전망