[Deal Story]NH증권 회사채 수요예측 흥행, 5년물 '인기'2500억 모집에 1.6조 주문, 경쟁률 최대 8.6대 1

김위수 기자공개 2025-04-16 08:10:32

이 기사는 2025년 04월 15일 17시43분 thebell에 표출된 기사입니다

NH투자증권이 공모 회사채 발행을 위해 진행한 수요예측에서 만족스러운 결과를 받아들었다. 모집 금액보다 약 7배 많은 주문을 받았고 언더금리(증액발행 전 기준) 확보에도 성공했다.불과 2개월 전에 공모채를 발행했음에도 시장에서 충분한 수요를 확인할 수 있었다. 3년물과 5년물 모두 인기가 좋았지만 5년물 경쟁률이 더 높은 편이었다.

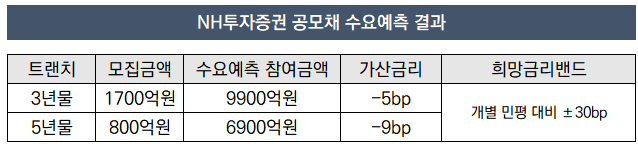

15일 투자은행(IB) 업계에 따르면 이날 NH투자증권은 23일 공모채 발행에 앞서 수요예측을 실시했다. 총 2500억원 모집에 모인 매수 주문은 1조6800억원에 달했다. 3년물은 -5bp, 5년물은 -9bp에 목표액을 채웠다. 수요가 충분한 만큼 최대 4000억원까지 증액발행 가능성이 큰 것으로 보인다.

트랜치별로는 3년물 1700억원 모집에 9900억원, 5년물 800억원 모집에 6900억원의 주문이 들어왔다. 절대적인 주문 금액 자체는 3년물이 더 많았지만 경쟁률은 5년물이 더 높았다. 3년물의 경쟁률은 5.8대 1, 5년물의 경쟁률은 8.6대 1로 나타났다.

NH투자증권 자체 신용등급이 AA+(안정적)으로 매우 우량하다. 여기에 농협금융지주의 자회사로서 유사시 그룹의 지원을 받을 수 있다는 점 역시 NH투자증권의 투자 안정성을 높이는 요소다. 안정적이라는 장점이 있는 만큼 상대적으로 만기가 긴 채권에 대한 투자 수요가 높은 편인 것으로 분석된다. AA+급 신용등급에 금리인하기가 겹치며 전반적인 금리 수준이 낮아진 점 역시 5년물의 인기에 기여할 수 있는 요인이다.

공모채 수요예측을 성공적으로 끝낸 만큼 NH투자증권은 차입금 만기 장기화를 이룰 수 있을 전망이다. NH투자증권은 공모채로 조달한 2500억원(최대 4000억원) 전액을 채무 상환에 투입할 예정이다. 주로 기업어음(CP)이다.

만기가 1년 수준인 CP를 회사채 발행을 통해 차환하며 3년, 5년 후로 만기를 분산할 수 있게 됐다. 이를 통해 조달비용도 절감할 수 있을 것으로 예측된다. NH투자증권의 증권신고서에 따르면 지난 10일 기준 회사의 개별민평은 3년물 2.943%, 5년물 3.071%로 나타났다. NH투자증권이 이번에 발행한 회사채로 상환할 예정인 CP의 이자율이 3.48~3.69% 수준이라는 점을 고려하면 증액발행이 이뤄진다고 해도 조달비용을 낮출 수 있게 될 것으로 보인다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 딜

-

- [Deal Story]CJ대한통운 AA+급 금리로 회사채 완판…연기금도 '베팅'

- [Deal Story]NH증권 회사채 수요예측 흥행, 5년물 '인기'

- [Deal Story]'5년만에 등장' 보령, 수요·금리 둘다 잡았다

- [Deal Story]종합부동산 도약 신세계센트럴, 투자자 반응은 '미지근'

- 우리은행, 350억 타임교육 인수금융 단독 주선

- [Deal Story]'11배 수요 확인' HD현대건설기계, 5년물 초강세

- 대신밸류리츠, IPO 주관사 '대신·한투·삼성·신한' 낙점

- [로킷헬스케어 IPO]장기재생 사업 성과 미미…건기식만 "눈에띄네"

- IMM PE-스틱 컨소시엄, SK실트론 인수전 뛰어든다

- [에스엔시스 IPO]삼성그룹 자회사로 봐야할까…지배구조 소명 계획

김위수 기자의 다른 기사 보기

-

- [Deal Story]NH증권 회사채 수요예측 흥행, 5년물 '인기'

- [로킷헬스케어 IPO]장기재생 사업 성과 미미…건기식만 "눈에띄네"

- [발행사분석]7개월만에 재등장 HL홀딩스, 차입부담 넘어설까

- 심사 기준 강화, 초대형 IB 진입 지연 불가피

- [아이티켐 IPO]활발한 조달, RCPS·유상증자 당시 밸류 살펴보니

- [판 바뀐 종투사 제도]진입 문턱 높인다…'11호' 탄생 언제쯤

- 에이엘티, 삼성전자 출신 이은철 사장 영입 '반도체 역량 강화'

- [토스 IPO]재무조직 정비 완료, 탄력받는 상장 준비

- [아이티켐 IPO]자본잠식 해소에도 차입금 부담은 '여전'

- [원일티엔아이 IPO]수소 투자 드라이브, 후계자 입지 강화 계기될까