반도그룹, 리스크관리 초점 '무차입경영' 강화 [중견건설사 재무 점검]계열사 자산 합계 4조 상회, 주력사 반도건설 부채비율 20%대

김경태 기자공개 2019-04-29 14:48:01

[편집자주]

2010년대 중반부터 지방을 기반으로 한 다수의 신흥 중견 건설사들이 탄생하고 위기를 이겨낸 건실한 건설사가 성장을 구가하는 등 중견 건설사의 전성기가 이어졌다. 하지만 최근 문재인 정부의 규제로 주택시장이 얼어붙으면서 다시 2008년 글로벌 금융위기 때의 침체기가 도래하는 것 아니냐는 위기감이 중견 건설사 사이에 감돌고 있다. 전환기를 맞이하고 있는 중견 건설사의 현주소와 재무적 위기 대응 상황을 더벨이 들여다봤다.

이 기사는 2019년 04월 25일 07:10 thebell 에 표출된 기사입니다.

반도그룹은 다른 중견 건설그룹들처럼 주택 자체개발사업 위주로 사업을 펼쳤고, 부동산 경기 호황 덕분에 실적 고공행진을 이어갔다. 몸집도 갈수록 커졌고 작년에 그룹 계열사 자산총계가 4조원을 웃돌았다.반도그룹은 외형이 급격히 불어나는 중에도 재무안정성 관리를 순조롭게 하고 있다. 문재인 정부가 2017년 출범하고 각종 부동산 규제책을 내놓으면서 주택 경기가 하락하자, 선제적으로 리스크 관리에 심혈을 기울이고 있다. 그룹 주력사인 반도건설의 작년 말 부채비율은 30%를 밑돌고, 외부차입이 없을 정도로 사실상 무차입 경영을 유지하고 있다.

◇그룹 자산 4조 상회, 자본 3조 돌파

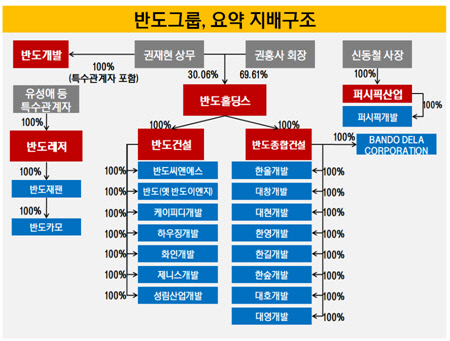

반도그룹의 지배구조는 간결하게 정리돼 있다. 지배구조 최상단에는 오너일가가 지분을 각각 보유해 동떨어져 있는 반도홀딩스, 반도개발, 반도레저, 퍼시픽산업이 있다. 이 중 그룹의 중추로 볼 수 있는 것은 권홍사 회장과 그의 장남 권재현 상무가 지분을 나눠 가진 반도홀딩스 쪽이다. 반도홀딩스는 그룹의 주력사인 반도건설을 거느리고 있고, 반도종합건설도 지배하고 있다.

|

지배구조 상단에 위치한 반도홀딩스와 반도개발, 반도레저, 퍼시픽산업과 그 지분법적용투자회사들의 작년 말 기준 별도 자산을 전부 더하면 4조230억원으로 집계된다. 전년 말보다 5.2% 감소했지만 여전히 4조원을 웃돌았다.

자산 규모의 변화는 거의 없었던 셈인데, 부채와 자본의 변동 폭은 컸다. 부채는 7121억원으로 절반 이상 줄었다. 반면 자본은 3조2005억원으로 13.4% 급증했다. 작년 말 자본은 역대 최대 수준이다. 이에 따라 계열사 전체의 부채비율은 22.2%로 전년 말보다 32.3%포인트 급락했다. 작년보다 무차입 경영 기조가 더욱 강화된 셈이다.

작년 자본의 증가를 이끌었던 것은 그룹의 지주사인 반도홀딩스다. 반도홀딩스의 작년 말 자본은 1조4652억원으로 전년 말보다 30.6% 급증했다. 자회사들이 작년에도 호실적을 거두면서 지분법이익을 인식했고, 당기순이익이 늘었다. 이는 이익잉여금의 증가로 이어졌고, 자본이 확대했다.

반도홀딩스의 작년 말 자산은 1조5043억원인데, 이 중 부채는 391억원에 불과했다. 작년 말 부채비율은 2.7%다. 반도홀딩스 외에 계열사 중 부채비율이 10% 이하인 곳은 더 있다. 반도종합건설은 1%였다. 전년 말보다 0.3%포인트 올라갔다. 이 외 권 회장의 사위인 신동철 사장이 지배하는 퍼시픽산업의 부채비율은 10.3%를 기록했다. 전년 말보다 143.5%포인트 하락했다.

|

◇주력사 반도건설, 장기차입금 '0원'…무차입경영 강화

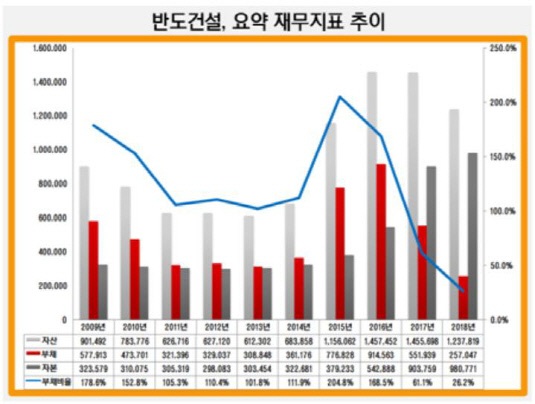

그룹 전체의 재무안정성이 개선된 데는 주력사 반도건설의 영향이 컸다. 반도건설의 작년 말 자산은 1조2378억원으로 전년보다 15% 줄었다. 2년 연속 감소세를 유지했다. 자산의 축소는 부채 감축으로 인해 이뤄졌다. 작년 말 부채는 2570억원으로 53.4% 급감했다.

반도건설의 부채비율은 26.2%로 전년 말보다 34.9%포인트 하락하면서 무차입 경영 기조가 더욱 강화됐다. 반도건설이 처음부터 무차입 경영이었던 것은 아니다. 한창 주택사업을 크게 벌리던 2015년 말에는 200%를 상회하기도 했다. 2016년 168.5%를 나타낸 후 이듬해 61.1%까지 낮아졌다. 부동산 경기가 하락 조짐을 보이고 있는 만큼, 부채 관리에 나선 영향으로 풀이된다.

|

실제 반도건설은 작년 말 기준 외부차입금이 없는 상태다. 반도건설의 작년 말 부채는 2570억원으로 전년 말의 절반 수준이다. 부채 감축은 대부분 장기차입금의 상환으로 이뤄졌는데, 외부에서 조달한 자금을 갚았다. 2017년 말에는 주택도시보증공사(HUG), 부산은행, NH농협은행 등의 대주로부터 총 1906억원을 빌렸다. 이자율은 1~5.96% 사이에 다양하게 분포돼 있었다. 그러다 작년에 전액을 상환하면서 작년 말 기준 장기차입금 잔액이 0원이 됐다.

물론 반도건설은 단기차입금을 보유하고 있지만, 재무구조에 큰 영향을 줄 수준은 아닌 것으로 분석된다. 작년 말 단기차입금은 전년 말보다 9.3% 줄어든 943억원이다. 작년 말 남아 있는 단기차입금 모두 반도홀딩스를 비롯한 그룹 계열사들로부터 융통받은 돈이다. 외부에서 끌어온 돈이 아니고, 금액 규모도 반도건설에 부담될 수준이 아니기 때문에 리스크가 적은 편으로 분석된다.

차입금이 대폭 감소하고 무차입 경영 기조를 유지하면서, 이자보상비율 산정의 의미도 거의 사라지게 됐다. 반도건설의 이자보상율은 2010년 말~2012년 말 3년 동안 100%를 밑돌기도 했었다. 그러다 이듬해 100%를 상회했고 지속적으로 가파른 상승 곡선을 그렸다. 작년에는 6922.9%에 달했다. 영업이익은 3029억원인데, 이자비용이 전년의 3분의 1 수준인 43억원에 불과했기 때문이다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 수은 공급망 펀드 출자사업 'IMM·한투·코스톤·파라투스' 선정

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성

- 아이온운용, 부동산팀 구성…다각화 나선다

- 메리츠대체운용, 시흥2지구 개발 PF 펀드 '속전속결'

- 삼성SDS 급반등 두각…피어그룹 부담 완화

김경태 기자의 다른 기사 보기

-

- 현신균 LG CNS 사장 승진, 'IPO 완수' 중책

- [2024 이사회 평가]'호황 수혜' 일진전기, 부진 속 희망 '경영성과'

- [2024 이사회 평가]'행동주의 타깃' DB하이텍, 선방 항목 수두룩

- LG전자, 달라진 인사코드 '최소 승진·대폭 재편'

- '침묵 길어진' 이재용 회장, 최후진술에 쏠린 눈

- [조주완의 밸류업 승부수]기업가치 상승 키워드 '신사업·주주환원·인도'

- [조주완의 밸류업 승부수]저평가 극복 시급한데…'EV 캐즘·중국 LCD 공습' 고심

- 물적분할·유증 넘치는 국장, 삼성전자가 보여준 '격'

- [Company Watch]'M&A 대어' HPSP, 호실적·고객사 다변화 잰걸음

- '삼성전자 이어 물산까지' 주담대 초유의 압박