하나금투, IB 주축 실적 성장 지속…대체투자 성과 [하우스 분석]S&T부문 위상도 공고…WM부문 부진 '옥의 티'

이지혜 기자공개 2019-11-21 15:31:28

이 기사는 2019년 11월 19일 16시27분 thebell에 표출된 기사입니다

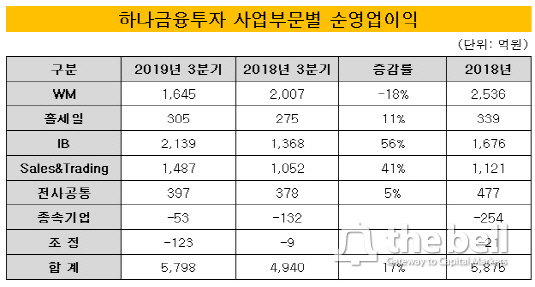

하나금융투자가 실적성장세를 지속하고 있다. 특히 IB사업부의 실적이 두드러진다. 대체투자분야에서 성과를 낸 덕분이다. 정통 IB영역에서는 IPO 주관 실적이 좋아졌다. 딜의 건수는 적지만 규모가 커 시장점유율이 높아졌다.하나금융투자는 올 들어 3분기까지 연결기준으로 영업수익 4조9019억원, 영업이익 2543억원을 냈다. 지난해 같은 기간과 비교해 매출은 82.9%, 영업이익은 36.2% 증가했다. 순이익은 2114억원으로 48.9% 늘었다. 3분기까지 누적 실적은 이미 지난해 연간실적을 한참 추월했다. 하나금융투자는 2017년 이후 3년 연속 실적성장세를 이어가게 됐다.

◇IB부문이 실적 성장 견인

IB부문의 성장세가 돋보인다. IB부문의 3분기까지 순영업이익은 2139억원이다. 지난해 같은 기간보다 56.3% 증가한 것으로 지난해 연간 IB부문 순영업이익보다 많다. 국내외 대체투자사업이 IB부문 실적 증가를 견인했다. 하나금융투자는 LNG(액화천연가스)선박과 유럽 항만 포트폴리오, 유럽 PPP(민관 공동사업) 사업, 해외 인프라스트럭쳐 지분투자 등을 통해 IB부문에서 수익을 올렸다.

정통 IB영역 중에서는 IPO사업 실적도 두드러졌다. 더벨리그테이블에 따르면 하나금융투자는 올 들어 3분기까지 IPO 주관실적으로 1473억원을 올렸다. 이는 주관실적 기준으로 6위에 해당한다. 지난해 같은 기간 IPO사업 주관실적이 470억원에 그쳤다는 점을 고려하면 선전했다.

IPO 딜 수는 4건으로 지난해와 같지만 굵직한 딜을 맡은 덕분에 주관실적이 늘었다. 스팩을 제외한 IPO 딜은 3건으로 웹케시와 천보, 마이크로디지탈 등이다. 특히 천보 IPO로 1000억원의 주관실적을 쌓았다. 하나금융투자가 IPO사업에서 받은 수수료는 주관수수료 37억원, 인수수수료 5000만원 등이다.

DCM(부채자본시장)분야에서는 부진했다. 더벨리그테이블에 따르면 올 들어 3분기까지지 하나금융투자의 DCM 대표주관 실적은 8154억원(14건)으로 15위다. 지난해 같은 기간 1조5699억원의 실적을 올려 11위에 올랐다는 점을 고려하면 크게 부진하다. DCM분야 인수수수료는 33억원 정도다.

하나금융투자 관계자는 "이진국 사장이 취임한 이래 IB부문의 성장세가 지속되고 있다"며 "지난해 이뤄진 유상증자가 대체투자사업에서 성과를 내는 데 주효했다"고 말했다.

◇S&T부문 선전…WM부문 부진

하나금융투자의 또다른 효자사업부문은 S&T(세일즈앤트레이딩)부문이다. S&T부문의 3분기까지 순영업이익은 1487억원으로 지난해 같은 기간보다 41.3% 증가했다. S&T부문은 9월 말 기준 시장점유율 23%를 확보했으며 DLS발행규모에서 업계 1위를 유지하고 있다. 올해 9월에는 싱가포르에서 열린 아시아리스크어워즈 파생상품분야에서 '대한민국 올해의 하우스' 상을 받았다.

S&T부문의 3분기 영업환경은 좋지 않았다. 파생결합증권 시장 전체에서 ELS/ELB 발행규모가 직전 분기에 비해 크게 줄었다. 미중 무역분쟁으로 글로벌 주식시장이 위축돼 ELS 대부분의 조기상환이 순연됐고 DLF사태로 DLS에 대한 투자 기피현상이 나타났다. 하나금융투자는 ELS상품 구조를 특화했고 DLS는 원화 콴토지수를 기초자산으로 하는 DLS와 새로운 CDS 준거 기업을 기초자산으로 하는 신용DLS발행을 꾸준히 늘린 덕을 봤다.

홀세일부문의 3분기까지 순영업이익은 305억원으로 지난해 같은 기간보다 11% 늘었다. 수익증권, 신탁, 랩 등 주요 상품 별로 골고루 성장했다. WM부문의 3분기까지 순영업이익은 1646억원으로 지난해 같은 기간보다 18%가량 줄었다. WM부문은 대외여건 불안정에 따른 국내 증기 심체에 타격을 받아 예탁자산이 줄고 수익도 부진했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 키움증권 리테일 훼손 우려…이틀새 시총 2400억 증발

- 더본코리아, '노랑통닭' 인수 포기 배경은

- [i-point]탑런에이피솔루션, LG디스플레이 장비 공급 업체 등록

- [트럼프 제재 나비효과 '레드테크']한국 울리는 적색경보, 차이나리스크 확산

- [i-point]티사이언티픽, 파트너스 데이 성료…"사업 확장 속도"

- [i-point]빛과전자, 국제 전시회 참여 "미국 시장 확대"

- [탈한한령 훈풍 부는 콘텐츠기업들]잠잠한 듯했는데…JYP엔터의 중국 굴기 '반격 노린다'

- [LGU+를 움직이는 사람들]권준혁 NW부문장, 효율화 vs 통신품질 '균형' 숙제

- [저축은행경영분석]PF 늘린 한투저축, 순익 2위 등극…사후관리 '자신감'

- [저축은행경영분석]'PF 후폭풍' OK저축, 대손상각 규모만 3637억

이지혜 기자의 다른 기사 보기

-

- [탈한한령 훈풍 부는 콘텐츠기업들]잠잠한 듯했는데…JYP엔터의 중국 굴기 '반격 노린다'

- 엔터4사 주총, 말의 온도와 숫자의 무게

- [이사회 모니터/SOOP]‘비욘드 코리아’ 달성 목표, 글로벌 인사 전진배치

- [주주총회 현장 돋보기]하이브 이재상 "어도어 사태, 멀티 레이블 튜닝 중 진통"

- [이사회 분석]NEW, 유제천 사장 포함 5인 재신임 ‘안정 택했다’

- [K-팬덤 플랫폼, 뉴 패러다임]카카오엔터, '베리즈'로 K컬처 통합 팬덤 플랫폼 야심

- [Company Watch]NEW, 2년 연속 적자…승부는 올해부터

- [Company Watch]하이브 흔든 BTS 공백, 뉴진스 리스크는 ‘올해부터’

- [K-팬덤 플랫폼, 뉴 패러다임]하이브 플랫폼 핵심 위버스, 적자 속 희망 '유료화'

- [주주총회 현장 돋보기]JYP엔터, MD 확대 초석 '사업목적 대거 추가'