[금융사 KPI 점검]우리은행, '내실성장' 대출자산 증가로 확인'정책금융' 서민·중소기업 대출 껑충…총수신 증가, 결제성계좌 활성화 뚜렷

고설봉 기자공개 2020-08-11 07:50:06

이 기사는 2020년 08월 06일 15시40분 thebell에 표출된 기사입니다

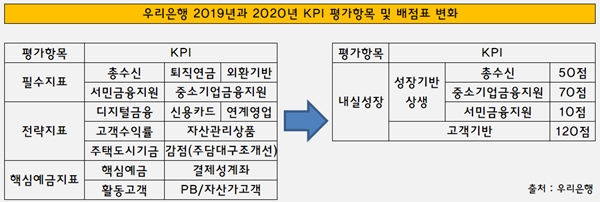

우리은행 올해 KPI의 또 다른 특징은 지난해까지 유지했던 3가지 핵심지표를 폐지한 데 있다. 지난해까지 우리은행은 핵심예금지표(180점), 필수지표(190점), 전략지표(150점) 등을 KPI 평가항목의 중요한 요소로 넣었다. 이 3대 핵심지표에 배정된 점수는 총 520점(1000점 만점)이다.이를 대신해 올해는 내실성장이라는 평가항목을 신설했다. 배점은 250점(1000점 만점)으로 대폭 줄었다. 하위 평가요소도 단순화했다. 지난해까지 앞선 3가지 핵심지표에 포함된 하위 평가요소는 총 16개였지만 올해는 4가지로 줄였다. 세분화 했던 항목들을 하나로 합치고, 배점을 조절하는 식으로 개선했다.

지난해 KPI에서 필수지표의 하위 평가요소였던 총수신은 올해 내실성장에 편입됐다. 이 과정에서 지난해 핵심예금지표의 하위 평가요소였던 핵심예금이 폐지됐다. 이에 따라 총수신에 부여된 배점이 일부 조정됐는데, 지난해 30점에서 올해 50점으로 상향됐다.

내실성장의 또 다른 하위 평가요소는 중소기업금융지원과 서민금융지원이다. 이 두 요소는 지난해 필수지표에 포함돼 있었다. 지난해와 마찬가지로 배점은 각각 70점과 10점으로 유지했다. 대신 중소기업금융지원의 경우 말잔과 평잔으로 나눠 점수를 매기기로 했다. 서민금융지원은 기금대출에 대한 가점을 부여한다.

더불어 고객기반이란 평가요소도 내실성장의 평가항목 중 하나다. 총 120점으로 배점도 높다. 결제성계좌, 활동고객 가점 등 지난해 핵심예금지표의 하위 평가요소들 중 일부를 가져왔다. 핵심예금과 PB·자산가고객 등 공격적인 영업활동을 수반해야 하는 평가요소들은 올해 KPI에 제외시켰다.

이러한 변화된 KPI는 올 상반기 일선 영업현장에서 효과를 낸 것으로 보인다. 내실성장 평가항목과 관련된 수신 및 대출 실적이 예년에 비해 대거 증가했기 때문이다.

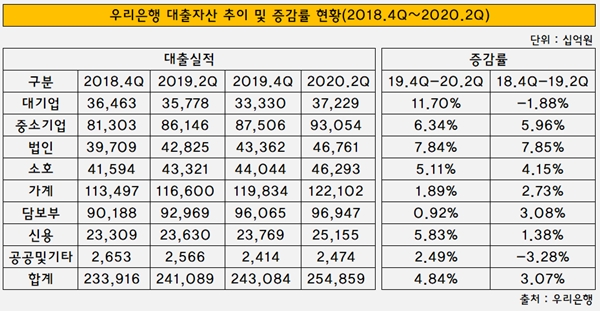

먼저 올 상반기 KPI에서 중소기업 및 서민 금융지원에서 후한 점수를 얻을 것으로 보인다. 상반기 우리은행의 중소기업 대출은 지난해 말 대비 6.3% 불어났다. 코로나19로 인한 경기침체 상황에서 우리은행은 정책금융 역할에 방점을 찍고 적극적으로 나섰다. 상대적으로 자금사정 등이 열악한 중소기업 대출을 대거 늘렸다.

특히 중소기업 법인에 대한 대출이 크게 증가했다. 지난해 말 43조3620억원 수준이던 중소기업법인대출은 올 상반기 말 46조7610억원으로 7.8% 증가했다. 같은 기간 중소기업대출의 다른 한 축인 소호대출도 늘었다. 지나해 말 44조440억원 대비 5.1% 증가한 46조2930억원으로 집계됐다.

서민금융대출도 큰 폭 성장했다. 올 상반기 가계대출 총액은 96조650억원을 기록했다. 이는 지난해 말 96조7690억원 대비 1.9% 늘어난 수치다. 비중이 큰 주택담보대출 등 담보부대출은 96조650억원에서 96조9470억원으로 0.9% 늘어나는 데 그쳤다. 반면 서민금융지원의 핵심인 가계신용대출은 큰 폭 증가했다. 지난해 말 23조7690억원에서 올 상반기 말 25조1550억원으로 5.8% 증가했다.

지난해 말 대비 올 상반기 우리은행의 대출자산 총 증가율이 4.8%인 점을 감안하면 올 상반기 내실성장 평가항목들의 성장세는 더 뚜렷하다. 중소법인대출 7.8%, 소호대출 5.1%, 개인신용대출 5.8% 등 대출자산 총증가율 보다 최소 0.3%포인트에서 최대 3%포인트 이상 내실성장 평가항목의 증가율이 높은 것을 확인할 수 있다.

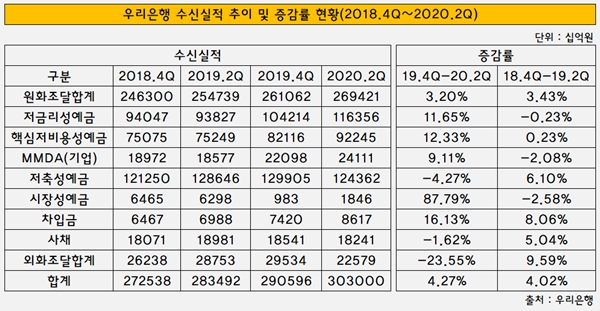

총수신 실적도 나쁘지 않다. 올 상반기 우리은행의 총수신은 303조원이다. 이는 지난해 말 290조5960억원 대비 4.3% 증가한 수치다. 2018년 말 대비 지난해 상반기 총수신 증가율이 3.4%였던 점을 감안하면 예년과 비슷한 수준의 평가를 받을 것으로 예상된다.

고객기반 지표의 경우 총수신 실적을 통해 간접적으로 평가해 볼 수 있다. 고객기반 지표의 핵심은 결제성계좌 활성화다. 결제성계좌는 수시 입·출금이 가능한 요구불예금 또는 저축성예금 등을 의미한다. 저금성예금, 핵심저비용성예금, MMDA, 저축성예금 등이 이에 해당한다.

올 상반기 우리은행은 결제성계좌를 통한 수신에서 큰 폭의 성장세를 보였다. 저금리성예금 증가율은 2018년 말 대비 지난해 상반기 마이너스(-) 0.2%를 기록했지만 지난해 말 대비 올 상반기에는 11.7%로 집계됐다. 올 상반기 대거 실적이 상승한 것으로 볼 수 있다. 같은 기간 핵심저비용성예금은 0.2%에서 12.3%로 큰 폭 성장했다. MMDA 역시 지난해 상반기 마이너스(-) 2.1%의 증가율을 보였지만 올 상반기에는 9.1% 증가율을 기록했다.

유일하게 저축성예금만 역성장했다. 2018년 말 대비 지난해 상반기 저축성예금 성장률은 6.1%였다. 하지만 지난해 말 대비 올 상반기는 마이너스(-) 4.3%를 기록했다. 다만 앞선 예금 항목들의 성장률이 컸던 만큼 저축성예금 역성장을 상쇄한다.

결제성계좌를 종합하면 2018년 말 대비 지난해 상반기 상승률은 2.3%였고, 지난해 말 대비 올 상반기 상승률은 5.5%로 집계됐다. 올 상반기 예년보다 약 2배 넘게 결정성계좌가 성장한 것을 볼 수 있다. 고객과의 접점을 늘리고, 대출과 예금 등을 활발히 수행하면서 활동성을 높였다는 것으로 추론할 수 있는 부분이다.

결론적으로 올 상반기 우리은행의 KPI에서 내실성장 평가항목은 예년 대비 견조한 달성률을 기록한 것으로 평가된다. 올 하반기도 정책금융 역할 확대와 영업점별 네트워크 강화를 꾀하고 있는 만큼 내실성장 평가항목에서 높은 수준의 KPI 달성이 점쳐진다.

우리은행 관계자는 "정기적인 결제계좌 및 급여·아동수당 등 계좌 유치와 함께 고금리 예적금 출시 등으로 안정적인 수신을 지속 확대할 것"이라며 "코로나19 피해 소상공인 및 중소기업 적극 지원을 통해 상생경영 및 금융시스템 안정에도 기여할 계획"이라고 밝혔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

고설봉 기자의 다른 기사 보기

-

- [윤석열 대통령 탄핵]새정부 출범 대응 고심, '무게 실리는' 재계 대관조직

- [한화그룹 승계 로드맵 점검]오션 지분매입·에어로 유증, 이사회 투명성 지켜졌나

- [한화그룹 승계 로드맵 점검]김승연 회장의 '과감한' 결단, 승계 속도 높였다

- [변곡점 맞은 해운업]SM상선에 '건설사 붙이기' 그 성과는

- [상호관세 후폭풍]핵심산업 리스크 '현실화'...제외품목도 '폭풍전야'

- [상호관세 후폭풍]생산량 34% 미국 수출, 타깃 1순위 자동차

- [thebell desk]한화그룹이 잃어가는 것

- [한화그룹 승계 로드맵 점검]'첫 관문' 넘었다…두번째 과제 '계열분리'

- [현대차 대미투자 31조]미국발 리스크 해소한 기아, 남은 숙제 '멕시코공장'

- 폴라리스쉬핑, 메리츠 차입금 조기상환...이자 300억 절감