SM엔터, 물러나는 이수만? 손바뀜은 언제쯤 [엔터사 옥석가리기]②유력 원매자 카카오엔터, 자금력에 달린 인수시기

김슬기 기자공개 2022-06-02 12:55:51

[편집자주]

국내 엔터업계에 있어 코로나19는 위기이자 기회였다. 아티스트들의 공연이 중단되면서 팬들과 만날 기회가 현저히 줄어들었다. 하지만 유튜브 시청 증가로 인해 팬덤 유입이 꾸준했다. 여기에 온라인 공연 등을 진행하면서 전 세계 팬과의 접점을 늘려 나갔다. 여기에 대체불가능한토큰(NFT) 등으로 신사업도 확장했다. 국내 엔터업체의 엔데믹 이후 사업 전략을 알아본다.

이 기사는 2022년 05월 31일 08시10분 thebell에 표출된 기사입니다

SM엔터테인먼트의 가장 큰 불확실성은 지배구조다. 지난해부터 대주주인 이수만 총괄 프로듀서의 지분매각 여부가 화두로 떠오르면서 주가가 상승세를 탔다. 그간 이뤄졌던 제왕적 경영에 따른 실적 불확실성을 해소할 수 있다는 기대 때문이었다. 하지만 대주주 손바뀜 이슈가 햇수로만 2년째 이어지고 있다.유력한 인수후보는 카카오엔터테인먼트지만 딜 종결이 언제 될지는 미지수다. 카카오엔터가 지난해 래디쉬, 타파스 등 연이어 대규모 M&A를 단행한만큼 자금상황이 넉넉하지 않다는 점도 고려하지 않을 수 없다. 다만 M&A가 마무리되면 사업 방향이 현재와는 달라질 여지가 크다. 그간 SM엔터의 저평가 기조를 깰 기회인 것이다.

◇ 이수만 지분 놓고 2년째 설왕설래…막대한 IP에 뛰는 지분가치

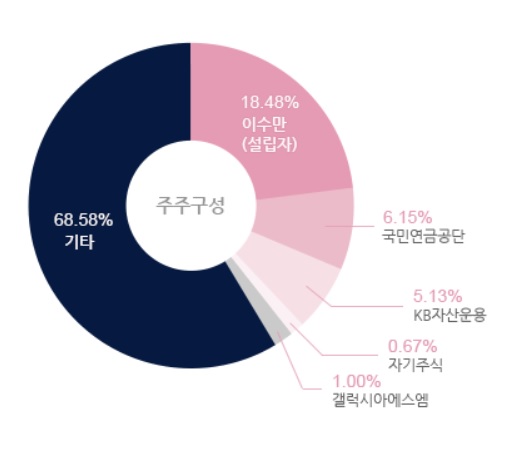

올해 1분기말 기준 SM엔터의 최대주주는 이 프로듀서로 총 439만여주를 보유, 18.48%에 해당하는 지분을 가지고 있다. 주요 주주로는 국민연금공단 6.16%, KB자산운용 5.13%가 있다. 30일 기준 SM엔터의 시가총액은 1조6720억원으로 이 프로듀서의 지분가치는 3088억원선이다.

또 이 프로듀서가 지분 100%를 가지고 있는 라이크 기획을 통한 특수관계인 거래에 대해서도 논란이 컸다. 2000년 상장 후 지난해까지 라이크기획에 지급된 누적 인세는 1400억원이 넘었다. 라이크기획과의 프로듀싱 용역계약에 따라 SM엔터는 실적 불확실성이 컸고 이 때문에 번번히 행동주의 펀드들의 타깃이 되기도 했다.

그는 2010년 2월 SM엔터의 등기임원 자리에서 물러나면서 임원 목록에서 빠졌음에도 여전히 존재감이 크다. 그는 이달초 미국 스탠퍼드대학교 한국학 연구소가 주최하는 '한국학 컨퍼런스'에 참여, 'K팝의 미래 비전'을 주제로 연설하기도 했다. 그는 SM엔터가 지향하는 P2C(Play to Create) 생태계 구축에 대해 소개했다.

그 결과 그의 경영권 가치는 천정부지로 뛰었다. 지난해에만 해도 CJ ENM이 가장 유력한 원매자로 꼽혔으나 올해 2월 관련 논의가 더 진전되지 못했고 새로운 인수 파트너로 카카오엔터가 떠올랐다. 실제 그가 가진 지분은 3000억원 규모지만 경영권 프리미엄으로만 3000억~5000억원까지 거론되고 있다. 결국 총 거래규모만 6000억~8000억원대로 추정된다.

◇ 차입금 많은 카카오엔터, SM엔터 인수 완주할까

원매자로 거론됐던 CJ ENM이나 카카오엔터 모두 인수 의지는 강했다. 현재는 SM엔터와 카카오엔터가 인수 관련 논의를 진행하고 있다. 카카오엔터는 스토리(웹툰·웹소설), 미디어(매니지먼트 및 영상 제작), 뮤직(멜론) 등 콘텐츠 밸류체인을 모두 가지고 있다. SM엔터를 인수할 경우 주축이 되는 3개의 사업 모두와 연계해 시너지를 낼 수 있다는 점에서 적극적이다.

카카오엔터는 SM엔터가 만든 아티스트 IP세계관인 SMCU(SM Culture Universe)의 경우 웹툰이나 웹소설로 제작이 가능하고 이와 관련된 영상화도 할 수 있다. 또 SM엔터를 통해 뮤직 부문의 사업이 대폭 강화될 수 있다. 카카오 공동체가 진행하고 있는 대체불가능한토큰(NFT) 사업 역시 SM엔터의 IP를 활용할 수 있는 여지가 크다.

SM엔터 역시 올해 3월 정기주주총회를 전후해서 보여준 행보를 고려하면 M&A는 기정사실화됐다는 평이 나오고 있다. 또 SM엔터가 올해 3월 임원들에게 총 139억원 규모의 스톡그랜트를 지급한 것도 M&A와 관련이 있다는 업계 후문이 돌았다. 책임자 이상 직책의 총 80여명에게만 지급됐고 향후 M&A 가 이뤄지는 데 따른 보상이었다는 평이다.

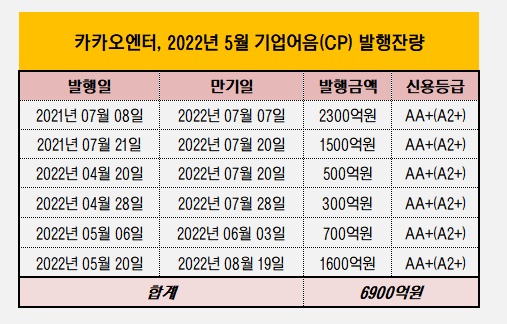

지난해 카카오엔터는 기업어음(CP) 등 만기 1년 이내의 단기차입금 위주의 자금조달을 해왔다. 지난해 금융비용으로만 100억원을 썼다. 올해 5월말 기준 CP 잔량은 6900억원이다. 카카오엔터의 신용등급은 AA+(A2+)로 조달 자체에는 문제가 없지만 금리인상기에 접어들면서 금융비용 확대는 불가피하다. 이미 차입규모가 큰 상황에서 SM엔터 인수로 수천억원을 쓸 수 있는지가 관건이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [LP Radar]산은, 상반기 혁신성장펀드 위탁운용사 7곳 최종 선정

- 씨앤씨인터내셔널, ‘코스모프로프 월드와이드 볼로냐 2025’ 참가 성료

- 이창환 얼라인 대표, 코웨이 자료 놓고 "FCF냐 OCF냐"

- 밸런스히어로, 눈에 띄는 성장세 IPO '청신호'

- [출격 나선 롱숏 운용사]'대표 하우스' 타임폴리오 물만났다…'국장' 집중 모드

- 한국증권, GWM-PB라운지 '투트랙' 전략

- 수수료 전쟁 ETF, 결국 당국 '중재'나서나

- 메테우스운용, '김정현 운용부문장' 새 대표 낙점

- "리빙트러스트 발족, 하나금융 유언대용신탁 명망 잇는다"

- JB운용, '머큐어 앰배서더 홍대' 인수 눈앞

김슬기 기자의 다른 기사 보기

-

- 밸런스히어로, 눈에 띄는 성장세 IPO '청신호'

- [회사채 캡티브 논란]증권사만 문제일까 '절대 갑' 발행사 견제 필요

- [회사채 캡티브 논란]치열한 경쟁구도, '동상이몽' 영업 딜레마

- [회사채 캡티브 논란]금감원장 입장 변화에 눈치보는 증권사들

- 매매업 본인가 우리증권, 정통IB 경쟁사 '예의주시'

- [리브스메드 IPO]기술특례로 시총 1조 이상 목표…파두 이후 처음

- [삼성SDI 2조 증자]창사 이래 첫 유증, 우리사주조합 참여에 달린 흥행

- [리브스메드 IPO]예심청구 전 이사회 손질 완료, 상장 준비 '이상무'

- [증권사 생크션 리스크 점검]'IMA 문턱' 미래에셋, 공정위·금융당국 제재 다수

- 카페24, 디밀과 업무협약…유튜브 커머스에 힘싣는다