'2년만의 복귀' 하이트진로, 발행금리 대폭 낮췄다 800억 모집에 8220억 확인, 2·3년물 스프레드 초강세

김슬기 기자공개 2024-02-23 16:17:03

이 기사는 2024년 02월 22일 17시47분 thebell에 표출된 기사입니다

공모 회사채 시장에 2년만에 복귀한 하이트진로가 수요예측에서 인기를 끌었다. 하이트진로는 이번 수요예측에서 총 8220억원의 자금을 모았다. 이는 모집액 대비 10배가 넘는 수요였다. 하이트진로 신용등급이 A+로 상향조정된 후 처음으로 진행하는 수요예측이었다.금리 역시 만족할 만한 수준이었다. 2년물과 3년물 모두 두 자릿수 이상 낮은 가산금리(스프레드)에서 모집액을 채웠다. 현 수요예측 결과만 놓고 보면 'AA-'에 준하는 금리로 자금조달이 가능하다. 증액 발행도 무난하게 진행될 것으로 보인다.

◇ 3년물 금리 빛났다, 개별민평금리 대비 -51bp에서 완판

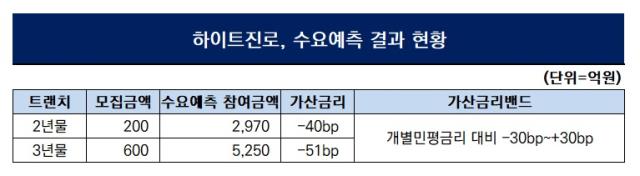

22일 투자은행(IB) 업계에 따르면 하이트진로는 이날 공모 회사채 모집을 위한 기관투자자 수요예측을 진행했다. 하이트진로는 2년물과 3년물로 만기구조(트랜치)를 나눠 각각 200억원, 600억원 등 총 800억원을 모집했다. 수요예측 결과에 따라 1500억원까지 증액발행을 하겠다고 밝힌 바 있다.

이번 수요예측에서 2년물에 2970억원, 3년물에 5250억원의 주문이 들어왔다. 총 8220억원의 유효 수요가 확인됐다. 각 트랜치별 경쟁률은 14.85 대 1, 8.75 대 1 등으로 집계됐다. 전체 경쟁률은 10.28 대 1이었다.

조달금리 역시 만족할만한 수준으로 평가된다. 하이트진로는 가산금리밴드로 개별민평금리 대비 '-30~+30bp'로 제시했다. 2년물은 개별민평 대비 마이너스(-) 40bp, 3년물은 -51bp에서 모집액을 모두 채운 것으로 알려졌다.

하이트진로의 지난 19일 기준 민간채권평가회사 4사의 평균 개별민평금리는 2년물 4.425%, 3년물 4.635%로 집계됐다. 동일등급 민평금리 대비 각 트랜치별로 5bp 가량 더 낮은 수준이었다. 현 금리 수준을 유지한다면 증액 발행 전 기준으로 2년물과 3년물 모두 4%대 초반에서 발행이 가능하다.

◇ 시장서 'AA-' 등급으로 평가, 조달금리 대폭 낮췄다

하이트진로의 신용등급 및 전망은 신용평가사 3사 모두 'A+, 안정적'으로 평가하고 있다. 하이트진로는 2022년 신용등급이 상향조정됐으나 조정 이후 공모채를 한 차례도 발행한 적이 없다. 등급 상향 이후 처음으로 진행하는 수요예측이었던만큼 긴장도가 높았으나 기대 이상의 성과를 거뒀다.

2년물과 3년물 모두 스프레드 초강세를 보이는 등 기관투자자들의 관심이 뜨거웠다. 현재 A+ 등급보다 한 노치 높은 AA- 등급의 민평금리와 비슷한 수준으로 조달가능하다. 현재 국고채 2년물과 3년물 금리는 3.470%, 3.402%로 역전됐다. 하이트진로의 경우 이번 발행에서 국고채 대비 크레딧 스프레드를 50~60bp까지 좁힐 수 있을 것으로 보인다.

하이트진로는 2011년 9월 진로가 하이트맥주를 합병하면서 탄생한 국내 최대 주류업체로 하이트진로홀딩스가 50.9%의 지분을 보유하고 있다. 압도적인 시장 지위와 더불어 전국적으로 생산·유통망 등을 보유하는 등 사업안정성이 우수하다고 평가받는다. 한국기업평가는 향후 신제품 출시에 따른 점유율 변동 및 수익성은 모니터링해야 한다고 밝혔다.

하이트진로는 이번 공모채로 조달한 자금을 채무상환에 쓸 계획이다. 하이트진로는 다음달 2021년 3월 발행한 공모채(500억원), 2019년 3월 발행한 공모채(900억원) 등 총 1400억원의 상환기일이 돌아온다. 한편 이번 공모채 프라이싱은 대표주관사를 맡은 신한투자증권, 대신증권, 미래에셋증권, KB증권 등 4곳이었다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 글랜우드PE, 3호 펀드 1조 규모로 내달 1차 클로징

- [i-point]미래아이앤지 "단순 세무조사 진행 중"

- [Deal Story]SK네트웍스, 렌터카 매각에도 공모채 투심 견조했다

- [Deal Story]세아제강, 3년물 회사채 흥행 이어갔다

- [Deal Story]LX인터, 복귀전서 1조 수요…언더금리 확보

- [한화그룹 승계 로드맵 점검]그룹내 자금 에어로 투입, 투자자 달랠수 있을까

- '첫 선' 모태 과기부 AI 출자, 정시 서류탈락자 '북적'

- [윤석열 대통령 탄핵]UAE국부펀드, '토종 헤지펀드' 출자 속도낸다

- [thebell note]리브스메드, 한국의 포드될까

- IPO 개선안에 코벤·하이일드펀드 투자자 불만 고조

김슬기 기자의 다른 기사 보기

-

- 유증 앞둔 이수페타시스, 관세 충격에 '혼돈'

- [Deal Story]'1위 사업자의 힘' 삼천리, 1조 수요 모았다

- [대한조선 IPO]교환사채 발행 기준 최저 지분가치 '1조'

- [대한조선 IPO]조선업 슈퍼사이클 진입…실적 호조까지 더했다

- [Deal Story]한숨돌린 고려아연, 뜨거웠던 시장 반응에 안도

- [대한조선 IPO]예비심사 청구 초읽기, 이사회 내부 정비 완료

- [발행사분석]'실적 부침' 삼천리, 재무안정성은 합격점

- IBK증권 경영총괄 부사장, 기은 부행장 출신 관행 이어갔다

- [도우인시스 IPO]뉴파워프라즈마의 선구안, 경영권 인수로 '화룡점정'

- 브랜드엑스코퍼레이션, 젝시믹스로 사명 바꿨다