[Deal Story]'1위 사업자의 힘' 삼천리, 1조 수요 모았다모집액 대비 13배 몰려…AA+등급 내에서도 금리 강세

김슬기 기자공개 2025-04-09 09:49:49

이 기사는 2025년 04월 08일 17시42분 thebell에 표출된 기사입니다

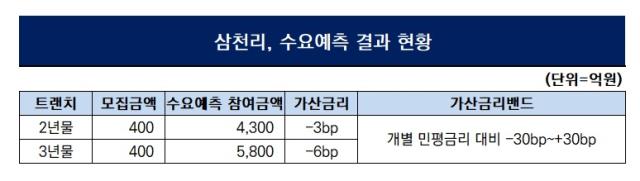

삼천리가 공모 회사채 수요예측에서 1조원이 넘는 수요를 확인했다. 2년물과 3년물 모두 개별민평금리보다 낮은 금리로 모집액을 채우면서 금리 역시 만족할 만한 수준으로 발행할 수 있을 것으로 보인다. 삼천리는 AA+의 우량한 신용등급을 보유하고 있고 안정적인 사업 구조가 기관투자자들의 투자심리를 끌어냈던 것으로 파악된다.8일 투자은행(IB) 업계에 따르면 이날 삼천리는 공모채 발행을 위한 기관 수요예측을 진행했다. 만기구조(트랜치)는 2년물과 3년물로 나눠 각각 200억원씩 총 800억원을 모집했다. 수요예측 결과에 따라 최대 1500억원까지 발행규모를 늘리겠다는 계획이다.

수요예측에서 2년물에는 총 4300억원, 3년물에는 5800억원 등 총 1조100억원의 수요가 확인됐다. 각 트랜치별 경쟁률은 각각 10.75 대 1, 14.5 대 1이었다. 전체 경쟁률은 12.625 대 1이었다. 중장기적으로 금리가 하향될 것으로 기대되면서 상대적으로 만기가 긴 3년물의 입찰이 더욱 치열했던 것으로 파악된다.

금리도 흡족할 만한 수준이었다. 삼천리는 이번 수요예측에서 희망 금리밴드를 개별민평금리 대비 -30~+30bp(1bp=0.01%p)로 제시했다. 2년물은 개별민평금리 대비 마이너스(-) 3bp, 3년물은 -6bp 수준에서 모집액이 모였다. 수요도 충분했던 만큼 증액발행도 확실시되는 상황이다.

삼천리의 신용등급 및 전망은 'AA+, 안정적'으로 우량한 등급을 보유하고 있다. 지난 7일 기준 AA+ 등급 민평 금리는 2년물이 2.834%, 2.894%였고 삼천리는 각각 2.817%, 2.878%였다. 동일 등급 내에서도 민평금리가 낮게 형성되어 있는 상황인데 수요예측에서도 언더 금리로 수요를 모은 것이다.

삼천리는 국내 수도권 기반의 도시가스업체로 경기도 남서부 13개시, 인천광역시 5개구 독점 공급권역을 확보하고 있고 국내 도시가스 업계(단일 업체 공급량 기준) 1위 사업자다. 2024년 별도 기준 3조5724억원의 매출과 286억원의 영업이익을 기록한 바 있다. 당기순이익은 527억원이었다. 전년 대비 실적은 다소 감소했다.

삼천리는 장점이 뚜렷한 발행사 중 하나다. 수익 구조가 안정적인 데다가 무차입 기조가 이어질 정도로 재무안정성이 매우 우수하다는 평가를 받고 있다. 기관투자자들 역시 수익성보다는 재무 안정성에 보다 힘을 실어줬다.

IB업계 관계자는 "삼천리는 안정적인 사업구조와 우수한 시장 점유율 덕에 기관투자자들의 꾸준한 수요가 있는 발행사"라며 "AA+등급이라는 우량등급을 보유하고 있다는 점도 기관투자자들을 모으는데 무리가 없었다"고 설명했다.

한편 삼천리 공모채 프라이싱은 대표 주관사인 KB증권, 신한투자증권, 키움증권, 미래에셋증권, 삼성증권, iM증권 등 총 6곳이 진행했다. 삼천리는 이번에 발행한 공모채를 활용해 2020년 5월(600억원)과 2023년 5월(900억원)에 발행한 회사채를 차환할 예정이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 딜

-

- [아이티켐 IPO]활발한 조달, RCPS·유상증자 당시 밸류 살펴보니

- [판 바뀐 종투사 제도]위험 익스포져 확대 전망, 리스크 파트 설득 '관건'

- [판 바뀐 종투사 제도]PBS 대상 확대…실효성은

- 크로스로드파트너스, 에이엘티 투자 1년 만에 회수 '시동'

- 'DIP 카드' 김병주 MBK 회장, 직접 출연 아닌 보증 택했다

- 중부CC 매각 속도전, 홀당 가격 100억 가능 관측

- '고려아연 우군' 베인캐피탈, 브릿지론→인수금융 대환 나선다

- '지붕형 태양광 인수' 스틱·에이치에너지, LP 모집 포인트는

- [판 바뀐 종투사 제도]신용공여 중견기업 확대, 수익 창출 루트 '고심'

- 앵커PE, '식품 첨가물 제조사' 현진그린밀 매각 추진

김슬기 기자의 다른 기사 보기

-

- [판 바뀐 종투사 제도]현실화 된 IMA '미래에셋 vs 한투' 2파전 가시화

- 우리금융, '최대 4000억' 신종자본증권 발행

- 유증 앞둔 이수페타시스, 관세 충격에 '혼돈'

- [Deal Story]'1위 사업자의 힘' 삼천리, 1조 수요 모았다

- [대한조선 IPO]교환사채 발행 기준 최저 지분가치 '1조'

- [대한조선 IPO]조선업 슈퍼사이클 진입…실적 호조까지 더했다

- [Deal Story]한숨돌린 고려아연, 뜨거웠던 시장 반응에 안도

- [대한조선 IPO]예비심사 청구 초읽기, 이사회 내부 정비 완료

- [발행사분석]'실적 부침' 삼천리, 재무안정성은 합격점

- IBK증권 경영총괄 부사장, 기은 부행장 출신 관행 이어갔다