유증 앞둔 이수페타시스, 관세 충격에 '혼돈' 일반청약 코앞, 확정발행가액과 현 주가 차이 미미

김슬기 기자공개 2025-04-10 08:45:47

이 기사는 2025년 04월 08일 13시33분 thebell에 표출된 기사입니다

이수페타시스가 유상증자를 위한 9부 능선을 넘었다. 유상증자의 최종 발행가액이 2만7800원으로 결정되면서 총 2825억원을 조달하기로 확정지었다. 다만 우리사주조합 청약과 구주주 청약을 앞두고 국내 증시가 롤러코스터를 타면서 긴장감을 늦추기 어려운 상황이다.현 주가가 발행가액에 비해 높게 형성돼 있기 때문에 여전히 기존 주주들은 청약에 참여하는 게 유리하지만 차이는 크지 않다. 이수페타시스가 영위하는 사업 업황 자체도 조정을 받고 있다. 다만 이수페타시스 입장에서는 당초 제이오 인수를 철회한 뒤 발표했던 모집총액(2500억원)에 비해 많은 자금을 조달할 수 있다.

◇확정 발행가액 발표 이후 주가 급등락 반복

8일 금융투자업계에 따르면 이수페타시스는 유상증자 발행가액을 2만7800원으로 확정지었다. 이에 따라 모집총액은 2825억원이 됐다. 오는 9일 우리사주조합 청약이 있고 오는 9~10일 양일간 구주주 청약이 진행된다. 14~15일에는 일반 공모청약이 이뤄지고 다음달 2일에 신주 상장될 예정이다.

유상증자의 발행가액은 1차 발행가액과 2차 발행가액 중 낮은 가액을 기준으로 하는데 이번 2차 발행가액으로 결정됐다. 2차 발행가액은 구주주 청약일개시일인 4월 9일 전 제3거래일을 기산일(4월 4일)로 해서 1주일 가중산술평균주가 및 기산일 종가를 산술평균한 뒤 할인율(15%)을 적용해서 산출했다.

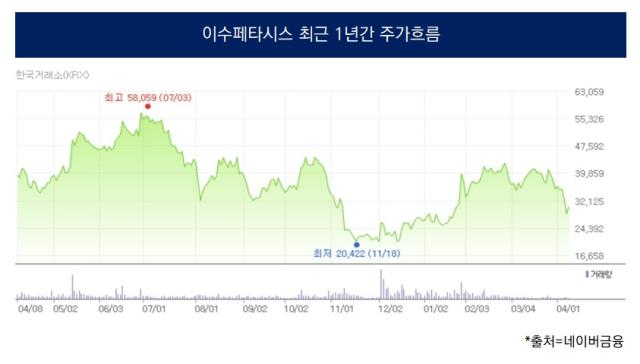

지난 3월 31일부터 4월 4일까지 5영업일의 주가 평균은 3만4993원이었다. 기산일 종가는 3만2650원이었다. 즉 3만2000~3만4900원대에서 주가가 형성돼 있었을 때 확정 발행가액이 결정됐다. 하지만 지난 7일에만 전일대비 12.25% 주가가 급락, 2만8650원에 마감했다. 이는 미국발 상호관세 부과 충격으로 인해 증시가 폭락한 영향을 받은 것이다.

회사 입장에서는 다행히 급락 전에 유상증자 확정 발행가액을 결정지어서 자금조달에는 영향이 없었다. 오히려 제이오 인수 철회 후 발표했던 모집총액(2500억원) 대비해서 모집가액이 늘어났다. 전일 급락에도 8일에는 국내 코스피가 동반 상승하면서 이수페타시스 역시 전일 대비 회복세를 보이면서 주가가 3만원대로 회복하기도 했다.

◇전망은 양호, 관세·소송 영향도 가시권

주가 변동성이 커지면서 우리사주나 기존 주주들의 고민은 커지는 상황이다. 현 주가와 발행가액은 8% 정도밖에 차이가 나지 않는다. 우리사주조합의 경우 3% 물량이 배정됐는데 해당 물량은 보호예수 대상이기 때문에 향후 1년간 주가 흐름이 중요하다. 이 때문에 이번 유상증자 비율(16.07%) 등을 고려하면 향후 주가가 우상향할지는 미지수다.

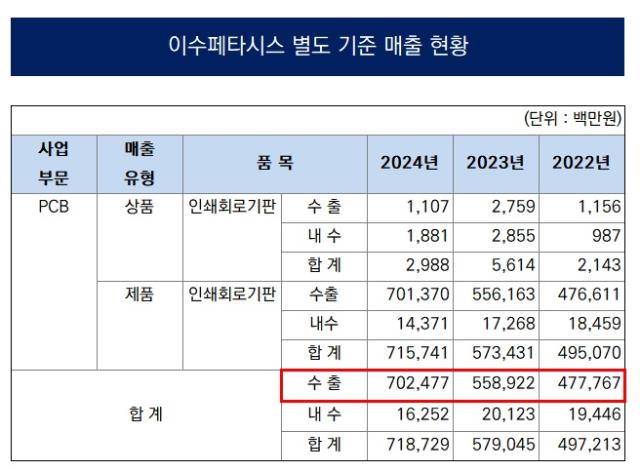

기존 주주들 역시 구주주 청약을 통해 보유 주식의 단가를 낮출 수 있지만 신주 상장 이후의 주가 흐름을 가늠하기 쉽지 않다. 또한 미국발 관세 여파로 인해 주식시장 변동성이 큰 데다가 이수페타시스 역시 수출 비중이 압도적으로 큰 상황이기 때문에 영향을 받을 것으로 보인다. 제이오 인수 철회로 소송 역시 진행 중이다.

시장에서는 올해 이수페타시스의 매출 전망치를 1조66억원, 영업이익 1595억원, 순이익 1228억원으로 보고 있다. 이는 전년대비 각각 20.3%, 56.5%, 65.9% 늘어난 수치다. 이수페타시스는 초고다층 인쇄회로기판(MLB)을 생산하는 기업으로 엔비디아, 구글 등 미국 빅테크를 고객사로 두고 있기도 하다.

증권업계 관계자는 "이수페타시스의 경우 이번 유상증자를 두고 여러 번 입장을 바꿨었다는 점을 고려하면 대주주 리스크를 배제하기 어렵다"며 "현재 업황 역시 조정 받는 상황이어서 유상증자 이후 주가가 우상향하려면 시일이 걸릴 수 있다"고 설명했다.

다만 이번 이수페타시스는 유상증자를 진행하면서 수차례 금융당국의 정정 요구를 받았던 만큼 대주주인 이수(21.19%)가 초과 청약분까지 해서 서 120%(250만여주)를 배정받을 예정이다. 보유현금과 은행권 차입, 회사채 발행 등을 통해 자금을 마련하겠다는 방침이다. 필요한 자금은 총 697억원이다. 특수관계인 중에서는 김상범 회장만 청약에 참여한다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 딜

-

- [아이티켐 IPO]활발한 조달, RCPS·유상증자 당시 밸류 살펴보니

- [판 바뀐 종투사 제도]위험 익스포져 확대 전망, 리스크 파트 설득 '관건'

- [판 바뀐 종투사 제도]PBS 대상 확대…실효성은

- 크로스로드파트너스, 에이엘티 투자 1년 만에 회수 '시동'

- 'DIP 카드' 김병주 MBK 회장, 직접 출연 아닌 보증 택했다

- 중부CC 매각 속도전, 홀당 가격 100억 가능 관측

- '고려아연 우군' 베인캐피탈, 브릿지론→인수금융 대환 나선다

- '지붕형 태양광 인수' 스틱·에이치에너지, LP 모집 포인트는

- [판 바뀐 종투사 제도]신용공여 중견기업 확대, 수익 창출 루트 '고심'

- 앵커PE, '식품 첨가물 제조사' 현진그린밀 매각 추진

김슬기 기자의 다른 기사 보기

-

- [판 바뀐 종투사 제도]현실화 된 IMA '미래에셋 vs 한투' 2파전 가시화

- 우리금융, '최대 4000억' 신종자본증권 발행

- 유증 앞둔 이수페타시스, 관세 충격에 '혼돈'

- [Deal Story]'1위 사업자의 힘' 삼천리, 1조 수요 모았다

- [대한조선 IPO]교환사채 발행 기준 최저 지분가치 '1조'

- [대한조선 IPO]조선업 슈퍼사이클 진입…실적 호조까지 더했다

- [Deal Story]한숨돌린 고려아연, 뜨거웠던 시장 반응에 안도

- [대한조선 IPO]예비심사 청구 초읽기, 이사회 내부 정비 완료

- [발행사분석]'실적 부침' 삼천리, 재무안정성은 합격점

- IBK증권 경영총괄 부사장, 기은 부행장 출신 관행 이어갔다