[저축은행 유동성 진단]KB저축, 예수금 축소에 유동성 개선 '제한적'예치금 줄고 4Q 예수금 14.4%↓…수익성 악화에 ROE -28%, NPL비율도 10%

김서영 기자공개 2024-04-26 12:38:48

[편집자주]

최근 저축은행업계는 2022년 레고랜드 사태, 2023년 태영건설 워크아웃 등 여러 변수를 맞닥뜨리고 있다. 이에 따라 저축은행사의 유동성비율이 저점과 고점을 오가며 출렁이는 모습을 보였다. 작년 말부턴 부동산PF 부실 발생에 적극 대응하기 위해 하향 안정세를 보이던 유동성비율을 다시 끌어올리고 있다. 저축은행업계 및 주요 대형사의 유동성 지표와 대출 현황 등을 바탕으로 부실 위험성과 대응 능력을 진단해본다.

이 기사는 2024년 04월 23일 17시23분 THE CFO에 표출된 기사입니다

KB저축은행이 지난해 예치금은 물론 예수부채 규모를 줄이면서 유동성비율 개선 작업이 제한적으로 이뤄졌다. 79개 저축은행 가운데 하위 8위, 금융지주 계열 저축은행 중에선 하위 3위에 랭크됐다.유동성 관리만큼 주의를 기울여야 할 건 건전성이다. 문제가 되는 부동산 프로젝트파이낸싱(PF) 대출채권 연체율은 안정적으로 관리됐다. 하지만 건설업 관련 연체율이 11%를 넘었다. 전체 고정이하여신(NPL)비율도 두 자릿수를 기록했다.

◇유동성비율 '하위권', 예치금·예수부채 줄어든 영향

작년 말 기준 KB저축은행의 유동성비율은 132.29%로 나타났다. 이는 79개 저축은행 가운데 하위권에 해당하는 수치다. 금융지주 계열 저축은행 중에선 신한저축은행(119.84%), IBK저축은행(121.74%)의 뒤를 이어 세 번째로 낮은 유동성비율을 기록했다.

2022년 말까지만 해도 유동성비율이 200% 수준을 유지했다. 유동성비율은 2022년 말 201.08%에서 이듬해 3월 말 196.96%를 기록했다. 작년 6월 말 215.82%를 찍었다. 같은 해 11월 발생한 레고랜드 사태에 대응하기 위해 유동성을 확보하느라 작년 상반기 가파르게 유동성비율을 높였던 타 경쟁사와 상반되는 모습이었다.

그러나 작년 9월 말 유동성비율이 105.46%까지 하락했다. 법정기준 유동성비율은 100%다. 작년 말 132.29%까지 오르긴 했으나 200%를 웃돌던 수준까진 회복되지 못했다. 1년 새 유동성비율이 낮아진 이유는 예치금을 포함한 현금및현금성자산이 감소했기 때문으로 풀이된다.

2022년 말 유동성비율이 201%를 넘었을 당시 현금및현금성자산은 4056억원이었다. 그러나 작년 말 1772억원으로 1년 새 56.3% 감소했다. 특히 예치금의 감소가 두드러졌다. 구체적으로 예치금이 4051억원에서 1768억원으로 줄었다. 이자율이 3.55~3.63%인 저축은행중앙회 예치금이 2610억원에서 630억원으로 75.95% 축소된 영향이 컸다.

예치금 축소뿐만 아니라 예수금 축소도 유동성비율에 영향을 끼쳤다. 2022년 말 2조7216억원이었던 예수부채 잔액은 지난해 1분기와 2분기 각각 2조5695억원, 2조5374억원을 기록하며 감소세가 이어졌다. 3분기 2조7248억원으로 증가했으나 작년 말 2조3323억원으로 다시 줄었다. 4분기 동안에만 14.4% 줄어든 셈이다.

대출부채는 상대적으로 감소 폭이 크지 않았다. 2022년 말 KB저축은행의 대출부채 규모는 2조5866억원이었다. 지난해 매분기 규모가 줄어들더니 작년 말 2조4066억원으로 6.96% 감소했다.

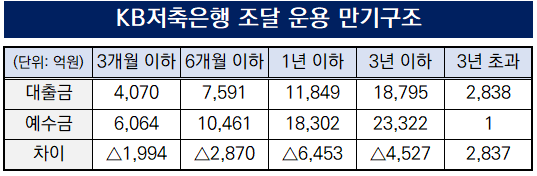

◇만기구조 불일치 심화…NPL 10%, 건전성 관리 특명

KB저축은행 대출부채 만기구조는 전년보다 장기화한 모습이다. 잔존 만기 1년 이내 대출채권의 비중은 2022년 말 61.56%에서 작년 말 49.24%로 12.32%p로 줄어들었다. 6개월 이내 만기가 도래하는 대출부채 비중도 39.95%에서 31.54%로 감소했다. 반면 3년 초과 대출부채 비중은 9.26%에서 11.79%로 2.53%p 증가했다.

대출부채와 반대로 예수부채 만기구조는 단기화되면서 불일치가 심화됐다. 2022년 말 잔존 만기 3개월 이내 예수부채 비중은 18.11%에서 작년 말 26%로 두 배가량 증가했다. 6개월 이내에 만기가 돌아오는 예수부채 비중도 같은 기간 34.95%에서 44.85%로 9.9%p 증가했다.

영업을 축소하며 유동성 관리에 전념하다 보니 수익성 악화를 피할 수 없었다. 작년 말 기준 KB저축은행의 총자산이익률(ROA)은 -3.11%로 전년(0.44%)과 비교해 마이너스로 전환됐다. 자기자본이익률(ROE)은 심각하다. 작년 말 기준 ROE는 -28.07%로 전년(4.32%) 대비 큰 폭으로 떨어졌다.

건전성 관리에도 주의가 필요하다. 작년 말 NPL비율은 10.11%로 두 자릿수를 기록했다. 2.07%에 불과했던 전년과 비교해 1년 새 8.04%p 급등한 수치다. 같은 기간 부동산PF 대출채권 연체율은 2.76%로 양호한 수준을 보였으나 건설업 관련 대출채권 연체율은 11.44%로 높은 수치를 나타냈다.

KB저축은행 BIS비율도 하락세를 보였다. 2022년 말 기준 BIS비율은 12.61%였는데 1년 새 1.84%p 하락한 10.77%를 기록했다. 이는 79개 저축은행 가운데 하위 5위에 해당하는 수치다. 업계 전체 BIS비율 14.35%를 밑돌지만, 법정기준 8%보다는 2.77%p 높다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]인텔렉추얼디스커버리, 원트랜스폼과 파트너쉽 체결

- hy, 계절 맞춘 '잇츠온 박속 연포탕' 신제품 출시

- 'e빔 전문' 쎄크, 수요예측 흥행...IPO 공모가 최상단 확정

- [i-point]미래아이앤지, 수협은행에 'SWIFT ISO20022' 솔루션 공급

- 넥슨 '카잔' 흥행 비결은 '보스전·최적화·소통'

- [WM 풍향계]"금 팔까요? 살까요?" 엇갈리는 문의 급증

- 오라이언 이성엽, '메자닌' 안목 적중…코벤 성과 눈길

- 제일엠앤에스, CB 투자 운용사 어쩌나

- [2025 주총 행동주의 리포트]표대결 아닌 설득에 초점…트러스톤 '대화형 주주행동'

- 연금 통합한 우리은행 WM그룹, 컨설팅 파트 간판 바꾼다

김서영 기자의 다른 기사 보기

-

- [떠오르는 모듈러 건축]자연과환경, 전문 자회사 출범…사업 확장 드라이브

- [Company Watch]'모듈러 자회사' 코오롱이앤씨, 매출 400억 돌파 '질주'

- [건설사 미수금 모니터]코오롱글로벌, 공사비 회수 '이상 무'

- [건설사 미수금 모니터]HL디앤아이한라, 지방주택 현장 공사비 회수 '착착'

- [건설리포트]동문건설, 수주목표 '1.2조' 실적 반등 나선다

- 인창개발, 가양동 CJ 공장부지 매입 5년 만에 착공

- [디벨로퍼 리포트]KT에스테이트, '호텔사업 호조'에 역대 최대 실적

- [Company Watch]GS건설, 해외 모듈러 신사업 '외형 확장' 성과

- [건설리포트]부영주택, 저조한 분양 탓 수익성 회복 고전

- [thebell note]모듈러 주택, 진가를 발휘할 때