[메자닌 조기 상환 점검]파라다이스의 적극 대응, 시장에 보내는 시그널유동성 발판 3회차까지 누적 1585억 상환, 재무 자신감·미래 조달 유연성 확보

정유현 기자공개 2025-01-20 07:55:18

[편집자주]

국내 증시 변동성이 확대되고 있다. 미국 실업률 상승 등 경기 침체 신호 가시화 및 글로벌 머니 무브 가속에 따른 영향이다. 'R(경기침체)의 공포' 속 주요국 증시가 일제히 급락한 가운데 한국 주식 시장도 그 충격을 고스란히 흡수하고 있다. 이미 고금리 기조가 장기화되며 운신의 폭이 좁아진 국내 상장사들은 글로벌 증시 변동에 따른 기업 가치 관리 이슈에도 직면했다. 특히 앞서 저리로 메자닌을 발행한 기업의 경우 투자자 조기상환 압박이 거세지는 추세다. THE CFO는 변동성 장세 속 국내 상장사의 메자닌 상환 이슈와 재무 영향들을 짚어본다.

이 기사는 2025년 01월 15일 13시11분 thebell에 표출된 기사입니다

파라다이스가 팬데믹 당시 운영자금 마련과 채무 상환을 위해 발행했던 전환 사채(CB) 누적분을 잇따라 털고 있다.당시 투자자들은 보유 부동산 가치와 향후 캐시플로 흐름 개선 가능성이 큰 점에 높은 점수를 줬다. 무엇보다 투자금 회수 안정성이 높다는 점에서 주요 증권사와 헤지펀드 운용사들이 CB 투자에 적극 참여했다. 하지만 주가가 기대치와 다르게 엇박자를 타면서 투자자들의 조기상환청구권(풋옵션) 요구가 몰리고 있다.

부채 상환이 경영 현안으로 떠오른 가운데 파라다이스는 보유 자금을 활용해 부채를 갚아 재무 부담을 낮추는 등 침착하게 대응하는 모습이다. 특히 CB의 주식 전환 리스크 해소가 결과적으로 주가에 긍정적으로 작용할 수 있어 자금 조달의 유연성도 확보한 상황으로 풀이된다.

◇3회차 풋옵션 823억규모 지급 예정, 미전환 물량 290억 규모

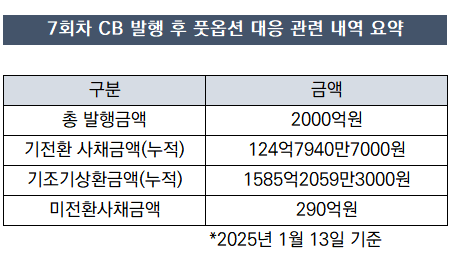

파라다이스는 2021년 8월 발행한 2000억원 규모 7회차 CB의 풋옵션을 대응하고 있다. 발행 후 36개월이 지난 작년 8월 풋옵션이 개시됐고 주가와 전환가의 괴리가 커지자 투자자들이 일정에 맞춰서 풋옵션을 청구하고 있다.

최근 3회차 풋옵션 청구일(조기상환 지급일 2025년 2월 12일)이 도래하면서 파라다이스는 823억50000만원 규모의 CB를 취득하기로 결정했다. 미전환 물량은 290억원 규모다.

파라다이스는 세 번의 풋옵션을 대응하는 과정에서 자본 시장에 의미있는 시그널을 주고 있다는 평가다. 일단 대응 규모가 큰 편이다. 1회차 조기상환금은 91억원 수준이었지만 2회차 약 671억원 규모, 3회차 풋옵션 대응은 823억원 규모다.

사채권자와 논의를 통해서 향후 주가가 반등할 상황을 기다릴 수 있지만 정해진 풋옵션 일정에 맞춰서 적극 부채를 갚고 있다. 충분한 유동성을 가지고 재무 전략을 짜고 있는 상황을 알린 것으로 해석할 수 있다. 덩달아 부채 비율도 낮췄다. 작년 3분기 말 별도 기준 부채 비율은 81%다. 2023년 말 85%대비 소폭 하향됐다.

2024년 3분기말 별도 기준 파라다이스의 현금성 자산은 2386억원 수준이다. 단기 유동화 가능한 금융 자산을 살펴보면 MMF(머니마켓펀드) 비히클로 2000억원 규모를 운용하고 있다. 자기 자금을 활용해 부채를 갚을 수 있는 여력이 있는 상황이다. 풋옵션을 갚으면서 CB의 주식 전환에 따른 기존 주주 지분 가치 희석 리스크를 방어했다. 장기적으로 주가에 호재로 작용할 가능성도 크다.

◇신임 CFO의 레버리지 전략 관심

이제 자본 시장의 눈은 파라다이스의 넥스트 스텝에 집중돼있다. CB 풋옵션 대응에 따라 현금이 지출됐을 뿐 아니라 숙원사업인 장충동 호텔 건립 프로젝트가 있기 때문이다. 자본 시장에 조달을 위한 문을 두드릴 가능성이 크다. 파라다이스는 호텔 개발 사업에 약 5500억원의 자금이 필요할 것으로 계산기를 두드리고 있다.

작년 말 장기 공석 상태였던 CFO 충원도 마쳤다. SK와 호반그룹 등을 거치며 재무와 경영 분야에서 역량을 쌓은 이찬열 전무를 신임 CFO에 임명했다. 재무 안정성을 제고하고 효율적인 레버리지 전략을 짜는 임무를 수행할 것에 무게가 실린다.

7회차 CB 물량을 적극적으로 털어내는 것도 단기 유동성을 활용해 향후 조달 과정에서 유연성을 확보하기 위한 목적으로 풀이된다. 파라다이스의 주가 하락이 펀더멘탈의 문제는 아니기 때문이다. 주가 회복 가능성이 있는 만큼 CB 부채를 정리하고 재조달하는 전략에 방점을 찍고 있는 것으로 해석된다.

파라다이스 관계자는 "현재 전환사채에 대한 조기 상환 청구권(풋옵션) 행사가 3차까지 진행됐고, 잔여금액은 290억 원이다"며 "앞으로 남은 전환사채에 대해 사채권자의 조기 상환 청구 또는 주식 전환 수요에 맞춰 유동적으로 대응할 계획"이라고 설명했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- [i-point]윤상철 엑스페릭스 대표, 트럼프 취임식 '대미 네트워크'

- [현대백화점 비전 2030 중간점검]압도적인 기조본 '파워', 정지선의 믿을맨 면면은

- [i-point]케이웨더, 한국마사회에 공기측정기 공급

- [코스닥 상장사 매물 분석]'2년만에 매각 재도전' 알엔투테크, 유상증자 '눈길'

- [거래재개 노리는 코스닥사]'경영권 분쟁' 미디어젠, 상반기 매듭 '촉각'

- [딥테크 포커스]아이에스시, 첨단반도체 테스트 기술 확장

- [i-point](여자)아이들 민니, 첫 미니앨범 'HER' 활동 본격화

- [i-point]신테카바이오, 코로케이션 매출 '캐시카우' 자신

- [두산스코다파워 체코 IPO]타이밍 '굿'...대형수주 앞둔 유럽 공략 '재원 마련'

- [두산스코다파워 체코 IPO]내달 초 레이스 마무리…'프라임마켓' 마지막 관문

정유현 기자의 다른 기사 보기

-

- [불닭볶음면 성공기]트리거가 된 '챌린지', 현지화 전략 승부수

- [메자닌 조기 상환 점검]파라다이스의 적극 대응, 시장에 보내는 시그널

- [불닭볶음면 성공기]브랜드 충성도 높인 탄생 서사, 메가브랜드 등극

- [CFO는 지금]고관주 이랜드그룹 전무, 전략적 자본 재배치 박차

- [Company Watch]LF, 투자업 시너지 발판 '미래 준비' 본격화

- [레버리지&커버리지 분석]동원산업, 현금 흐름 활용 재무 건전화 '탄력'

- [비상장사 재무분석]자생력 갖춘 이랜드이츠, 그룹 내 위상 달라졌다

- [롯데 성장 전략 대전환 선포 1년]신사업 힘 싣는 오너십, 미래 준비 '장기전' 돌입

- [롯데 성장 전략 대전환 선포 1년]급물살 탄 그룹 새판 짜기, 속도보다 방향 '무게'

- [롯데 성장 전략 대전환 선포 1년]비핵심 자산 매각 선회, 전환점 마련 방향성 '유효'