제주신화월드, 담보대출 2150억 리파이낸싱 '막바지' 대출금리 6.0~8.2% 구성, 만기 2028년 4월까지…내달 28일 기표 예정

박새롬 기자공개 2025-03-21 07:38:18

이 기사는 2025년 03월 20일 07시34분 thebell에 표출된 기사입니다

제주신화월드 리조트를 운영하는 람정제주개발이 2150억원 규모 담보대출 리파이낸싱을 다음달 말 마무리할 예정이다. 대출금리는 기존 메리츠증권에서 조달한 수준보다 낮게 책정된다. 이번 리파이낸싱을 통해 향후 고급형 콘도미니엄 추가 개발도 계획하고 있다.20일 관련 업계에 따르면 내달 28일 제주신화월드 담보대출 리파이낸싱 기표가 마무리될 것으로 보인다. 람정제주개발이 소유, 개발하는 제주신화월드 내 'R지구(Plot R)'와 'H지구(Plot H)'를 담보로 한 총 2150억원 규모의 담보대출을 실행하는 내용이다.

기존 메리츠금융계열로부터 빌린 차입금을 상환하고 사업 운영비용, 금융비용을 충당하기 위한 목적이다. 람정제주개발이 기존에 메리츠화재해상보험, 메리츠캐피탈 등으로부터 차입한 2365억원 가운데 2150억원에 대한 리파이낸싱이 진행되는 것이다.

조달 금액은 트랜치A가 1800억원, 트랜치B가 350억원이다. 대출기간은 올해 4월부터 2028년 4월까지 3년간이다. 대출금은 전액 일시에 인출된다. 당초 이달 말까지 기표 완료될 예정이었으나 한 달 지연됐다. 기존 대출 만기가 6월 28일인 만큼 여유 있게 진행되는 상황이다.

트랜치A 대주로는 우리은행과 우리투자증권, 미래에셋캐피탈, 새마을금고중앙회, 한국투자증권과 한국투자리얼에셋운용, 현대커머셜 등이 참여한다. 트랜치B에는 OK캐피탈과 대신에프앤아이, BNK저축은행, 푸른저축은행, 스마트저축은행, 무림캐피탈 등이 들어갈 것으로 보인다.

기존에 메리츠증권에서 받은 대출조건 대비 금리가 낮아졌다. 당초 금리는 표면상 약 7~8% 수준이었는데 실제 부담해야 하는 총 비용은 10%대에 달해 금융비용 부담이 높았다. 이번 리파이낸싱을 통해 트랜치A는 6%(변동금리), 트랜치B는 8.2%(고정금리)로 조정될 예정이다.

제주신화월드의 리파이낸싱은 제주 서머셋호텔 등 우량 부동산 자산을 담보로 하고 있어 무리 없이 마무리될 것으로 보인다. 공공기관인 제주국제자유도시개발센터(JDC)가 추진하는 사업이라는 점도 업계에서 리스크가 낮다고 보는 요인이다.

람정제주개발은 사업 진행을 위해 2150억원 담보대출 외에도 지배기업(Shin Hwa World Limited)과 특수관계자(Happy Bay Pte. Ltd.)를 통해 6500억원 가량의 외화자금을 자체 조달하고 있다.

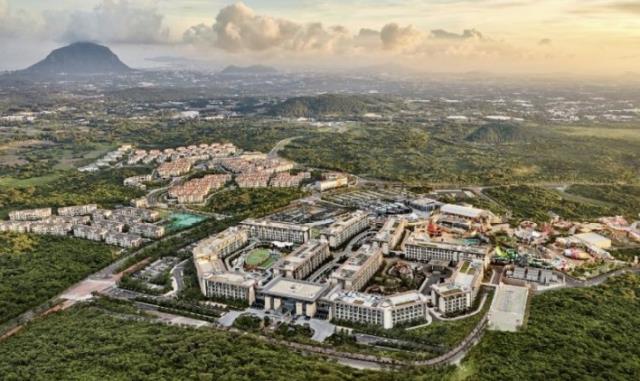

제주신화월드는 제주특별자치도 서귀포시 안덕면 일대 전체 약 250만㎡ 부지 신화역사공원에 약 25억 달러(2조7000억원) 자금이 투입된 프로젝트다.

중국 100대 부동산기업 중 하나인 랜딩그룹의 양지혜(Yang Zhihui) 회장이 개발을 진행한 사업이다. 양 회장은 지난 2013년 홍콩 상장법인 랜딩인터내셔널을 통해 국내에 람정제주개발을 출범하고 신화월드 개발에 나섰다. 람정제주개발은 랜딩인터내셔널이 100% 지분 투자해 설립됐다.

2018년 1단계 시설(A·R·H지구)이 개장됐다. 메리어트호텔과 란딩호텔서머셋콘도, 신세계몰, JDC면세점, 테마파크, MICE시설, 외국인 전용 카지노 등이 운영되고 있다. 호텔과 리조트 등 숙박시설의 총 객실 수는 약 2000호실에 달한다. 테마파크는 지하 1층~지상 2층, 총 30개동, 28만㎡ 규모로 조성돼 있다.

1단계 개장 이후 신화월드 2단계 개발사업도 추진할 계획이었으나 지연되고 있다. 2단계는 12만2000㎡ 부지에 고급 호텔 및 리조트, 테마파크 등을 개발할 계획이다. 1조원 이상 사업비가 소요될 전망이다.

람정제주개발은 제주신화월드 사업 매출을 통해 대주단에 대출이자를 지급하고 있다. 매출이 감소하고 있는 점은 우려 요소다. 2023년 말 제주신화월드 매출은 2023년 1754억원으로 전년(2319억원) 대비 24% 줄었다. 특히 호텔 매출이 20%가량 줄었고 콘도매출은 절반 수준으로 떨어졌다.

이에 따라 영업손실도 128억원에서 255억원으로 두 배가량 늘었다. 당기순손실은 28% 증가한 1432억원으로 집계됐다. 지난해 이자 지급액은 175억원으로 전년(146억원)보다 늘었다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- 씨앤씨인터내셔널, ‘코스모프로프 월드와이드 볼로냐 2025’ 참가 성료

- [i-point]넥스턴바이오, 대표이사 교체 결정

- [코스닥 주총 돋보기]바이오솔루션 '카티라이프', 중국 시장 상륙 '초읽기'

- '아쉬운 성적' 한솔홀딩스, 한솔아이원스 '군계일학'

- 더벨의 새로운 정보서비스 'theBoard'를 소개합니다

- [주주총회 현장 돋보기]현대지에프홀딩스 "상표권 사용료 CI 개발이 우선"

- [반전 준비하는 SK온]'가뭄에 단비', 통합법인 첫 배당 인식

- [토종 AI 반도체 생태계 분석]망고부스트, '미완의 대기' DPU 상용화 이뤄낼까

- [i-point]아이티센피엔에스, 랜섬웨어 무료 보안 진단 캠페인 진행

- [i-point]라온시큐어-아이앤텍, 대학 디지털ID 사업 협력

박새롬 기자의 다른 기사 보기

-

- [디벨로퍼 프로젝트 리포트]네오밸류, '앨리웨이 오산' 시공사 다시 찾는다

- [PF Radar]웰스어드바이저스, 수서역세권 3블록 본PF 전환 완료

- 최금락 태영건설 대표 "자산매각이 유의미한 성과"

- 아이에스동서, '이차전지 재활용' 미국 법인 설립

- [thebell note]누구를 위한 미분양 대책인가

- 대방건설, 계열사 통해 LH 영종도 부지 낙찰

- 박상신 DL이앤씨 대표 "올해 주택사업, 공공발주 무게"

- 임피리얼 팰리스 호텔, 4000억 리파이낸싱 마무리 수순

- [서울시 역세권활성화 사업 점검]안암역 우신향병원 부지, 29층 주상복합 개발 '속도'

- 제주신화월드, 담보대출 2150억 리파이낸싱 '막바지'