[우리금융 M&A 전략 점검]걱정 없는 '이중레버리지비율', 관건은 'CET1비율' 관리⑥금융당국 권고치보다 30%p 낮아 여유…CET1은 하락 압력 견뎌야

최필우 기자공개 2023-11-14 07:16:41

[편집자주]

우리금융이 상상인저축은행 인수를 추진하면서 임종룡 체제 첫 M&A에 시동을 걸었다. 저축은행 인수로 몸을 풀고 내년 증권사와 보험사 인수에 나서는 수순이 점쳐진다. 증권과 보험이 추가되면 우리금융은 진정한 종합금융그룹으로 재탄생할 수 있다. 계열사 시너지, 자금 조달, 자본비율, 자본 확충 등 여러 요인이 얽혀 있는 고차방정식을 풀어야 가능한 일이다. 더벨은 우리금융 계열사 현주소를 짚고 M&A 전략을 점검해본다.

이 기사는 2023년 11월 09일 15시32분 thebell에 표출된 기사입니다

우리금융은 비은행 계열사 인수합병(M&A) 전략을 수립할 때 이중레버리지비율과 보통주자본(CET1)비율을 고려해야 한다. 이중레버리지비율은 자본총계 대비 자회사 출자총액 비율을 의미한다. CET1비율은 총자본에서 보통주로 조달되는 자본의 비율로 금융회사의 손실흡수 능력을 보여준다.우리은행은 이중레버리지비율 측면에서 걱정이 덜하다. 아직 증권사, 보험사를 인수하지 않아 금융당국 권고치를 밑돈다. 잠재적 M&A 경쟁사와 비교해도 유리한 조건을 가지고 있다. 다만 우리은행의 공격적인 기업금융, 글로벌 영업으로 하락 압력을 받고 있는 CET1비율을 관리하는 게 관건이다.

◇이중레버리지비율, 하나금융보다 유리

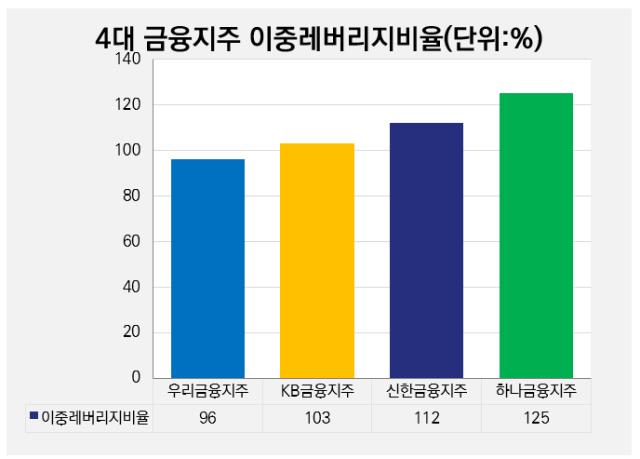

금융감독원 금융통계정보시스템에 따르면 우리금융은 올 상반기 기준 이중레버리지비율 96%를 기록했다. 우리금융 자본총계는 23조8492억원이고 자회사에 대한 출자 총액은 22조7964억원이다. 자회사 출자 금액이 자본총계를 넘어서지 않는 셈이다.

금융 당국은 금융지주 이중레버리지비율을 130% 이하로 권고하고 있다. 금융지주는 자회사와 달리 그룹의 재무 안정을 책임져야하는 만큼 이중레버리지비율을 통해 출자 정도를 조율하자는 취지다. 권고 사안일 뿐 강제는 아니지만 금융지주에서도 실질적인 마지노선으로 삼고 있다.

우리금융 이중레버리지비율은 당국 권고치를 크게 밑도는 수준이다. 2019년 지주사 재건 이후 계열사를 꾸준히 늘려 왔지만 비은행 계열사 중에서도 출자해야 하는 규모가 큰 증권사와 보험사를 아직 인수하지 않았기 때문이다.

경쟁사와 비교해봐도 우리금융의 이중레버리지비율은 낮다. KB금융은 103%, 신한금융은 112%, 하나금융은 125%다. 우리금융을 제외하면 자회사 출자 금액이 자본총계를 넘어서는 수준이다.

이중레버리지비율만 놓고 보면 우리금융은 하나금융보다 유리한 고지를 점하고 있다. 하나금융은 우리은행이 의식해야 하는 비은행 M&A 경쟁 상대다. KB금융과 신한금융도 추가적인 M&A 가능성을 열어두고 있지만 우리은행 만큼 비은행 계열사 M&A가 절실한 곳은 하나금융이다.

하나금융은 보험사 인수전에서 우리금융과 맞붙을 가능성이 있다. 하나생명을 자회사로 두고 있지만 업계 최하위권이어서 M&A를 통한 보강이 필요하다. 이에 올해 KDB생명 인수를 타진했으나 결국 인수하지 않는 쪽으로 가닥을 잡았다. 업계에서는 금융 당국 권고치에 육박해 있는 이중레버리지비율도 감안됐을 것으로 관측하고 있다.

◇우리은행 '기업금융·글로벌' 행보, CET1비율 하락 요인

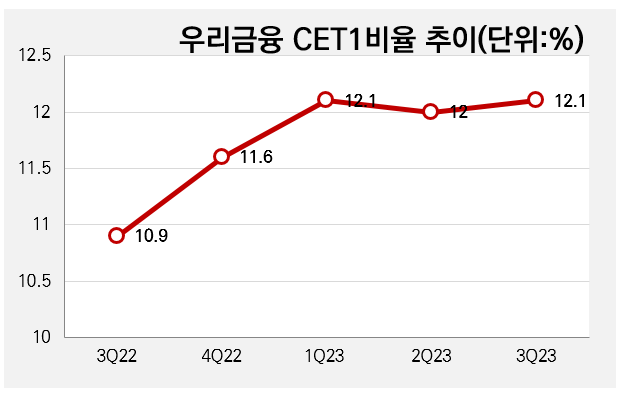

우리금융은 이중레버리지비율보다 CET1비율 관리에 주력해야 한다. CET1비율은 영업 활동, 주주환원 정책은 물론 M&A에도 고려해야 하는 지표다. 자회사를 인수하면 그룹 위험가중자산(RWA)이 증가하고 CET1이 하락하기 때문에 다른 의사결정에 영향을 미칠 수 있다.

우리금융 CET1비율은 지난 3분기 기준 12.1%로 잠정 집계됐다. 지난해 3분기 0.9%, 4분기 11.6%를 기록한 데 이어 올해 1분기 12.1%로 올라선 이루 12%대를 유지하고 있다.

우리금융의 CET1비율은 KB금융, 신한금융, 하나금융에 비해 낮은 수준이다. 각 금융지주는 각기 다른 적정 CET1비율을 정해놓고 있다.

우리금융은 12%를 유지한다는 방침을 세웠다. 우리금융은 저축은행 인수는 물론 증권사, 보험사 M&A 이후에도 12% 이상의 CET1비율을 유지할 수 있도록 자본력을 보강해야 한다.

다만 우리은행의 공세적인 영업 활동으로 CET1비율 관리 난이도가 높아졌다. 우리은행은 기업금융 명가 재건을 선언하고 법인 대출 확장에 주력하고 있다. 대출 증가는 RWA 확대로 이어져 CET1비율 하락 압력으로 작용한다. 글로벌 사업 강화 차원에서 최근 주요 해외 법인에 수천억원 규모로 출자한 것도 CET1비율 관리에 부담이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

최필우 기자의 다른 기사 보기

-

- [금융지주 해외은행 실적 점검]우리은행, 동남아 3대 법인 '엇갈린 희비' 출자 전략 영향은

- [금융지주 해외은행 실적 점검]우리은행, 해외 법인장 인사 '성과주의 도입' 효과는

- [금융지주 해외은행 실적 점검]신한카자흐, 2년 연속 '퀀텀점프' 성장 지속가능성 입증

- [thebell note]김기홍 JB금융 회장 '연봉킹 등극' 함의

- [하나금융 함영주 체제 2기]명확해진 M&A 원칙, 힘실릴 계열사는 어디

- [금융지주 해외은행 실적 점검]신한베트남은행, 한국계 해외법인 '압도적 1위' 지켰다

- [하나금융 함영주 체제 2기]밸류업 재시동 트리거 '비은행 경쟁력'

- [금융지주 이사회 시스템 점검]NH농협, '보험 전문가' 후보군 꾸렸지만 선임은 아직

- [하나금융 함영주 체제 2기]'40년 커리어' 마지막 과업, 금융시장 '부채→자본 중심' 재편

- [금융지주 이사회 시스템 점검]JB금융, 사외이사 후보군 '자문기관 위주' 전면 개편