[IB 풍향계]IPO 빅딜 등장에 외국계 IB '수면위로'...'5파전' 구축할까앞서는 JP모간, 뒤쫓는 UBS·메릴린치…코스피 빅딜 늘자 비즈니스 재편 '박차'

윤진현 기자공개 2024-11-04 07:45:28

[편집자주]

증권사 IB(investment banker)는 기업의 자금조달 파트너로 부채자본시장(DCM)과 주식자본시장(ECM)을 이끌어가고 있다. 더불어 인수합병(M&A)에 이르기까지 기업에서 일어나는 모든 일의 해결사 역할을 자처하고 있다. 워낙 비밀리에 딜들이 진행되기에 그들만의 리그로 치부되기도 한다. 더벨은 전문가 집단인 IB들의 주 관심사와 현안, 그리고 고민 등 그들의 생생한 이야기를 전달해 보고자 한다.

이 기사는 2024년 10월 31일 15:41 thebell 에 표출된 기사입니다.

기업공개(IPO) 시장에서 지형도 변화가 관측되고 있다. 외국계 하우스 사이에서 힘의 균형이 재편되고 있다.강호 하우스로 여겨진 건 하진수 서울지점장 휘하의 JP모간이다. 최근 JP모간의 자리를 위협하는 하우스들도 속속 등장했다.

BoA메릴린치와 모간스탠리, UBS, 씨티그룹글로벌마켓증권 등이 주관 기회를 나눠 가졌다. 올 들어 초대형 공모가 급증하면서 생긴 변화다. 각 하우스가 시장의 흐름에 맞춰 비즈니스 재편을 꾀한 셈이다. 딜 클로징 시점을 고려하면 내년 리그테이블 순위상으로도 이 지형도 변화가 드러날 전망이다.

◇연초부터 빅딜 꿰찬 JP모간, 리그테이블 5위…후발 주자 BoA도 '급부상'

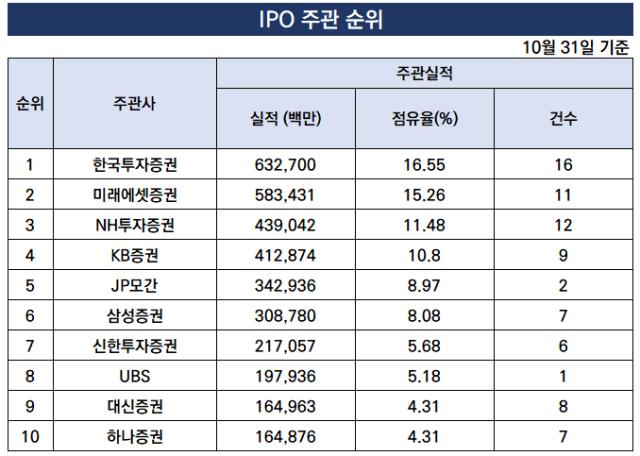

31일 더벨 플러스에 따르면 현시점 기준 JP모간이 리그테이블 5위에 올라있다. 올해 시프트업과 HD현대마린솔루션의 주관 작업을 맡으며 국내 주관사단과 함께 이름을 상위권에 이름을 올렸다.

2021년 5위를 기록하면서, 글로벌 IB들은 물론 국내 굴지의 하우스들과 견줘 높은 순위를 보이기도 했다. 올 상반기 빅딜을 연이어 주관하면서 다시금 등장했다. 이어 빅딜 기대주인 메가존클라우드의 주관사단으로 기용되는 기록도 냈다.

JP모간은 최근 글로벌 IB들 사이에서 IPO 강호 하우스로 자리매김해왔다. 쿠팡의 나스닥 상장은 물론 하이브, 카카오페이 등의 조달 파트너로 기능했다. 이런 성과를 인정받아 하진수 ECM본부장이 서울지점장으로 승진하기도 했다.

그럼에도 JP모간의 독주 체제를 깨는 신흥 강호 하우스들이 나타나고 있다. 대표적 사례로는 BoA메릴린치가 꼽힌다. 올 하반기 코스피 상장 예비심사를 신청한 기업 3곳의 주관사단으로 기용됐다.

내년 재도전을 가시화한 케이뱅크와 LG CNS, DN솔루션즈 등이 그 예다. 딜 클로징 시점을 고려할 때 내년 상반기 리그테이블 상에도 이 지형 변화가 반영될 전망이다. BoA메릴린치는 그간 IPO 시장에서 자주 등장하는 하우스는 아니었다. 특히 글로벌 채권영업을 주력으로 하는 하우스에 속한다.

더벨 플러스의 집계치 상으로도 2013년 현대로템의 대표주관 업무를 맡은 후 약 10년 뒤인 2022년 LG에너지솔루션의 주관사단으로 오랜만에 참여했다. 이후 2024년 케이뱅크 대표주관 업무로 다시금 시동을 건 셈이다.

이 밖에도 UBS와 모간스탠리 등이 올해 IPO 주관사단으로 이름을 올렸다. UBS는 현대마린솔루션의 상장 주관을 마쳤으며, 이미 예심을 청구한 DN솔루션즈의 주관사단으로도 참여하고 있다. 모간스탠리는 LG CNS의 주관사단으로 합류했다. 더불어 씨티그룹글로벌마켓증권도 오랜만에 메가존클라우드의 주관사로 선정되기도 했다.

올 들어 코스피 빅딜이 늘어나면서 해외 투자자 모집을 위해 글로벌 IB를 초청하는 기업도 증가한 여파로 풀이된다. 현 시점 기준 이미 지난해 신규 상장 건수(5건)를 넘어섰다. 코스피 IPO는 2022년 LG에너지솔루션 상장 이후 찾아보기 어려웠다. 분위기는 지난해 하반기 두산로보틱스, 에코프로머티리얼즈 등이 연달아 상장하며 바뀌었다.

올 상반기에도 연이어서 일반 기업 IPO가 성공하자 코스닥 상장을 고심하던 기업도 코스피로 몰리는 분위기도 형성됐다. 이에 올해 신규 상장을 마칠 것으로 전망되는 기업은 약 8~10건 정도다. 현 시점 기준 5곳이 상장했으며, 더본코리아도 상장을 앞뒀다. 이어 MNC솔루션과 발해인프라펀드, 에이스엔지니어링 등이 연내 입성 주자로 거론된다.

상황이 이렇자 글로벌 IB들도 보다 적극적으로 주관 경쟁에 뛰어들었단 후문이다. 비즈니스 방향성을 재편해 글로벌 채권 시장이 아닌 IPO 시장에서의 영역 확장에 힘을 싣고 있는 셈이다.

IB 업계 관계자는 "국내는 물론 해외 기관의 투자 독려를 위해 외국계 IB 하우스를 초청하는 게 대부분"이라며 "공모 규모에 맞춰 분업화를 택하는 셈인데, 올해 유독 코스피 빅딜이 많았던 점이 영향이 컸다"고 밝혔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 딜

-

- [영풍-고려아연 경영권 분쟁]유증 계획 9월에 미리 세웠나...1년만기 사모채 '6개월 콜옵션'

- [영풍-고려아연 경영권 분쟁]미래에셋·KB증권 "고려아연 유증, 법적 검토했다"

- [회계 빅4 실적 돋보기]삼정KPMG, 총매출 성장세 유지…M&A 저변 확대 시동

- [회계 빅4 실적 돋보기]'부동의 1위' 삼일PwC, 역대 최초 1조 클럽 달성

- [회계 빅4 실적 돋보기]'5000억대 매출 사수' 안진, 조직개편 효과 '주목'

- [회계 빅4 실적 돋보기]내실 다진 EY한영, 컨설팅부문 지속 성장 주목

- [PE 포트폴리오 엿보기]'티메프' 사태 피한 케이에스넷, 매각 시점 당겨질까

- '인력 강화' 위더스파트너스, 투자 보폭 확대 드라이브

- [서막 연 적대적 M&A 시대]적대적 M&A 선봉장은 사모펀드 아닌 '헤지펀드'

- 미래인, 대전 '그랑 르피에드' 분양률 개선 해법 찾나

윤진현 기자의 다른 기사 보기

-

- [IB 풍향계]IPO 빅딜 등장에 외국계 IB '수면위로'...'5파전' 구축할까

- [Market Watch]'속도전 vs 관망' 갈림길 선 코스피 IPO 대기주자들

- 대주주 바뀐 한화오션, 9년만의 공모채 복귀 배경은

- [IB 풍향계]'4수생' SK엔무브, 상장 RFP엔 어떤 내용 담았나

- [IB 풍향계]삼성증권, IPO 영역확장 '신호탄'…3년만의 스팩합병 '도전'

- [IPO 모니터]'4수생' SK엔무브, 원점으로…국내외 증권사 RFP 배포

- [IPO 모니터]유한양행 자회사 이뮨온시아, 구주매출 '97%' 통할까

- [2024 캐피탈마켓 포럼]"금리인하 훈풍, 회사채·IPO·메자닌 전방위 조달 기회"

- 자취 감췄던 코리아세븐, '부정적' 전망 떼고 공모채 복귀

- [Company & IB]SK E&S 사모채 파트너 꿰찬 '삼성증권'…커버리지 '청신호'