동양건설산업, 매각예정가 1300억 웃돌듯 지난달 실사 마무리..회생채권 변제율 30% 내외

이대종 기자/ 박시진 기자공개 2012-12-24 16:18:40

이 기사는 2012년 12월 24일 16시18분 thebell에 표출된 기사입니다

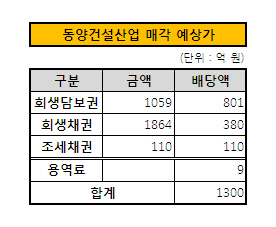

최근 매각 작업이 추진 중인 동양건설산업의 매각 예상가가 1300억 원을 웃도는 것으로 파악됐다. 동양건설산업은 현재 기업회생절차가 진행 중인 만큼 매각 예상가는 채권자들의 자금 회수 규모가 우선시 된 것으로 보인다.24일 건설업계에 따르면 동양건설산업의 매각 예상가는 1300억 원 정도인 것으로 나타났다. 이는 회생담보권과 조세채권 등의 배당액과 매각 작업을 위한 용역료 등이 포함된 가격으로 보인다.

|

매각 예상가는 동양건설산업의 회생채무 규모를 고려해 추산됐다. 실사 기준일 당시 총 회생채무 규모는 3033억 원으로 회생담보권 1059억 원, 회생채권 1864억 원, 조세채권은 110억 원 등이다. 실사는 지난달 마무리됐다.

우선 회생담보권의 배당은 736억 원으로 실사를 통해 파악된 담보부자산가치에 청산대비 가격이 추가돼 계산됐다. 이는 동양건설산업을 청산했을 때보다 매각했을 경우 회생담보권의 가치가 더 낫다는 판단으로 추가변제 금액은 65억 원 수준이다.

회생채권은 동양건설산업의 채권자 수와 비율에 따라 일정 규모로 나눠 계산됐다. 조세채권은 별 다른 변제절차가 없는 만큼 110억 원의 명목가액 그대로 100% 납부한다는 가정에 따른 것이다.

다만 건설업계에서는 매각 예상가가 1500억 원에서 최대 1800억 원까지 가능할 것이라는 시각도 있다. 이는 동양건설산업의 자산가치가 4400억 원을 넘는다는 판단 때문이다. 이달 초 파악된 동양건설산업의 자산가치는 총 4420억 원 으로 공사·분양미수금 등의 매출채권이 대부분인 유동자산은 3600억 원, 나머지 비유동자산은 820억 원 등이다.

반면 청산가치는 2800억 원으로 확인됐다. 청산가치는 기업이 영업활동을 중단한 이후 사업장이나 자산 등에서 회수 가능한 금액을 평가하는 것으로 유동자산은 2150억 원, 비유동자산은 650억 원으로 평가됐다.

매각 예상가가 높아지면 채권 변제율도 비례할 전망이다. 매각 예상가가 1300억 원일 경우의 회생채권 변제율은 30% 내외에 그치는 반면 매각 예상가가 1800억 원까지 높아질 경우에는 변제율이 최대 60%가 넘을 것으로 보인다. 건설업계의 한 관계자는 "기업회생절차 중인 기업의 매각 작업은 정상적인 기업과는 차이를 보일 수 밖에 없다"면서 "채권자들의 자금 회수 규모와 인수자의 인수가가 적정 수준을 맞추는 게 중요할 것"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]배터리솔루션즈 "IPO 계획 변함없다"

- 다나와 "그래픽카드 거래액 증가…신제품 출시 효과"

- 메리츠증권 PBS 진출 사력…NH증권 키맨 영입 '불발'

- VIP운용 조창현 매니저, '올시즌 2호' 4년만에 내놨다

- [2025 주총 행동주의 리포트]머스트의 조용한 '구조 개입'…침묵이 아닌 설계

- 한국증권, 채권형 중심 가판대 재정비

- 알토스벤처스, 크림 구주 인수 검토…1조보다 낮은 밸류

- 한화증권, 해외 라인업 강화 스탠스 '고수'

- [연금시장에 분 RA 바람]금융사도 일임 경쟁 참전…관건은 은행권 확보

- [택스센터를 움직이는 사람들]"고객만족 최우선시, 시나리오별 절세 노하우 제공"