입소문난 '유경PSG헤리티지', 자금몰이 [thebell League Table / 펀드별 설정액 증감]삼성헤지운용, 4개 펀드서 3000억 유출

김슬기 기자공개 2017-07-11 14:47:24

이 기사는 2017년 07월 10일 13시33분 thebell에 표출된 기사입니다

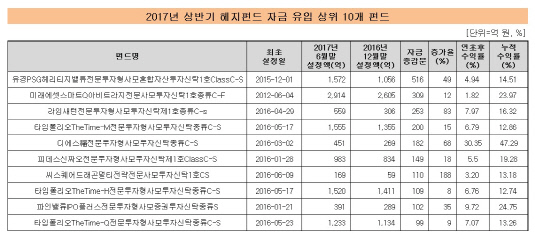

올 상반기 헤지펀드 시장에서 자금 유입에 성공한 펀드는 유경PSG헤리티지 펀드, 라임새턴 펀드, DS'福(복)펀드', 타임폴리오 펀드 등이다. 반면 헤지펀드 1세대 하우스로 불리는 삼성헤지자산운용에서는 자금 유출폭이 컸다. 특히 자금유출 상위펀드 10개 중 4개가 삼성헤지자산운용의 펀드였다.10일 더벨 헤지펀드 리그테이블에 따르면 설정 1년 이상된 펀드 111개 중 자금이 유입된 펀드는 35개에 불과했다. 이들 펀드에는 2504억 원의 자금이 들어왔다. 11개의 펀드에서는 자금유출입이 없었고 나머지 65개 펀드에서는 1조 197억 원의 돈이 빠져나갔다.

◇ 기관·자산가 다 잡은 '유경PSG헤리티지'…타임폴리오·DS '꾸준한 인기'

|

올 상반기 자금유입이 가장 컸던 펀드는 유경PSG자산운용의 '유경PSG헤리티지밸류전문투자형사모혼합자산투자신탁1호'였다. 2015년 12월에 설정된 이 펀드는 6월 말 기준으로 1572억 원의 자금이 모였다. 지난해 말 대비 516억 원(49%) 늘어났다. 올 상반기 수익률은 4.94%였고 누적수익률은 14.51%로 집계됐다.

유경PSG자산운용이 헤지펀드 시장에 뛰어들면서 처음으로 선보인 펀드로 한국투자밸류자산운용 출신인 장동원 헤지펀드팀장과 이상욱 선임 운용역이 담당하고 있다. 지난 1년 반 동안 꾸준한 성과를 내오면서 기관과 고액자산가들의 인기를 모았다. 펀드에는 가치주와 중소형주를 중심으로 60~80개 정도의 종목을 담아 위험을 최소화했다.

유경PSG자산운용 관계자는 "기관들은 리스크 대비 수익률을 중시한다"며 "펀드 전체의 자금 중 70%가 기관 자금으로 기관 선호도가 높았다"고 설명했다. 강남권에서 활동하는 증권사 프라이빗뱅커는 "지난해 유경PSG헤리티지밸류 펀드의 경우는 가치투자에 기반한 절대수익을 추구한다"며 "지난해 성과가 타 헤지펀드들과 비교했을 때 우수했을 뿐만 아니라 변동성이 크지 않아 고객들이 선호하는 펀드였다"고 평가했다.

라임자산운용의 '라임새턴전문투자형사모투자신탁제1호'은 펀드 중 세 번째로 많은 자금이 들어왔다. 이 펀드의 6월 말 설정액은 559억 원으로 지난해 말(306억 원)에 비해 83%(253억 원)로 증가했다. 라임자산운용이 가지고 있는 펀드 대부분은 자금이 유출됐으나 라임새턴의 경우 안정적인 수익률에 힘입어 자금이 유입됐다. 올 상반기 수익률은 7.97%였다.

라임자산운용 관계자는 "새턴의 경우 멀티 전략을 사용하고는 있지만 대체투자, 특히 메자닌 비중이 높은 펀드"라며 "수익이 안정적으로 잘 나오고 있어서 기관자금이 올 상반기에 유입됐다"고 설명했다. 최근 1호 펀드의 투자자 49인을 채우면서 '라임새턴전문투자형사모투자신탁2호'를 새롭게 설정했다.

헤지펀드 시장에 등장한 지 1년 만에 업계 2위까지 급성장한 타임폴리오자산운용 주요 펀드에도 꾸준히 자금이 유입됐다. '타임폴리오TheTime-M전문투자형사모투자신탁', '타임폴리오TheTime-H전문투자형사모투자신탁', '타임폴리오TheTime-Q전문투자형사모투자신탁'에 각각 200억 원, 109억 원, 99억 원 씩 유입됐다.

상반기 수익률 30%를 넘겼던 '디에스福전문투자형사모투자신탁'은 우수한 수익률에 힘입어 전년대비 68%(182억 원) 규모가 커졌다. 증권사 PB는 "디에스의 경우 시장에 장기투자하는 스타일이어서 수익률 변동성이 높은 편이기는 하지만 자문사 시절부터 수익률이 좋아 헤지펀드 역시 고객들의 선호도가 높다"고 평했다.

◇ 명암갈린 미래에셋…4개 펀드서 2924억 원 나간 삼성헤지운용

|

1세대 헤지펀드 하우스로 꼽히는 미래에셋자산운용은 헤지펀드별로 명암이 갈렸다. 2012년 6월 업계 처음으로 출시된 채권롱숏 전략 펀드인 '미래에셋스마트Q아비트라지전문사모투자신탁1호(2914억 원)'에는 자금이 309억 원 자금이 유입됐다. 이는 올 상반기 두 번째로 자금이 많이 들어온 펀드였다.

하지만 미래에셋스마트Q아비트라지2호 펀드(280억 원)에서는 485억 원이 유출됐다. 각 펀드의 연초후 수익률은 1.82%, 2.29%로 자금이 유출된 2호 펀드가 수익률이 높다. 또 '미래에셋스마트Q오퍼튜니티전문사모투자신탁1호'에서도 자금이 437억 원 유출되면서 설정액이 278억 원까지 줄어들었다. 연초후 수익률은 2.89%였다.

미래에셋자산운용 관계자는 "펀드별 자금 추이는 투자단위가 큰 기관투자자들의 결정에 달려있다"며 "수익률은 아비트라지2호 펀드가 더 높아 펀드의 유출과 연관짓기는 쉽지 않다"고 설명했다.

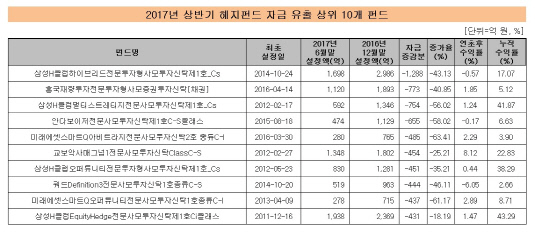

올해 헤지펀드 중에서 가장 많은 자금이 유출된 펀드는 '삼성H클럽하이브리드전문투자형사모투자신탁제1호'였다. 전년 말 대비 43%(1288억 원) 줄어들면서 펀드설정액 규모가1698억 원까지 축소됐다. 상반기 수익률은 마이너스 (-) 0.57%였다.

'삼성H클럽멀티스트레티지전문사모투자신탁제1호(592억 원)', '삼성H클럽오퍼튜니티전문투자형사모투자신탁제1호(830억 원)', '삼성H클럽EquityHedge전문사모투자신탁제1호(1938억 원)'에서도 같은 기간 각각 754억 원, 451억 원, 431억 원 줄어들었다. 상반기 수익률은 1.24%, 0.44%, 1.47%였다.

또다른 증권사 PB는 "김종선 매니저가 나간 이후 1년 간 수익률을 봤는데 회복이 쉽게 되지 않았다"며 "포트폴리오 리밸런싱 할 때 해당 헤지펀드를 많이 환매했다"고 밝히기도 했다.

그 밖에 '흥국재량투자전문투자형사모증권투자신탁[채권](1120억 원)'과 '안다보이저전문사모투자신탁제1호(474억 원)'에서도 각각 773억 원, 655억 원이 유출됐다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 거래소, 3시간 심사 끝에 제노스코 상장 '미승인' 확정

- 대방건설, '부채비율 80%' 안정적 재무구조 유지

- [상호관세 후폭풍]'90일 유예'에 기업들 일단 안도, 정부 협상 성과에 쏠린 눈

- 에이치알운용, 한투 이어 '신한 PWM' 뚫었다

- KB증권, 2분기 롱숏·메자닌 헤지펀드 '집중'

- "지분 3%로 이사회 흔든다"…얼라인 '전투형 전략'의 정석

- 하나증권, 성장주 중심 라인업 변화

- 우리은행, 가판대 라인업 확대…'해외 AI·반도체' 신뢰 여전

- 하나은행, 라인업 고수 속 'NH필승코리아' 추가

- 리운운용, 메자닌 전문가 모셨다…투자 영역 확대

김슬기 기자의 다른 기사 보기

-

- [판 바뀐 종투사 제도]현실화 된 IMA '미래에셋 vs 한투' 2파전 가시화

- 우리금융, '최대 4000억' 신종자본증권 발행

- 유증 앞둔 이수페타시스, 관세 충격에 '혼돈'

- [Deal Story]'1위 사업자의 힘' 삼천리, 1조 수요 모았다

- [대한조선 IPO]교환사채 발행 기준 최저 지분가치 '1조'

- [대한조선 IPO]조선업 슈퍼사이클 진입…실적 호조까지 더했다

- [Deal Story]한숨돌린 고려아연, 뜨거웠던 시장 반응에 안도

- [대한조선 IPO]예비심사 청구 초읽기, 이사회 내부 정비 완료

- [발행사분석]'실적 부침' 삼천리, 재무안정성은 합격점

- IBK증권 경영총괄 부사장, 기은 부행장 출신 관행 이어갔다