만도, '완성차 판매 부진' 충격 덜 받았다 [Company Watch]현대차 의존도 낮아 실적 안정, 고객사 다변화 성과

고설봉 기자공개 2017-08-02 10:11:12

이 기사는 2017년 08월 01일 11:21 thebell 에 표출된 기사입니다.

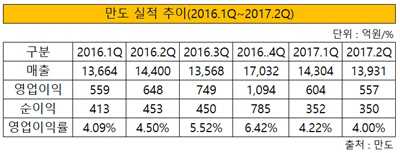

자동차부품사 만도가 올 2분기에도 안정적인 실적을 내놨다. 완성차 판매 부진으로 현대차그룹 계열 부품사들이 저조한 실적을 내놓은 것과 대조적이다. 공급선 다변화로 만도의 현대차그룹 매출 의존도가 상대적으로 낮았기 때문인 것으로 분석된다.만도는 올 2분기 매출 1조 3931억 원, 영업이익 557억 원, 순이익 350억 원을 각각 기록했다. 지난해 동기대비 매출은 3.26% 하락하는 데 그쳤다. 영업이익은 14.04%, 순이익은 22.74% 각각 감소했다.

다만 지난해 1분기를 기점으로 최근 6개 분기 실적을 비교해 봐도 최악의 상황은 아니다. 지난해 1분기와 3분기보다는 오히려 매출이 늘었다. 영업이익과 순이익은 그 규모가 다소 줄었지만 여전히 양호한 수준을 보인다.

|

만도의 올 2분기 실적은 현대차그룹의 완성차 판매 부진으로 올해 2분기 현대모비스와 현대위아가 매출 부침과 수익성 악화를 겪고 있는 것과도 상반된다.

현대모비스는 올 2분기 지난해 동기대비 매출은 15.95% 감소했고, 영업이익은 37.25%, 순이익은 43.19% 각각 줄었다. 같은 기간 현대위아는 전년 동기대비 매출은 6.9% 감소했고, 영업이익과 순이익은 각각 66.8%, 31.2% 씩 주저앉았다.

이러한 만도의 안정적인 매출 달성은 공급처 다변화를 통한 현대차그룹 의존도를 낮췄기 때문으로 풀이된다. 만도는 올 1분기 기준 현대차그룹에 대한 매출 의존도가 약 58%로 집계됐다. 지난해 1분기에는 이 비율이 65%에 달했다. 반면 같은 기간 현대모비스는 이 비율이 66%, 현대위아는 84%에 달했다.

만도는 현대차그룹 완성차 출하량 감소로 매출이 일부 줄었다. 그러나 중국 로컬업체에 대한 매출 확대 및 기타시장 성장을 통해 이를 일부 만회했다. 중국 지리자동차와의 부품 공급이 대표적이다. 고객 다변화와 더불어 첨단운전자지원시스템(ADAS) 확대 등 제품고도화를 통해 꾸준한 매출 확대를 꾀하고 있다.

수익성 면에서도 만도는 큰 폭의 하락 없이 꾸준함을 보였다. 올 2분기 영업이익률은 4%를 기록했다. 지난해 2분기 4.5%대비 0.5% 포인트 하락하는 데 그쳤다. 올 1분기 영업이익률(4.22%)대비로도 크게 떨어지지 않았다.

증권사 애널리스트는 "만도의 실적은 여전히 가장 중요한 고객사인 현대차 부진 영향이 하반기에도 일부 이어질 것"이라며 "그러나 국내 자동차 업종 내에서 상대적으로 높은 이익 안정성을 보이는 만큼 대거 매출 감소는 제한적일 것"으로 전망했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 우리금융 "롯데손보 M&A, 과도한 가격 부담 안한다"

- 신한캐피탈, 지속성장 포트폴리오 리밸런싱 체계 강화

- 하나금융, ELS 악재에도 실적 선방…확고한 수익 기반

- 하나금융, 자본비율 하락에도 주주환원 강화 의지

- 국민연금, '역대 최대 1.5조' 출자사업 닻 올렸다

- [도전 직면한 하이브 멀티레이블]하이브, 강한 자율성 보장 '양날의 검' 됐나

- [퍼포먼스&스톡]꺾여버린 기세에…포스코홀딩스, '자사주 소각' 카드 재소환

- [퍼포먼스&스톡]LG엔솔 예견된 실적·주가 하락, 비용 절감 '집중'

- [퍼포먼스&스톡]포스코인터, 컨센서스 웃돌았지만 주가는 '주춤'

- 신한금융, ‘리딩금융’ 재탈환에 주주환원 강화 자신감

고설봉 기자의 다른 기사 보기

-

- 신한금융, ‘리딩금융’ 재탈환에 주주환원 강화 자신감

- [컨콜 Q&A 리뷰]리스크관리와 주주환원책에 이슈 집중된 KB금융 IR

- KB금융, ELS 충격에도 견조한 이익창출력 과시

- [보험사 IFRS17 조기도입 명암]현대해상, 상대적으로 낮은 적정성 비율 관리 숙제

- KB금융, 리딩금융의 품격 ‘주주환원’ 새 패러다임 제시

- [보험사 IFRS17 조기도입 명암]DB손보, 새 제도 도입 후 계약부채 확 줄었다

- [보험사 IFRS17 조기도입 명암]DB손보, 새 제도서 자본력 강화 비결은

- 신한은행, 5년만의 가족초청 행사…'일류신한 초석은 신한가족'

- [보험사 IFRS17 조기도입 명암]흥국생명, 부채 줄였다…건전성 회복 발판 마련

- [은행권 신경쟁 체제]‘기업·농협·산업’ 시중은행 위협하는 특수은행들의 선전