메리츠화재, 사모 이어 공모 후순위채…매력은 [발행사분석]AA0 우량 신용, 자본건전성·수익성 우수…RBC비율 개선 힘 받는다

이지혜 기자공개 2019-10-31 08:43:32

이 기사는 2019년 10월 30일 16시28분 thebell에 표출된 기사입니다

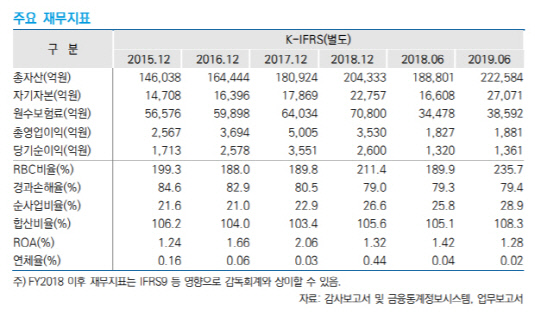

메리츠화재해상보험이 4년 만에 공모 후순위채 발행에 도전한다. 투자자범위를 넓히기 위해 올해 사모 후순위채에 이어 공모 발행도 추진하는 것으로 전해진다. 수요예측 관문을 무사히 넘는다면 조달금리를 대폭 낮추는 것은 물론 자본건전성도 크게 개선될 것으로 전망된다.메리츠화재해상보험의 최대 강점은 신용도와 자본적정성이다. 업계 평균과 비교해 우수하다는 평가다. 다만 합산비율 상승, 부동산 여신 증가 등은 신용도에 부정적 요인으로 꼽힌다.

◇4년 만에 공모로 선회, 금리 메리트 부각

메리츠화재해상보험이 2500억원 규모의 공모 후순위채를 발행하기 위해 31일 수요예측을 진행한다. 만기는 10년 단일물이다. 발행 5년 뒤 콜옵션(조기상환권)을 행사할 수 있다는 조건이 붙었다. 발행일은 11월 8일이며 KB증권이 단독으로 대표주관업무를 맡았다.

메리츠화재해상보험이 공모 후순위채시장에 돌아온 것은 4년 만이다. 2013년과 2015년에는 각각 2460억원, 1000억원 규모로 공모 후순위채를 발행했다. 그러나 지난해와 올해 상반기에는 사모방식으로 후순위채를 각각 1000억원, 2500억원 규모로 발행했다. 투자은행업계 관계자는 "투자자 범위를 넓히고 올해 발행물량도 모두 5000억원에 이르러 공모방식으로도 후순위채를 발행하는 것"이라며 "공모 후순위채를 발행하는 편이 금리 측면에서도 메리트가 있다고 판단했을 것"이라고 말했다.

|

메리츠화재해상보험은 RBC비율(지급여력비율)을 개선하는 데 후순위채로 조달한 자금을 사용한다. RBC비율은 보험회사가 가입자에게 보험금을 제때 지급할 수 있는지 나타내는 지표로 보험사의 영업안정성을 판단할 때 쓰인다. 후순위채가 발행되면 RBC비율은 상반기 말 211.4%에서 235.7%로 높아질 것으로 전망된다.

이는 금융감독원의 권고(RBC비율 150% 이상)보다 높을 뿐 아니라 삼성화재, 현대해상, DB손해보험, KB손해보험 등 손해보험사 대형 4사와 비교해도 크게 뒤처지지 않는 수준이다. 삼성화재의 RBC비율은 352.65%로 압도적으로 높지만 DB손해보험은 239.16%로 근소하게 앞섰고 현대해상, KB손해보험은 230% 이하다.

◇AA0의 우량 신용도, 합산비율 상승 등은 걸림돌

메리츠화재해상보험의 최대 세일즈포인트는 AA0의 신용도와 실적이다. 지난해에는 동양생명보험, 신한생명보험 등 신용등급이 AA0인 우량 보험사들이 공모 후순위채를 발행했다. 그러나 올해는 KDB생명보험, 푸본현대생명보험만 공모 후순위채를 발행했다. 이들의 무보증 후순위채 신용등급은 A급으로 비교적 낮다.

투자은행업계 관계자는 "메리츠화재해상보험의 수익성은 업계 상위권 수준"이라며 "재무안정성과 성장성도 좋다는 평가를 받는다"고 말했다. 메리츠화재해상보험의 상반기 말 영업이익률은 2.84%, 운용자산이익률은 4.89%로 손해보험업계 평균보다 높다. 메리츠화재해상보험의 지난해 기준 원수보험료는 7조1000억원 규모로 국내 손해보험 시장에서 9.2%의 점유율을 차지하며 중상위권에 올라있다.

그러나 부동산 여신 비중이 크다는 점과 합산비율이 높아지고 있다는 점은 신용도에 부정적 요소로 지목됐다. 합산비율은 경과손해율과 순사업비율을 합친 것으로 보험사의 수익성과 경영효율성을 판단하는 지표다. 메리츠화재해상보험의 합산비율은 상반기 말 기준 108.28%에 이른다. 이는 업계 평균 106.25%를 웃도는 것으로 나이스신용평가가 제시한 신용등급 하향 트리거를 충족시킨다.

메리츠화재해상보험은 상반기 말 기준 19조7000억원 규모의 자산을 운용하고 있으며 이 중 2조7250억원이 부동산 PF대출이다. 이 중 대부분은 A-급 이상의 우량 건설사가 시공사로 참여하고 분양률도 양호해 당장 대규모 손실이 발생할 가능성은 낮은 것으로 분석됐다. 그러나 국내 경기 둔화, 가계부채, 정부의 대출규제 강화 등이 부동산 경기에 부정적 영향을 끼치고 있어 낙관하기 어렵다.

나이스신용평가는 "환급금과 사업비 부담으로 수익성이 저하됐고 상대적으로 위험성이 높은 여신 비중이 크다"면서도 "안정적 시장지위와 양호한 수익성으로 현재 수준의 재무안정성을 유지할 것"이라고 내다봤다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [Company Watch]테크 전략의 핵심 하이브IM, 적자에도 '5000억 밸류'

- [i-point]신성이엔지, 데이터센터 '액침냉각' 기술 공개

- [윤석열 대통령 탄핵]금융지주, 불확실성 해소로 밸류업 탄력받나

- [윤석열 대통령 탄핵]원화, 단기 강세 흐름…변동성 확대 '촉각'

- [윤석열 대통령 탄핵]동력 잃은 금융 정책…백지화 가능성도

- [여전사경영분석]롯데캐피탈, 총자산 다시 늘었다…수익성도 방어

- [지방 저축은행은 지금]자산 84% 수도권 쏠림…M&A 구조조정 대상 '속출'

- [캐피탈사 리스크 관리 모니터]신한캐피탈, 한도 관리 세분화…PF 중심 고위험 자산 초점

- 63주년 맞은 캠코, 후임 사장 임명은 안갯속

- [보험사 CSM 점검]교보생명, 신계약 비슷한데 잔액은 증가…보수적 가정 빛났다

이지혜 기자의 다른 기사 보기

-

- [Company Watch]테크 전략의 핵심 하이브IM, 적자에도 '5000억 밸류'

- [이사회 분석]하이브, '대기업 리스크 대응' 사외이사진 재편

- [상호관세 후폭풍]쇼크에도 K팝 엔터주는 '웃었다'

- [탈한한령 훈풍 부는 콘텐츠기업들]잠잠한 듯했는데…JYP엔터의 중국 굴기 '반격 노린다'

- 엔터4사 주총, 말의 온도와 숫자의 무게

- [이사회 모니터/SOOP]‘비욘드 코리아’ 달성 목표, 글로벌 인사 전진배치

- [주주총회 현장 돋보기]하이브 이재상 "어도어 사태, 멀티 레이블 튜닝 중 진통"

- [이사회 분석]NEW, 유제천 사장 포함 5인 재신임 ‘안정 택했다’

- [K-팬덤 플랫폼, 뉴 패러다임]카카오엔터, '베리즈'로 K컬처 통합 팬덤 플랫폼 야심

- [Company Watch]NEW, 2년 연속 적자…승부는 올해부터