SK바이오팜, 'EV/파이프라인' 카드…'추정-현실' 절충선 최대 4조 밸류 책정, 피어그룹 모두 해외 기업…미래 수익 PER보다 현실성 피력

양정우 기자공개 2020-05-22 15:02:19

이 기사는 2020년 05월 20일 14:37 thebell 에 표출된 기사입니다.

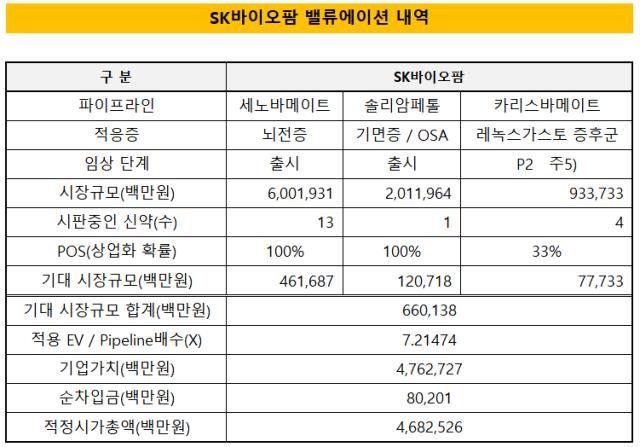

SK바이오팜이 최대 4조원의 상장 밸류를 구하고자 'EV/파이프라인'을 가치평가의 잣대로 활용했다. 국내 바이오 딜에서 주로 쓰는 추정치 기준 주가수익비율(PER)보다 현실적 기업가치에 접근했다. 세노바메이트(엑스코프리)와 솔리암페톨(수노시) 등 상업화에 도달한 신약을 보유한 덕분이다.내달 공모를 나설 SK바이오팜의 밸류에이션을 톺아보면 고심의 흔적이 적지 않다. 무엇보다 기존 국내 바이오사와 체급이 다른 점을 어필하는 데 주력했다. 피어그룹은 모두 신약 파이프라인이 상업화 고비를 넘어선 해외 바이오 기업이다. 핵심 신약이 글로벌 임상 3상에서 줄줄이 좌초된 국내 바이오 대장주와 선을 긋는 행보다.

◇상장 몸값, 밴드 상단 기준 3.8조…EV/파이프라인 카드, 실현 가능성 무게

SK바이오팜은 증권신고서를 통해 희망 공모가 밴드로 3만6000~4만9000원을 제시했다. 밴드 상단 기준 공모 규모와 상장 밸류는 각각 9593억원, 3조8373억원이다. 상장 몸값은 그간 IB업계에서 추산해 온 5조원 규모보다 작은 수준이다.

밸류에이션에선 EV/파이프라인(Pipeline)을 토대로 상대적 가치평가에 나섰다. 통상적으로 바이오 IPO에 활용되는 PER이 아닌 색다른 접근법을 내놨다. 피어그룹 각 사마다 개별 파이프라인의 기대 시장규모를 환산한 후 시가총액과 비교해 EV/파이프라인 배수(7배)를 확보했다. 이 배수를 SK바이오팜의 핵심 파이프라인에 적용해 적정시가총액(EV-순차입금)의 기준인 EV를 산출했다.

가장 눈에 띄는 건 밸류 산정에 동원된 파이프라인의 면면이다. 세노바메이트, 솔리암페톨, 카리스바메이트 등 이미 상업화에 도달했거나 임상 단계가 높은 신약을 3개만 추렸다. 세노바메이트과 솔리암페톨은 이미 판매 허가를 받았고 카리스바메이트의 경우 임상1/2상이지만 임상 3상 단계로 곧바로 넘어갈 계획이다. 임상 2상을 준비하거나 임상 1상을 진행하는 파이프라인은 상장 밸류에서 아예 배제하는 결정을 내렸다.

바이오 IPO에서 늘상 사용되는 추정치 기준 PER에선 상업화 단계와 동 떨어진 파이프라인까지 모두 상장 밸류에 넣는 경우가 적지 않다. 임상 1상에 나선 신약의 기술수출 수익을 미리 예상해 기업가치에 포함한 사례도 많다. 미래 수익에 대한 기대감으로 성장하는 바이오텍의 특성상 밸류에이션에 한계가 있을 수밖에 없다.

그럼에도 SK바이오팜은 최대한 현실적 기업가치를 산출하고자 애썼다. 물론 EV/파이프라인을 잣대로 산출한 적정시가총액에도 예상과 가정이 반영된다. 세노바메이트과 솔리암페톨의 경우 시판 단계여서 상업화 확률이 100%이지만 기대 시장규모를 통한 밸류 도출은 어디까지나 전망에 따른 결과다. 하지만 기존 바이오 딜보다 현실화 가능성에서 질적 수준을 높여 추정와 현실 사이 절충선을 택했다는 평가가 나온다.

◇'바이오 버블 논란' 대장주, 선긋기 주력…비교기업, '시판 신약 보유' 해외 바이오

SK바이오팜은 IPO를 준비하면서 국내 바이오 대장주와 차별화하는 데 공을 들여왔다. 시가총액이 수조원으로 치솟았던 신라젠, 에이치엘비, 헬릭스미스 등은 임상 막바지 단계에서 악재를 만나 시장에 충격을 줬다. 신약의 시판 허가까지 받은 SK바이오팜은 사업 안정성 측면에서 이들 기업과 명확히 선을 그어야 했다.

만일 추정치 기준 PER을 활용했다면 훨씬 더 큰 상장 밸류를 얻는 게 가능했다. 근래 바이오 IPO에선 피어그룹의 주가를 토대로 PER 30~40배에 달하는 수준에서 적정시가총액을 도출하고 있다. 그만큼 국내 증시에서 바이오 섹터에 높은 밸류를 부여하고 있다.

하지만 SK바이오팜 IPO는 상장 밸류 극대화에 올인하지 않았다. 현실감을 등지기보다 실현 가능한 기업가치를 구하는 접근법에 매달렸다. SK바이오팜은 다른 바이오사와 다르게 어디까지나 SK그룹에 속한 계열사다. 몇몇 바이오 기업처럼 주가 폭락 사태가 발생하면 그룹 자체의 평판이 훼손될 우려가 있다. 상장주관사와 IPO의 스타트를 끊을 때부터 주가 안정성에 무게 중심을 뒀던 배경이다. 대표주관사는 NH투자증권과 씨티그룹글로벌마켓증권, 공동주관사는 한국투자증권과 모건스탠리다.

밸류에이션 피어그룹은 벨기에의 글로벌 제약사 UCB SA, 미국 아카디아(ACADIA PHARMACEUTICALS), 조게닉스(ZOGENIX), 인트라셀룰러(INTRA-CELLULAR THERAPIES) 등 4곳이다. 모두 중추신경계 임상 3상 이상의 파이프라인을 보유하고 있다. 조게닉스를 제외하면 모두 출시 신약을 갖고 있다. 시판 신약을 보유한 글로벌 기업과 어깨를 견주고 있는 게 부각되는 대목이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 수은 공급망 펀드 출자사업 'IMM·한투·코스톤·파라투스' 선정

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성

- 아이온운용, 부동산팀 구성…다각화 나선다

- 메리츠대체운용, 시흥2지구 개발 PF 펀드 '속전속결'

- 삼성SDS 급반등 두각…피어그룹 부담 완화

양정우 기자의 다른 기사 보기

-

- 삼성SDS 급반등 두각…피어그룹 부담 완화

- MNC솔루션 고속성장, 'K-방산' 피어그룹 압도

- [IPO 모니터]'자진 철회' 에이스엔지니어링, 상장 행선지 바꾸나

- [IB 풍향계]위기설 '해프닝' 롯데, 조달 전선 영향은

- [IB 풍향계]발해인프라 IPO 속행...KB증권 해외 세일즈 파워 '입증'

- [IPO 모니터]'위성 스타트업' 텔레픽스, '미래에셋'으로 주관사 교체

- [토스 IPO]'미국행' 본격 시동, 외국계 주관사 선정 착수

- [영풍-고려아연 경영권 분쟁]한국증권, 지분매각 잭팟…증권사 잔치 속 진짜 승자

- 미래에셋 전문경영인 1.0 시대, 조직개편 키워드 '성과 중심'

- [IB 풍향계]미래에셋 달라진 접근법…뎁은 'no' 에쿼티는 'ok'