[상환유예 리스크 진단]'소호대출 왕좌' KB국민은행, 위험도 헤지방식 주목③상시모니터링 통해 차주 관리, 정상화·자구계획 등 지원

고설봉 기자공개 2021-09-23 08:03:13

[편집자주]

금융당국이 코로나19 금융지원 프로그램의 3차 연장을 시사했다. 어려움을 겪는 소상공인과 자영업자를 지원한다는 명분이다. 문제는 지원 주체인 민간은행들은 이로 인한 부실 리스크가 점차 커지고 있다는 점이다. 다수 은행이 부실여신을 정상여신으로 분류해 떠안는 상황이 장기화되자 리스크 관리에 허덕이고 있다. 과연 그 리스크는 어느 정도인지 면밀히 짚어본다.

이 기사는 2021년 09월 16일 15시56분 thebell에 표출된 기사입니다

KB국민은행은 ‘코로나19 금융지원 프로그램’의 3차 재연장에 따른 리스크에 대비하기 위해 어떤 은행보다 철저한 준비를 하고 있다. 전통적으로 소상공인 관련 대출이 많아서 원금과 이자를 유예한 차주의 비율도 그만큼 높기 때문이다. 사전 모니터링을 강화하고 차주와의 소통을 늘려 부실 확산을 최대한 방어할 계획이다.금융권에 따르면 올 9월 14일 누적 기준 KB국민은행의 코로나19 금융프로그램 자금 지원 실적은 총 28조1176억원 수준이다. 금융위에서 발표한 국내 금융권의 총 지원 규모가 222조원인 점을 감안하면 전체 12.67%를 국민은행이 감당하고 있는 셈이다.

세부 항목별로 신규 대출 16만2175건, 11조7957억원, 만기 연장 7만3985건, 14조9347억원, 원리금 유예 2525건, 1조3686억원, 이자 유예 1761건, 186억원으로 구성돼 있다.

이처럼 국민은행의 지원실적이 높은 것은 지원대상인 중소기업과 소상공인 등에 대한 대출자산이 많기 때문이타. 특히 국민은행은 전통적으로 가계대출에 이어 기업대출 가운데 소호대출에서 두각을 나타냈다. 소상공인 관련 대출인 소호대출 규모가 크다보니 자연스럽게 지원 실적도 많아진 것으로 풀이된다.

실제 국민은행은 소호대출에서 매분기 경쟁사와의 격차를 벌리며 확실한 1위를 달리고 있다. 대기업대출과 중소기업(법인)대출에선 경쟁사와 비슷하거나 다소 부진한 모습을 보였지만 소호대출에선 확실한 강자의 면보를 보였다.

올 1분기 말 누적 기준 국민은행의 소호대출 규모는 77조7140억원으로 집계됐다. 같은 기간 신한은행 56조1386억원, 하나은행 51조8342억원, 우리은행 49조4753억원 등 대형 4대 은행들과의 격차가 컸다.

반면 중소기업대출은 국민은행이 37조4095억원으로 4대 은행 가운데 가장 적었다. 신한은행 51조3628억원, 하나은행 46조2508억원, 우리은행 45조8092억원 등을 기록했다. 대기업대출도 국민은행은 14조4669억원으로 꼴찌였다. 신한은행 14조5849억원, 하나은행 15조4989억원, 우리은행 16조7469억원을 각각 기록했다.

이처럼 소호대출에서 우위를 점하며 안정적으로 영업활동을 펼쳐왔지만 지난해부터 시작된 금융지원 프로그램 여파로 리스크 관리가 최대 숙제로 떠올랐다. 특히 대출 규모가 크고 그에 따른 지원 규모가 덩달아 커지면서 리스크 총량도 불어날 가능성도 크다.

여기에 더해 금융지원 프로그램을 신청한 여신에 대해선 부실여신으로 재분류 할 수도 없었고, 이자유예로 연체가 발생한 여신도 연체율 집계에 넣을 수 없었다. 이에 따라 자산건전성 지표의 착시는 불가피했다.

그 일환으로 국민은행의 고정이하여신(NPL)비율은 최근 급격한 개선세를 보였다. 2019년 1분기 0.47%에서 4분기 0.37%로 크게 개선됐다. 이후 지난해 1분기 0.36%를 거쳐 지난해 4분기 0.28%까지 하락했다. 올 1분기에는 0.29%로 유지되고 있다.

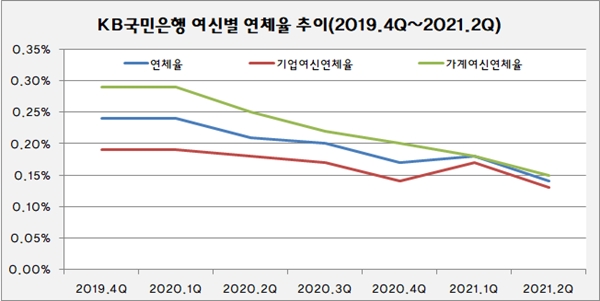

연체율 역시 안정화돼 있다. 2019년 4분기 0.24%였던 연체율은 지난해 4분기 처음으로 2% 이하로 떨어진 0.17%를 기록했다. 이후 올 1분기 0.18%, 올 2분기 0.14% 등 순항 중이다. 이 가운데 기업여신연체율은 더 좋았다. 2019년 4분기 0.19%로 전체 연체율 대비 0.05% 포인트나 낮았다. 지난해 4분기 0.14%를 거쳐 올 2분기 0.13%를 기록 중이다.

이처럼 표면적으로 국민은행의 NPL비율과 연체율은 그 어느 때보다 안정화된 모습을 보인다. 문제는 금융지원 프로그램 종료 후 원리금 상환 유예가 실현된 여신들을 재분류하면 NPL비율이 급속도로 상승할 수도 있다는 점이다. 이자유예에 따라 연체율도 지금 보다 더 높아질 것이란 전망이다.

이처럼 수치상 지표와 실제 리스크의 간극을 잘 파악하고 사전에 대비하는 것이 향후 금융지원 프로그램 종료 후 각 은행은 물론 차주들이 연착륙 할 수 있는 길이란 분석이다. 이에 따라 국민은행은 지원 프로그램을 신청한 차주들을 중심으로 다양한 사전 관리를 하고 있다.

우선 국민은행은 코로나19 피해 중소기업 신용평가 시 회복 가능성을 충분히 반영하고 신용등급이 하락할 경우 금리 인상이 최소화되도록 하고 있다. 또 만기 연장, 상환 유예 신청시 향후 상환 부담을 줄이기 위해 고객에게 적합한 상환기간(3개월 이내)을 선택하도록 안내하고 있다.

유예신청 차주와 상담을 통해 차주의 현황 및 향후 상환여력 등을 파악하는데도 중점을 두고 있다. 파악한 정보를 바탕으로 적정 상환기간 및 상환방법을 안내하고, 필요시 개인사업자119 프로그램 등을 내부 워크아웃프로그램을 통한 장기분할 상환대출 전환을 검토하기로 했다.

더불어 유예기간 종료 후 고객의 지속적인 상환 부담이 예상될 경우 정상화 및 자구계획 이행 가능성을 점검해 내부 워크아웃제도를 실시할 계획이다. 이를 통해 부실 전이를 막고 연착륙을 유도한다는 방침이다.

또한 원리금 유예 차주에 대해 정기적으로 모니터링을 실시하고 있다. 각 지점 등에서 차주의 휴폐업 여부와 금융권 여신 연체 여부 등을 확인한다. 이러한 모니터링 자료를 토대로 부실이 발생하지 않도록 관리하고 있다.

여신상품 이자기일 및 만기도래명세를 활용해 사전 안내 등 기일 관리 역시 하고 있다. 차주에게 꾸준히 대출 및 상환에 대한 정보를 제공함으로서 차주가 부채 상환 의지를 가질 수 있도록 유도하는 차원이다.

국민은행 관계자는 “사전 컨설팅의 경우 ‘기업여신 특례운용’ 신청 차주에 대해 유예기간 종료 후 상환에 있어 차주가 최적의 상환방법을 선택할 수 있도록 차주의 상황을 고려한 상환기간 및 상환방법을 제공하고 있다”고 밝혔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 키움증권 리테일 훼손 우려…이틀새 시총 2400억 증발

- 더본코리아, '노랑통닭' 인수 포기 배경은

- [i-point]탑런에이피솔루션, LG디스플레이 장비 공급 업체 등록

- [트럼프 제재 나비효과 '레드테크']한국 울리는 적색경보, 차이나리스크 확산

- [i-point]티사이언티픽, 파트너스 데이 성료…"사업 확장 속도"

- [i-point]빛과전자, 국제 전시회 참여 "미국 시장 확대"

- [탈한한령 훈풍 부는 콘텐츠기업들]잠잠한 듯했는데…JYP엔터의 중국 굴기 '반격 노린다'

- [LGU+를 움직이는 사람들]권준혁 NW부문장, 효율화 vs 통신품질 '균형' 숙제

- [저축은행경영분석]PF 늘린 한투저축, 순익 2위 등극…사후관리 '자신감'

- [저축은행경영분석]'PF 후폭풍' OK저축, 대손상각 규모만 3637억

고설봉 기자의 다른 기사 보기

-

- [변곡점 맞은 해운업]SM상선에 '건설사 붙이기' 그 성과는

- [상호관세 후폭풍]핵심산업 리스크 '현실화'...제외품목도 '폭풍전야'

- [상호관세 후폭풍]생산량 34% 미국 수출, 타깃 1순위 자동차

- [thebell desk]한화그룹이 잃어가는 것

- [한화그룹 승계 로드맵 점검]'첫 관문' 넘었다…두번째 과제 '계열분리'

- [현대차 대미투자 31조]미국발 리스크 해소한 기아, 남은 숙제 '멕시코공장'

- 폴라리스쉬핑, 메리츠 차입금 조기상환...이자 300억 절감

- [현대차 대미투자 31조]현대차, 울산공장 생산·수출 '재조정' 불가피

- [한화그룹 승계 로드맵 점검]승계비율 ‘1대 0.5대 0.5’ 분쟁 막을 '안전장치'

- [현대차 대미투자 31조]‘무관세·친환경차’ 미국 시장 '톱3' 노린다