[IPO 모니터]''AI 플랫폼 유망주' 슈퍼브에이아이 상장한다삼성증권 단독 주관, 2026년 목표…'리벨리온과 협업+글로벌 확장' 집중

윤진현 기자공개 2024-04-19 07:57:58

이 기사는 2024년 04월 18일 08시09분 thebell에 표출된 기사입니다

인공지능(AI) 개발 플랫폼 기업 슈퍼브에이아이가 기업공개(IPO) 채비에 나섰다. 삼성증권을 주관사단으로 선정하고 증시 입성 준비 절차를 밟을 계획이다. 현재 추가 프리IPO(상장 전 투자) 라운드를 유치 중이다.슈퍼브에이아이의 최대 강점은 AI 개발 전 과정을 하나의 플랫폼으로 해결할 수 있단 점이다. 기술력을 인정 받아 2022년 시리즈B 투자까지 마무리지었다. 누적 투자액은 350억원을 넘어섰는데, 전략적 투자자(SI)로 국내 굴지의 벤처캐피탈이 다수 참여했다.

슈퍼브에이아이는 미국과 일본에 법인을 설립해 글로벌 확장을 추진 중이다. 여기에 최근 리벨리온과 협업 소식을 알려 업계의 이목이 집중되기도 했다. 2026년 상반기 상장을 목표로 기업가치 성장세를 이어가겠단 포부를 드러냈다.

◇삼성증권 주관사 선정…2026년 목표 상장 채비

18일 투자은행(IB) 업계에 따르면 슈퍼브에이아이가 주관사 선정을 시작으로 상장 채비를 진행 중이다. 최근 국내 주요 증권사 중 삼성증권을 상장 주관 파트너로 확정하고 관련 절차를 밟고 있다.

업계 관계자는 "기술성을 인정받은 슈퍼브에이아이가 최근 주관사 선정 마무리 단계에 접어들었다"며 "현재 프리IPO 라운드를 열고 투자자 모집에 나섰는데, 오는 2026년을 목표로 상장 채비를 진행할 것으로 보인다"고 말했다.

슈퍼브에이아이는 2018년 김현수 대표이사가 설립했다. AI 개발의 전 과정을 돕는 머신러닝 전문 스타트업이다. AI 데이터 구축, 선별, 가공, 관리, 분석, 운영 등을 하나의 플랫폼에서 구현할 수 있게 하는 게 강점이다.

슈퍼브 플랫폼은 △슈퍼브 라벨 △슈퍼브 모델 △슈퍼브 큐레이트 △슈퍼브 앱스 등으로 구성된다. 즉 품질검수(라벨)부터 데이터분석(큐레이트), 고성능 AI모델 학습 및 배포(모델), 생산성 및 자동화 도구(앱스) 등까지 전 과정을 서비스한다.

약 3000건 이상의 고객 맞춤형 비전 AI를 개발했다. 특히 공장, 건설현장 등 실제 산업 현장에서 활발히 활용되고 있다. 작업 환경 변수 관계없이 AI 솔루션을 제시할 수 있다는 강점이 크다.

슈퍼브에이아이는 리벨리온을 비롯한 팹리스 기업과의 협업에도 힘을 싣고 있다. 일례로 리벨리온의 AI반도체인 아톰에 슈퍼브에이아이의 비전AI 기술력을 더하는 형태로 협업을 진행 중이다. 비전 AI 기술력 수요가 있을 때 슈퍼브에이아이의 솔루션을 활용한다.

상황이 이렇자 펀딩에서 투자자들로부터 뜨거운 반응을 얻기도 했다. 2019년 시드투자에 이어 2021년 시리즈A, 2022년 시리즈B 투자까지 연이어 진행됐다. 당시 듀크캐피탈파트너스, KT인베스트먼트, 한국산업은행, HL홀딩스, KT&G 등이 투자에 참여했다. 특히 이렇게 유치한 투자금액은 총 355억원에 달한다.

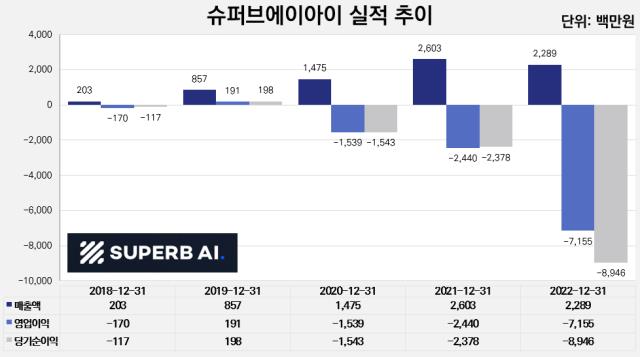

실적 역시 성장세를 이어가고 있다. 중소기업현황정보시스템상 설립 첫해인 2018년 2억원에 불과했던 매출은 2022년 기준 약 23억원으로 성장했다. 즉 5년간 복합 연간 성장률(CAGR)이 62.34%에 달하는 셈이다.

다만 영업적자 폭도 증가세를 보였다. 2022년 영업손실은 72억원, 당기순손실은 90억원에 달했다. 그만큼 추후 기술 특례를 비롯한 특례 상장 트랙을 밟아 증시 입성을 추진할 것으로 전망된다.

이렇듯 기술성을 인정받은 슈퍼브에이아이는 현재 글로벌 확장에도 힘쓰고 있다. 2018년 미국 캘리포니아에 글로벌본부를 설립했다. 이후 지난해 일본 시장 공략을 위해 법인을 세웠다. 즉 한국과 미국, 일본 등에서 AI 맞춤 솔루션 제시를 위해 속도를 내고 있다.

슈퍼브에이아이 관계자는 "기술특례 상장과 AI에 강점이 있는 삼성증권과의 협업을 통해 2026년 성공적인 상장을 바탕으로 장기적으로 성장할 수 있는 밑거름을 확보할 계획”이라며 "올해 신규 투자를 통해 분야별 전문 인력을 확대하고, 기술력 고도화가 가능해질 것으로 기대하고 있다"고 밝혔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 거래소, 3시간 심사 끝에 제노스코 상장 '미승인' 확정

- 대방건설, '부채비율 80%' 안정적 재무구조 유지

- [상호관세 후폭풍]'90일 유예'에 기업들 일단 안도, 정부 협상 성과에 쏠린 눈

- 에이치알운용, 한투 이어 '신한 PWM' 뚫었다

- KB증권, 2분기 롱숏·메자닌 헤지펀드 '집중'

- "지분 3%로 이사회 흔든다"…얼라인 '전투형 전략'의 정석

- 하나증권, 성장주 중심 라인업 변화

- 우리은행, 가판대 라인업 확대…'해외 AI·반도체' 신뢰 여전

- 하나은행, 라인업 고수 속 'NH필승코리아' 추가

- 리운운용, 메자닌 전문가 모셨다…투자 영역 확대

윤진현 기자의 다른 기사 보기

-

- [판 바뀐 종투사 제도]'모험자본' 거리두던 은행지주 증권사, 수혜 입을까

- 거래소의 '마이크로매니징'

- [롯데글로벌로지스 IPO]홍콩·싱가포르 딜 로드쇼…관세 리스크 극복할까

- [Deal Story]E1 자회사 편입 앞둔 평택에너지앤파워, 공모채 '완판'

- [SK엔무브 IPO]상장 적기 고심…예심 청구 키 'SK이노베이션'

- [SK엔무브 IPO]아시아·미국 'NDR' 마무리…밸류 눈높이 '사전 점검'

- [Korean Paper]SSA 굳히기 나선 산업은행, 영국시장 재차 공략

- SK이노베이션 후광 아이지이, 보증채 '만지작'

- [New Issuer]KP 초도발행 포스코홀딩스, 똘똘한 자회사 덕볼까

- [SK엔무브 IPO]상장 앞두고 실적 '주춤'…밸류 영향줄까