애큐온캐피탈, 저축은행 흑자 전환에 순익 반등 신규영업 제한 영향, 별도 순익 감소…부실여신 감축 '자산 감소'

김경찬 기자공개 2024-05-20 12:50:50

이 기사는 2024년 05월 17일 07시38분 thebell에 표출된 기사입니다

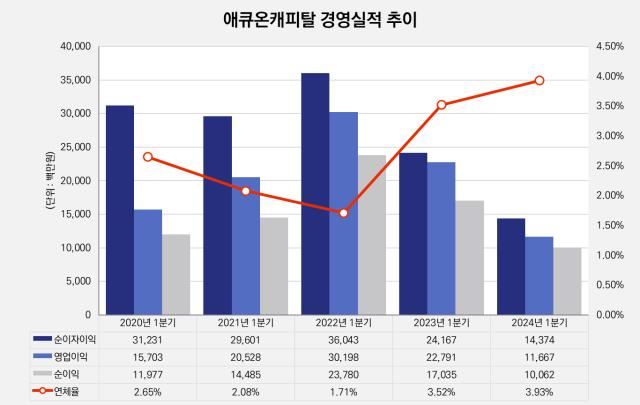

애큐온캐피탈이 실적 반등에 성공했다. 자회사인 애큐온저축은행이 흑자로 전환하면서 1분기 연결 순이익이 전년보다 증가했다.다만 건전성 지표는 악화됐다. 주요 자산들을 전략적으로 축소하면서 산정 모수가 줄어든 영향이다. 애큐온캐피탈은 올해도 건전성관리에 집중하고 있다. 관리 가능한 수준으로 통제하며 리스크 관리를 강화하겠다는 계획이다.

◇기업금융 중심 실적 반등 기회 모색

애큐온캐피탈이 지난 1분기 실적 반등에 성공했다. 연결 기준 순이익 160억원을 기록하며 전년 동기 대비 95.9% 증가했다. 자회사인 애큐온저축은행의 실적 개선이 주효했다. 애큐온저축은행은 53억원의 순이익을 거두며 흑자 전환했다.

애큐온저축은행은 지난해 1분기 순손실 63억원을 기록했다. 건전성 지표 악화로 대손비용률(Credit Cost)이 확대하면서 손실로 이어졌다. 자산건전성은 2022년말 고금리 예금조달과 개인대출의 채무조정 확대 등으로 악화됐다.

이후 애큐온저축은행은 자산건전성 개선에 돌입하며 흑자 전환을 이뤘다. 애큐온캐피탈 관계자는 “조직 효율화, 심사모형 고도화 및 크레딧 전략 재수립 등을 통해 자산건전성을 지속 개선하고 있다”고 밝혔다.

애큐온캐피탈의 별도 기준 실적은 전년보다 저조했다. 별도 기준 순이익은 101억원으로 40.9% 감소했다. 개인신용대출 등 신규 영업 제한에 따른 이자이익 감소 영향이 컸다. 이자이익은 144억원을 기록하며 40.5% 감소했다. 기타영업이익은 73% 감소한 35억원을 기록했다.

애큐온캐피탈은 지난 2022년부터 신규 취급을 제한하며 부실 우려가 있는 자산을 전략적으로 감축하고 있다. 지난 1분기 기준 애큐온캐피탈의 총자산은 3조1951억원으로 전년 동기 대비 16.9% 감소했다. 이중 영업자산은 2조3651억원으로 22.4% 감소했다.

올해는 시장 변화를 모니터링하며 실적 반등 기회를 모색하고 있다. 기존 주력 사업인 기업금융과 구매금융 중심으로 확대해나갈 계획이다. 리테일 부문에서는 모기지 대출 영업채널을 재정비하고 점진적으로 확대할 계획이다.

◇건전성 분류 강화 고정여신 증가, 리스크관리 강화 집중

애큐온캐피탈은 고위험 자산의 신규 취급을 제한하면서 건전성관리에 만전을 기하고 있다. PF(프로젝트파이낸싱) 등 건전성 부담이 확대될 수 있는 자산을 전략적으로 감축하고 있다.

자산 축소는 연체율 상승으로 이어졌다. 여신자산 감소로 연체율 산정 모수가 줄어들었기 때문이다. 지난 1분기 기준 연체율은 3.93%로 전년 동기 대비 0.41%포인트 상승했다. 1개월 이상 연체율이 0.71%포인트 상승하며 3.43%를 기록했다.

고정이하여신(NPL)비율은 건전성 분류 기준이 강화되면서 상승했다. 고정이하여신(NPL)비율은 3.81%를 기록하며 1.42%포인트 상승했다. 건전성 분류 강화에 고정 여신은 620억원으로 2배 이상 증가했다.

건전성 지표들은 악화됐지만 전략적 자산 축소 효과가 있었다. 부실여신으로 분류되는 자산들을 줄이면서 부실 우려가 다소 해소된 모습이다. 회수의문 여신은 84억원으로 62.5% 감소했으며 추정손실 여신은 188억원으로 16.1% 감소했다. 연체액도 919억원으로 14.7% 감소했다.

애큐온캐피탈 관계자는 “자산의 전략적 축소 영향으로 건전성 지표가 악화했지만 관리 가능한 수준으로 적절하게 통제하고 있다”고 밝혔다.

애큐온캐피탈은 올해도 리스크관리 강화에 집중하고 있다. △개인신용대출 상품 중단 △타사 부실 권리침해 등 조기경보(Early Warning) 관리 △여신감리(Loan Review) △담보물 담보가치 점검 △PF 사업장 및 투자자산 건별 모니터링 △만기도래 여신 사전 점검 등 부실징후에 대해 모니터링을 지속하고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [LP Radar]산은, 상반기 혁신성장펀드 위탁운용사 7곳 최종 선정

- 씨앤씨인터내셔널, ‘코스모프로프 월드와이드 볼로냐 2025’ 참가 성료

- 이창환 얼라인 대표, 코웨이 자료 놓고 "FCF냐 OCF냐"

- 밸런스히어로, 눈에 띄는 성장세 IPO '청신호'

- [출격 나선 롱숏 운용사]'대표 하우스' 타임폴리오 물만났다…'국장' 집중 모드

- 한국증권, GWM-PB라운지 '투트랙' 전략

- 수수료 전쟁 ETF, 결국 당국 '중재'나서나

- 메테우스운용, '김정현 운용부문장' 새 대표 낙점

- "리빙트러스트 발족, 하나금융 유언대용신탁 명망 잇는다"

- JB운용, '머큐어 앰배서더 홍대' 인수 눈앞

김경찬 기자의 다른 기사 보기

-

- [캐피탈사 리스크 관리 모니터]KB캐피탈, 부동산PF 관리 집중…입출구 전략은

- BNK캐피탈, 비상임이사 선임…지주 경영 참여도 높아지나

- [캐피탈사 리스크 관리 모니터]JB우리캐피탈, CSS 한도 전략 체계화…외국인 차주 선별 과제

- KB캐피탈, 언론홍보 전문가 합류…내부통제위 달라진 점은

- [캐피탈사 리스크 관리 모니터]PF 여진에 건전성 부담 지속…거세지는 위험 관리 '압박'

- 김정수 애큐온저축 대표, 올해 최대 실적 정조준…중점 전략은

- [캐피탈업계 신경쟁 체제]산은캐피탈, IB 선도적 지위 목표…신성장동력은 해외여신

- 신한캐피탈, 회계 전문가 사외이사 선임…이사진 변화 최소화

- MG캐피탈, 김병국 신임 대표 선임…리스크관리 전문성 기대

- [하나금융 CEO 인사이트]김용석 하나캐피탈 대표 "본업에 충실, 리테일 기반 강화 주력"