[현대百 지주사 전환 Step2]지주 요건 과제 '현대바이오랜드', 계열 재배치 단초로④행위제한 요건 기한 '반년 앞으로', 사업 유사성 따른 지분 정리 속 '자금 순환'

김혜중 기자공개 2024-07-17 07:47:52

[편집자주]

현대백화점그룹이 현대지에프홀딩스를 중심으로 계열사를 배치하는 ‘지주사 요건 충족’ 작업이 마무리 단계에 진입했다. 이 가운데 핵심 임원을 중심으로 신(新) 로드맵 구상에 착수했다. 지주사 요건 충족을 넘어 다음 세대를 위한 계열사 ‘퍼즐 맞추기’를 진행할 계획이다. 이를 위한 도안 설계가 당면한 과제다. 이에 지주사 전환로 변화한 지배구조 현황을 재조명하고 현대백화점그룹의 미래 청사진을 살펴보고자 한다.

이 기사는 2024년 07월 09일 14:54 thebell 에 표출된 기사입니다.

현대바이오랜드 지분 매각이 향후 현대백화점그룹 계열사 재배치의 단초가 될 것으로 보인다. 지주사 행위제한 요건 충족 유예기간이 내년 초 만료되는 상황 속 지분 매각을 앞두고 주요 계열사 간 지분 거래와 흡수합병 등으로 자금이 순환되는 양상이다.충분한 현금을 보유한 현대홈쇼핑이나 최근 현대IT&E 매각으로 유동성을 확보한 현대지에프홀딩스가 현대바이오랜드 지분 매입 주요 후보로 거론된다. 추후에도 충분한 현금성 자산을 보유한 계열사 및 이들을 통한 자금 순환으로 사업 유사성에 기반을 둔 계열사 재배치가 진행될 것으로 관측된다.

◇지주사 요건 충족 '9부 능선', '사업 유사성' 따른 기준 재등장

당초 현대백화점그룹은 두 개 지주사를 만들고자 했지만 불발되며 현대지에프홀딩스 단일 지주사 체제로 2023년 3월 1일 전환했다. 두 개 지주사 체제에서는 형제 경영에 맞춘 ‘사업 유사성’을 바탕으로 계열사를 정리해야 했다. 다만 단일 지주사로 계획이 수정되면서 계열사 정리는 행위제한 요건 충족을 목표로 둔 채 진행됐다.

현대지에프홀딩스는 2025년 3월 1일까지 지주사 행위제한 요건을 충족해야 한다. 이에 따라 현대지에프홀딩스는 주요 계열사인 현대백화점과 현대그린푸드 지분 매입에 이어 현대홈쇼핑 공개매수를 통한 자회사 편입 등을 완료하면서 행위제한 요건 충족 9부 능선을 넘어섰다.

다만 현대바이오랜드 등 증손회사를 조정할 필요성이 남아있다. 증손회사는 손자회사가 100% 지분을 보유해야 한다. 현대백화점그룹은 지분 매각으로 행위제한 요건을 충족할 계획이라고 설명했다. 자·손자회사는 상장사 기준 지분 30% 이상만 확보하면 되기에 현대바이오랜드를 매입할 계열사만 추리면 되는 상황이다.

이러한 상황 속 현대백화점그룹은 계열사 재배치에 대한 새로운 로드맵을 그리고 있는 것으로 전해진다. 현대백화점그룹에 정통한 관계자는 "지주사 요건 충족이 어느 정도 마무리된 상황 속 핵심 임원 중심 회의체가 구성됐다"며 "원활한 4세 경영을 위한 계열사 재배치를 논의하고 있으며 현금 보유량이 많은 주요 계열사를 중심으로 작업이 진행될 것"이라고 말했다.

단일 지주사 체제 아래 행위제한 요건 충족이 마무리되는 상황 속 당초 2개 지주사 계획을 발표하면서 사업 유사성을 중심으로 계열사를 배치하려던 계획이 재가동된 양상이다. 오너 4세 경영을 염두에 두고 지분을 정리하는 과정에서 시너지를 낼 수 있는 계열사를 구분하는 과정으로 풀이된다. 그리고 그 시작은 현대바이오랜드 지분 매각이 될 가능성이 높다는 분석이다.

◇계열사 거친 '자금 순환', 현대바이오랜드 향방은

최근 현대백화점, 현대퓨처넷 등 주요 계열사를 중심으로 그룹 내 자금 순환이 이루어지고 있다. 최근 현대백화점은 현대쇼핑을 흡수합병하면서 이익잉여금 4385억원을 전입시킬 예정이다. 현대퓨처넷은 현대IT&E를 흡수합병하기 앞서 현대지에프홀딩스(95%)·현대쇼핑(5%)으로부터 현대IT&E 지분을 전량 매입했다. 이에 따라 현대지에프홀딩스는 317억원 상당의 유동성을 확보하게 된다.

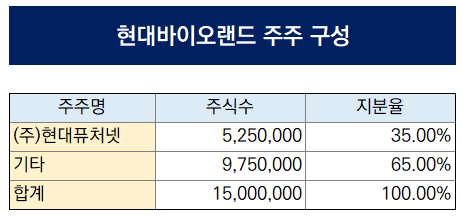

현대바이오랜드에 대한 규제 조건을 충족하기 위해서는 지주사의 자회사나 손자회사로 끌어올려야 한다. 현대바이오랜드는 현대퓨처넷이 지분 35%를 보유하고 있는데, 2024년 7월 8일 종가기준 현대바이오랜드의 시가총액은 1469억원이다. 시가총액으로 고려할 때 해당 지분가치는 514억원 수준으로 추산된다.

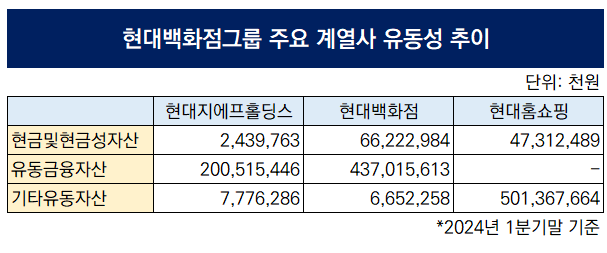

우선 자금을 충분히 확보하고 있는 현대홈쇼핑이나 현대백화점이 인수 주체로 나서 규제요건을 충족시킬 수도 있을 것으로 보인다. 2024년 1분기말 별도 기준 현대홈쇼핑이 보유하고 있는 현금성자산은 4987억원, 현대백화점은 5033억원이다.

현대IT&E 매각으로 300억원 상당의 유동성을 확보한 현대지에프홀딩스가 직접 현대바이오랜드 지분을 인수해 자회사로 위치시킬 가능성도 제기된다. 대량의 현금을 보유한 계열사를 중심으로 자금이 순환되고, 이를 통해 사업 유사성에 따른 계열사 재배치가 진행될 가능성이 점쳐진다.

현대바이오랜드의 연장선에서 현대홈쇼핑 산하에 놓인 계열사의 향방도 주목을 받고 있다. 현대홈쇼핑은 그동안 그룹의 캐시카우로서 대규모 M&A를 담당해 오면서 사업 유사성이 없는 자회사를 다수 보유하고 있다. 건축자재사업을 담당하는 현대엘앤씨, 정보통신기업 현대퓨처넷, 의류 회사인 한섬 등이 그 예다. 사실상 한섬을 제외하고는 사업 연관성이 떨어진다. 4세 경영을 염두에 두고 사업 유사성을 중심으로 재배치를 진행하는 과정에서 현대홈쇼핑에 대한 수직 계열화의 가능성이 대두되는 이유다.

현대백화점그룹 관계자는 "현대바이오랜드를 중심으로 한 지주회사 행위제한 요건은 2025년 2월까지 마무리할 예정"이라며 "다만 아직 구체적으로 계획을 밝힐 수는 없는 상황"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

김혜중 기자의 다른 기사 보기

-

- 한세예스24홀딩스, 이래AMS 출자로 재무 부담 '경감'

- [thebell note]호텔롯데의 '새출발'

- [밸류업 프로그램 리뷰]AK홀딩스, 'ROE 10%' 달성 방안은

- '공무원' 떼내는 메가스터디교육, 재무 영향은

- [캐시플로 모니터]크리스에프앤씨, '180도' 바뀐 현금흐름 '배경은'

- 웅진, '글로벌사업추진실' 신설…IT사업 해외로

- 롯데칠성음료, 생산본부 '세대교체'…효율화 '가속'

- [2024 이사회 평가]SPC삼립, 활발한 이사회 속 아쉬움 남긴 '구성'

- [2024 이사회 평가]화승엔터프라이즈, 준수한 '참여도'…경영성과 '발목'

- [Peer Match Up/콜마비앤에이치 vs 코스맥스엔비티]'밸류업vs배당 정지', 주주환원 둘러싼 온도차