[Deal Story]롯데렌탈 회사채 흥행, 높은 금리는 '아쉬움'대주주 교체 불구 2650억 수요, 빠른 증액 결정

김슬기 기자공개 2025-01-17 10:52:45

이 기사는 2025년 01월 15일 19시00분 thebell에 표출된 기사입니다

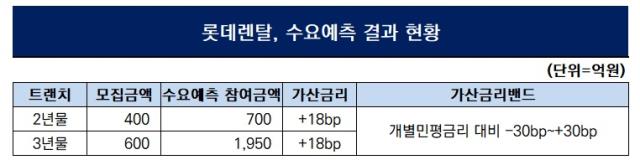

롯데그룹 첫 공모 회사채 수요예측 주자인 롯데렌탈이 모집액을 무난히 채우면서 증액 발행도 빠르게 결정했다. 롯데렌탈은 1000억원 모집에 2배 넘는 자금이 모였다. 다만 조달금리 수준은 다소 높게 형성됐다.15일 투자은행(IB) 업계에 따르면 롯데렌탈은 이날 공모채 발행을 위한 기관투자자 수요예측을 진행했다. 만기구조(트랜치·Trache)를 1.5년물과 2년물로 나눴고 각각 400억원, 600억원 등 총 1000억원을 모집했다. 결과에 따라 2000억원까지 증액이 가능하도록 했다.

수요예측에서 1.5년물 700억원, 2년물 1950억원 등 총 2650억원의 유효 수요가 확인됐다. 각 트랜치별 경쟁률은 1.75 대 1, 3.25 대 1 이었다. 전체 경쟁률은 2.65 대 1이었다. 이번 수요예측에서 충분한 수요가 확인되면서 당초 계획했던 2000억원 증액발행을 확정지었다.

금리는 다소 높게 책정됐다. 희망 금리밴드는 개별민평금리 대비 -30bp~+30bp로 제시했다. 1.5년물과 2년물 모두 개별민평 대비 18bp(1bp=0.01%p) 가산된 수준에서 모집액이 찼다. 14일 기준 롯데렌탈의 개별민평금리는 1.5년물이 3.204%, 2년물이 3.281%다.

현재 롯데렌탈은 등급 스플릿(불일치) 상황이다. 한국신용평가는 AA-, 한국기업평가는 A+로 평가했다. 시장에서는 이미 유효등급을 A+로 보고 있다. 롯데렌탈의 경우 개별민평금리의 경우 A+ 등급 민평 대비 낮게 형성되어 있고 AA-와 비교하면 높은 수준이다. 이번 발행이 진행되면서 A+ 등급 민평 금리 수준에 수렴할 것으로 보인다.

롯데렌탈은 대주주 손바뀜을 앞두고 있는 상황인데다가 롯데그룹에 대한 투자자들의 선호도가 떨어진 터라 불확실성이 컸다. 이 때문에 대규모로 주관사단과 인수단을 꾸렸었다. 대표주관사는 NH투자증권, KB증권, 미래에셋증권, 키움증권, 교보증권 등 5곳, 인수단은 대신증권과 한화투자증권, 한양증권 등 3곳이었다.

그나마 대규모 주관사단 덕분에 모집액을 채우고 증액발행도 가능했던 것으로 파악된다. 다만 올해 수요예측을 진행한 A급 발행사 중에서는 가산금리 수준이 높았다.

오일허브코리아여수(A+)는 3년물로 600억원을 모집했고 총 4950억원의 수요가 모였다. 경쟁률은 8.25대 1이었다. 개별민평금리 대비 -21bp 낮게 발행이 결정됐다. SK인천석유화학은 총 1500억원 모집에 3500억원이 모였다. 경쟁률은 2.33대 1로 롯데렌탈에 비해 낮았지만 2년물과 3년물 모두 개별민평금리 대비 -1bp 수준에서 모집액이 찼다.

한편 롯데렌탈 이후 A급 발행사 한솔케미칼(A+), 한화에너지(A+), SK케미칼(A+), 대한항공(A-) 등도 이달 수요예측을 앞두고 있다. 연초 AA급 회사채의 경우 기관투자자 수요가 몰리고 있으나 A급 발행사의 경우 상대적으로 자금이 덜 모이고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]인텔렉추얼디스커버리, 원트랜스폼과 파트너쉽 체결

- hy, 계절 맞춘 '잇츠온 박속 연포탕' 신제품 출시

- 'e빔 전문' 쎄크, 수요예측 흥행...IPO 공모가 최상단 확정

- [i-point]미래아이앤지, 수협은행에 'SWIFT ISO20022' 솔루션 공급

- 넥슨 '카잔' 흥행 비결은 '보스전·최적화·소통'

- [WM 풍향계]"금 팔까요? 살까요?" 엇갈리는 문의 급증

- 오라이언 이성엽, '메자닌' 안목 적중…코벤 성과 눈길

- 제일엠앤에스, CB 투자 운용사 어쩌나

- [2025 주총 행동주의 리포트]표대결 아닌 설득에 초점…트러스톤 '대화형 주주행동'

- 연금 통합한 우리은행 WM그룹, 컨설팅 파트 간판 바꾼다

김슬기 기자의 다른 기사 보기

-

- [Deal Story]'5년만에 등장' 보령, 수요·금리 둘다 잡았다

- [Deal Story]'11배 수요 확인' HD현대건설기계, 5년물 초강세

- [우리투자증권 부활 나래]금융지주 내 이익 비중 '0.08%'…반전 보여줄까

- 흑자전환 성공 패스트파이브, 외형·수익성 다 잡았다

- [발행사분석]'5년만에 시장 노크' 보령, 등급 상향 조건도 갖췄다

- [Policy Radar]회사채 캡티브 영업, 금리 왜곡 입증 가능할까

- [판 바뀐 종투사 제도]현실화 된 IMA '미래에셋 vs 한투' 2파전 가시화

- 우리금융, '최대 4000억' 신종자본증권 발행

- 유증 앞둔 이수페타시스, 관세 충격에 '혼돈'

- [Deal Story]'1위 사업자의 힘' 삼천리, 1조 수요 모았다